ช่วงต้นปีแบบนี้ เป็นโอกาสดีที่เราจะหันกลับมาทบทวนตัวเอง พร้อมตั้งเป้าหมายใหม่เพื่อต้อนรับปี 2025 และหนึ่งในเป้าหมายยอดฮิตที่หลายคนให้ความสำคัญก็คือ “เป้าหมายทางการเงิน”

ความพิเศษของการเริ่มต้นวางแผนการเงินในช่วงนี้ คือการได้เริ่มต้นสิ่งใหม่ๆ ไปพร้อมกับปีใหม่ที่เปี่ยมไปด้วยแรงบันดาลใจที่จะเปลี่ยนแปลงตัวเองให้ดีขึ้นในทุกด้าน

อย่าปล่อยให้เป้าหมายของเราเป็นแค่คำพูดหรือความตั้งใจที่จางหายไป

ถ้าใครยังไม่รู้ว่าจะตั้งเป้าหมายยังไงดี FinSpace มีมาฝากครับ … เริ่มต้นปีใหม่นี้แฮปปีแน่นอน

FinSpace

ที่มาบทความ: https://www.finspace.co/money-new-years-resolutions/

ปี 2024 กำลังจะผ่านพ้นไป ได้เวลาที่ Thematic Investor ต้องทบทวนบทเรียนจากการลงทุน เพื่อมองไปข้างหน้า

สำหรับผม วิธีทำความเข้าใจธีมลงทุนของตลาดที่ดีและเร็วที่สุด คือการมองย้อนกลับไปในอดีต จากดัชนีธีมการลงทุนกว่า 200 กลุ่มที่ผมติดตามอยู่ Magnificent 7, Semiconductors, Machine Learning, Thai Tech และ Blockchain คือหัวตารางผลงานโดดเด่น ส่วนธีมที่ทำผลงานย่ำแย่ประกอบด้วย Solar, Clean Tech, China Healthcare, Lithium, และ Thai Healthcare

ประเด็นที่ทำให้ผมแปลกใจ ไม่ได้เกิดขึ้นจากธีมไหนทำผลงานได้ดีหรือแย่เกินคาด แต่กลับเป็นธีมที่ดี ดีขึ้นต่อเนื่อง ขณะที่ธีมลงทุนที่แย่ ก็แย่ลงไปอีก ทำให้ตลาดยิ่งกระจุกตัว

บทเรียนจากปี 2024 จึงเหมือนกับปี 2023 คือ (1) ถ้าใครไม่มีหุ้นใหญ่สหรัฐผลตอบแทนจะแพ้ตลาดแน่นอน และ (2) ฟองสบู่ทางการเงินสามารถอยู่ได้นานกว่าที่หลายคนคาด

ส่วนบทเรียนที่เพิ่มขึ้นในปีนี้ ผมมองว่าเป็น (3) แม้ตลาดจะกระจุกตัว แต่ถ้าไม่มีการเปลี่ยนแปลงเชิงโครงสร้างเกิดขึ้น การกระจุกตัวจะไม่หายไป บริษัทใหญ่บางบริษัท อาจมีความสำคัญมากกว่าเศรษฐกิจบางประเทศก็เป็นได้

สำหรับปี 2025 ตลาดคาดว่าเศรษฐกิจโลกจะทรงตัว เงินเฟ้อลดลง ธนาคารกลางลดเบี้ย ความกระจุกตัวทำให้ Valuation แพงผิดปกติ แต่การเปลี่ยนแปลงเชิงโครงสร้างกำลังจะเกิดขึ้นจากประธานาธิบดี Donald Trump ในอีก 4 ปีข้างหน้า

5 ธีมลงทุนในปี 2025 ของผมจึงประกอบด้วยธีมเก่าอย่าง Magnificent 7 และ AI ผสมกับธีมปรับใหม่อย่าง Power Demand, Deregulated Finances และ China Recovery ที่คาดว่าจะได้ประโยชน์จากการเปลี่ยนแปลงรอบนี้

ธีมหนึ่ง Magnificent 7 เป็นธีมที่ทำผลงานดีสม่ำเสมอ มีโอกาสไปต่อ อย่างน้อยจนกว่ากำไรของ S&P 493 จะฟื้นตัวอย่างเห็นได้ชัด

ตั้งแต่ต้นปีถึงปลายเดือนพฤศจิกายน Bloomberg Magnificent 7 Index ให้ผลตอบแทนถึง 42% จุดแข็งของหุ้นในกลุ่มนี้ คือกำไรที่เติบโตสูงกว่าตลาดอย่างเห็นได้ชัด

แม้ในปี 2025 ตลาดจะเริ่มมองว่า S&P 493 หรือหุ้นสหรัฐนอก Magnificent 7 จะฟื้นตัว แต่ก็ไม่ได้หมายความว่าหุ้นใหญ่จะต้องถูกขายทันที

ผมเชื่อว่าหุ้นใหญ่เหล่านี้จะทำผลตอบแทนไม่แพ้ตลาด อย่างน้อยจนกว่าจะมีนโยบายเศรษฐกิจที่กดดันหุ้นในกลุ่มโดยตรง เช่น กฎหมายป้องกันการผูกขาด (Antitrust)

ธีมสอง AI ต้องมีติดพอร์ตไว้ต่อตลอดทศวรรษ ปี 2025 เป็นอีกปีที่เราต้องลุ้นว่าจะได้เห็นผู้นำ AI ถือกำเนิดขึ้นในตลาดหุ้นหรือไม่

แม้ปี 2024 จะไม่ใช่ปีที่หุ้นกลุ่ม AI ขึ้นนำตลาด แต่ Indexx Artificial Intelligence Index ก็สามารถทำผลตอบแทนถึง 22% เกาะไปกับดัชนี S&P 500

ผมคงมุมมองเดิมว่า AI เป็นนวัตกรรมที่จะปฏิวัติอุตสาหกรรมในอนาคตได้ ธีมนี้จะมีโอกาส Outperform ตลาดไปอย่างน้อยจนกว่าเราจะเห็นผู้นำที่แท้จริงในธีม AI ถือกำเนิดขึ้น

ปี 2025 ควรเป็นปีที่ตลาดควรเห็นการนำเทคโนโลยีไปใช้เพิ่มประสิทธิภาพของกิจกรรมทางเศรษฐกิจจริงมากขึ้น อุตสาหกรรมที่คาดว่าจะเกิดการเปลี่ยนแปลงอย่างเห็นได้ชัดคือ สื่อสาร ซอฟต์แวร์ ค้าปลีก การเงิน และการขนส่ง

สำหรับใครที่สนใจลงทุน AIQ หรือ Global X Artificial Intelligence & Technology ETF เป็นตัวเลือกที่กระจายลงทุนในผู้นำกลุ่ม AI ได้อย่างดี

อย่างไรก็ดี บทเรียนในปี 2024 สอนว่าถ้าเราต้องรอผู้นำการเติบโตของธีม AI ที่เกิดขึ้นช้า ระหว่างทางควรลงทุนโครงสร้างพื้นฐานไว้ก่อน

ธีมลงทุนที่น่าสนใจเมื่อพูดถึงโครงสร้างพื้นฐาน AI คือการลงทุนใน Data Center และโรงไฟฟ้า

ด้วยความตื่นตัวของ AI ทำให้เกิดการลงทุนใน Data Center มากขึ้น ส่งผลให้ปริมาณการใช้ไฟฟ้าคาดว่าจะเพิ่มขึ้นไปพร้อนกัน ดัชนี Solactive Data Center REITs & Digital Infrastrcuture Index ทำผลตอบแทนได้ 20% พร้อมกับ MSCI World Utilities ที่ปรับตัวขึ้น 11%

Goldman Sachs คาดว่า Data Center ในสหรัฐจะมีสัดส่วนการใช้ไฟฟ้าเพิ่มขึ้นเป็นราว 8% ของปริมาณการใช้ไฟฟ้ารวมในปี 2030 จากปัจจุบันที่มีสัดส่วนเพียงราว 3% คิดเป็นการเติบโตของการใช้ไฟฟ้าที่เพิ่มขึ้นราว 2.4% ต่อปีจากที่ไม่เติบโตเลยมากว่า 2 ทศวรรษ

แม้จะเป็นการเติบโตที่ไม่สูงมาก แต่เชื่อว่ามีความยั่งยืนและสามารถยืดหยุ่นไปกับกระแส AI ที่กำลังมีความต้องการเพิ่มขึ้นต่อเนื่องด้วยความผันผวนที่ต่ำกว่าหุ้น Tech ใหญ่ โดยมี ETF ที่น่าสนใจเป็น VPN หรือ Global X Data Center & Digital Infrastructure ETF

ธีมที่สี่เป็นกลุ่มธุรกิจปรกติที่คาดว่าจะมีนโยบายหนุนอย่าง Deregulated Finances

ผมมองว่ากลุ่มการเงินเป็น Sector ที่คาดว่าจะได้รับแรงหนุนทั้งในภาคการเงินดั้งเดิมและการเงินสมัยใหม่

ข้อเสนอยกเลิกกฎ Basel III Endgame จะช่วยลดข้อจำกัดด้านเงินทุนที่ธนาคารขนาดใหญ่เรื่องการตั้งสำรอง เพิ่มอิสระให้ธนาคารขนาดเล็กในกิจกรรมควบรวมกิจการ (M&A) และการลงทุน คาดว่าจะหนุนให้ทั้งธุรกิจการเงินและสินเชื่อกลับมาเติบโต

นอกจากนี้ ผมเชื่อว่าการเพิ่มความชัดเจนในกฎระเบียบที่เกี่ยวข้องกับ Crypto จะทำให้แพลตฟอร์มทางการเงินปัจจุบันมีโอกาสขยายการเข้าถึงลูกค้าและบริการใหม่ๆ เราสามารถเลือกลงทุนหาโอกาสหรือป้องกับความเสี่ยงไปพร้อมกันได้

ธีมการเงินสายเติบโตผมเลือก ARKF หรือ ARK Fintech Innovation ETF ที่มีการผสมผสาน e-commerce เข้าไปด้วย ส่วนสายป้องกัน ผมเลือก Amplify Cybersecurity (HACK) เนื่องจากเป็น ETF ที่เน้นการลงทุนที่เกี่ยวข้องกับการบริการด้านความปลอดภัยทางไซเบอร์

ธีมสุดท้ายสินค้าฟุ่มเฟือยฝั่งยุโรป (EU Consumer Discretionary) ลุ้นการฟื้นตัวของเศรษฐกิจจีนจากนโยบายกระตุ้นภาครัฐ

สินค้าฟุ่มเฟือยในยุโรปเป็นธีมลงทุนสายกลับตัว (Turnaround) ธีมเดียวที่ผมเลือกในปีนี้ โดยเชื่อว่าเศรษฐกิจจีนมีแนวโน้มฟื้นตัว และ Luxury Goods เป็นออุตสาหกรรมที่มักได้รับแรงหนุนมากเป็นพิเศษ

ขณะเดียวกัน ผมเชื่อว่าปี 2025 เป็นปีที่เศรษฐกิจยุโรปฟื้นตัวช้า สนับสนุนการใช้นโยบายการเงินผ่อนคลายจาก ECB กดให้ EUR มีแนวโน้มอ่อนค่า เพิ่มความสามารถในการแข่งขันด้านราคาของสินค้าหรูยุโรป

ตัวเลือกที่น่าสนใจมีตั้งแต่หุ้นใหญ่ในยุโรปอย่าง LVMH, Hermès, Kering, หรือ Richemont ส่วนถ้าใครอยากลงทุนเป็นธีม ก็สามารถเลือกลงทุน CD9 หรือ Amundi MSCI Europe Consumer Discretionary ETF และ Amundi S&P Global Luxury UCIT ETF (GLUX) ที่จดทะเบียนในตลาดฝรั่งเศสได้ทั้งคู่

ถึงตรงนี้ผมเชื่อว่า Thematic Investor คงมองเห็นโอกาสสำหรับการลงทุนในปีงูเล็ก 2025 บ้างแล้ว

ในมุมมองของผม ไม่ว่าพอร์ตปัจจุบันของเราจะเป็นแบบไหน เราสามารถสอดแทรกส่วนประกอบของธีมลงทุนเหล่านี้เข้าไปในพอร์ตได้ สิ่งที่สำคัญคือต้องเรียนรู้ที่จะผสมผสานให้มีทั้งธีมเติบโต ตั้งรับ และธีมกลับตัวให้พร้อมรับการเปลี่ยนแปลง แบ่งสัดส่วนการลงทุนให้เหมาะสม ตามความเสี่ยงที่รับได้

ผมเชื่อว่าธีมเหล่านี้จะช่วยให้เราเข้าใจตลาด และประสบความสำเร็จในการลงทุนปี 2025 ครับ

ดร.จิติพล พฤกษาเมธานันท์

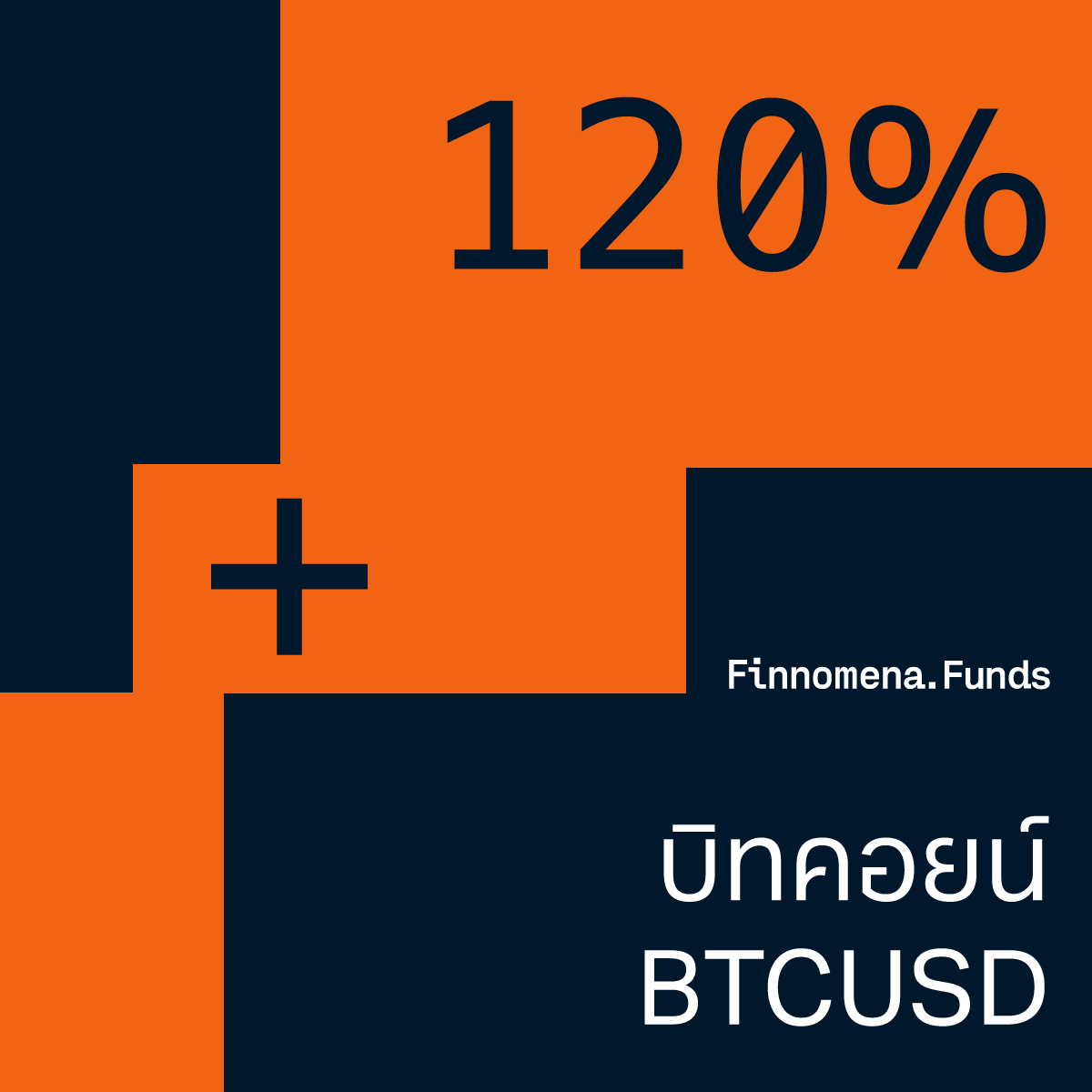

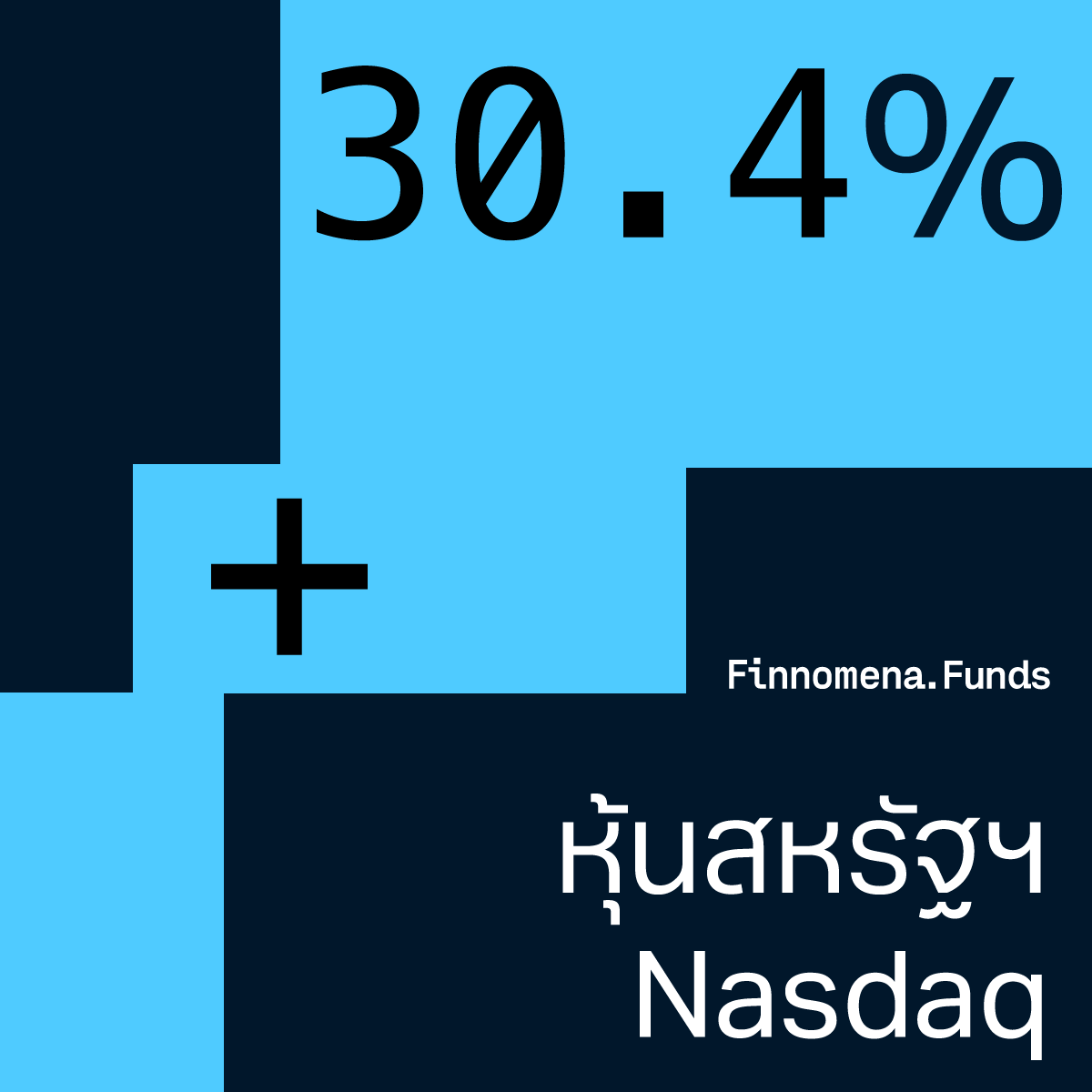

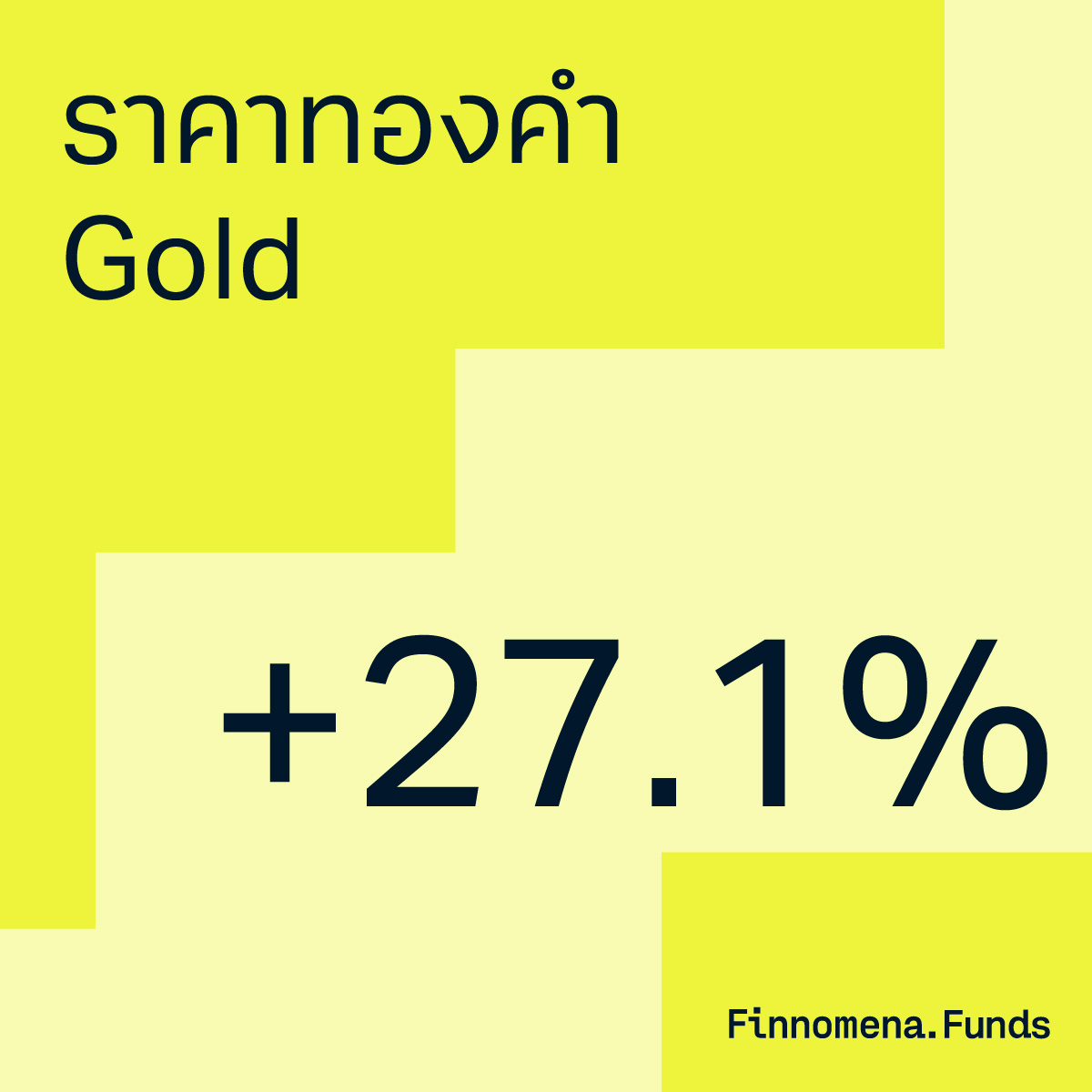

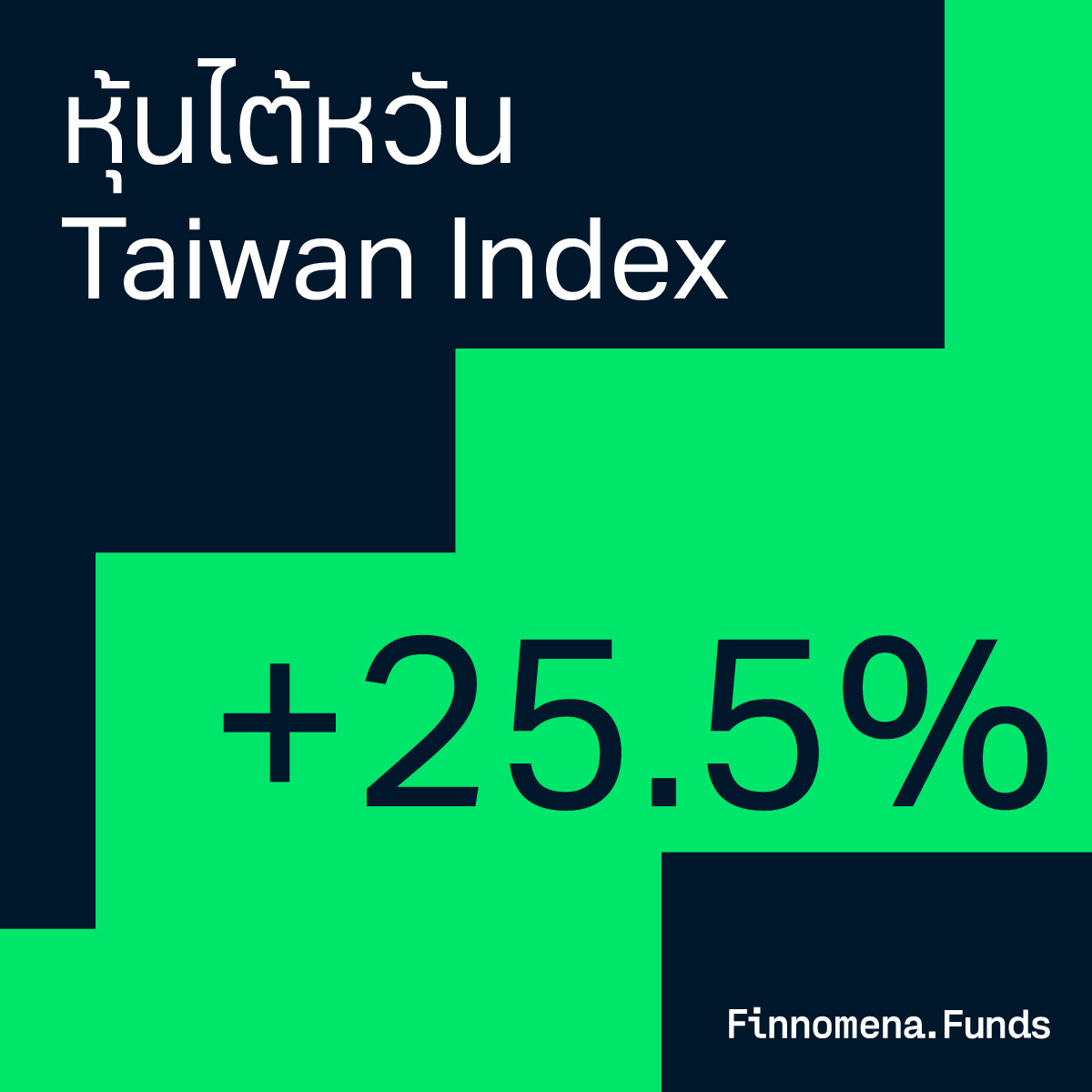

ภาพรวมผลตอบแทนสินทรัพย์ทั่วโลก ตลอดทั้งปี 2024 (มกราคม-ธันวาคม) นี่คือสินทรัพย์ที่ทำผลงานได้โดดเด่นที่สุด พร้อมด้วยกองทุนแนะนำ Finnomena Pick ของแต่ละสินทรัพย์

1. ราคาบิทคอยน์ BTCUSD ปรับเพิ่มขึ้น 120% ตั้งแต่ต้นปี

กองทุนแนะนำ Finnomena Pick: KT-BLOCKCHAIN-A

2. ตลาดหุ้นสหรัฐฯ Nasdaq ปรับเพิ่มขึ้น 30.4% ตั้งแต่ต้นปี

กองทุนแนะนำ Finnomena Pick: AFMOAT-HA, MEGA10-A

3. ราคาทองคำ Gold Spot ปรับเพิ่มขึ้น 27.1% ตั้งแต่ต้นปี

กองทุนแนะนำ Finnomena Pick: SCBGOLDH, SCBGOLD

4. ตลาดหุ้นไต้หวัน Taiwan Index ปรับเพิ่มขึ้น 25.5% ตั้งแต่ต้นปี

กองทุนแนะนำ Finnomena Pick: UOBSGC

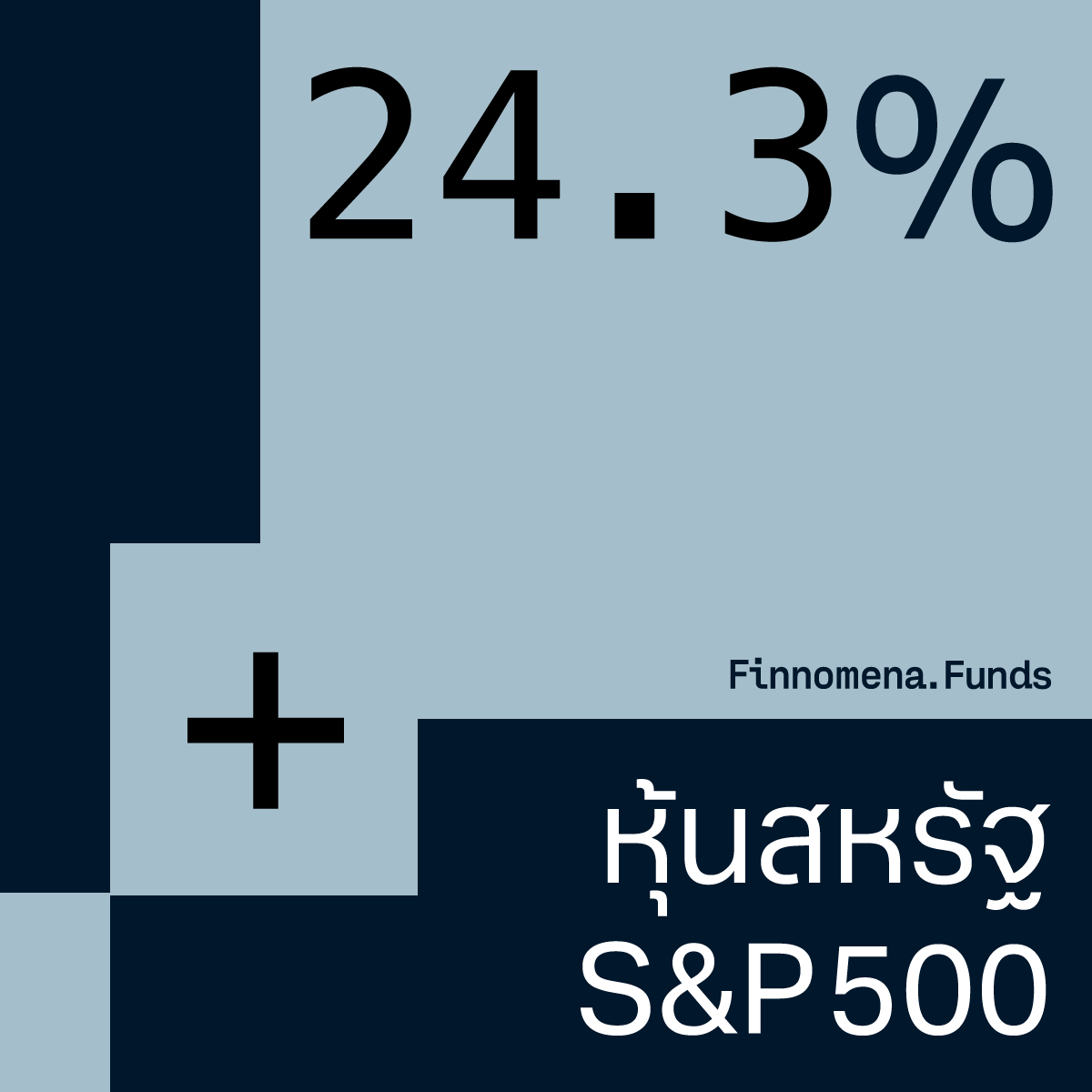

5. ตลาดหุ้นสหรัฐฯ S&P500 ปรับเพิ่มขึ้น 24.3% ตั้งแต่ต้นปี

กองทุนแนะนำ Finnomena Pick: AFMOAT-HA, MEGA10-A

ภาพรวมผลตอบแทน Global Asset จะเห็นว่าเป็นที่ราคา Bitcoin กลับมา Outperform ราคาทะลุ 100,000 เหรียญได้สำเร็จ และกลับสู่ตลาดกระทิงอีกครั้งหลังผ่านเหตุการณ์ Halving ครั้งที่ 4 ประกอบกับการอนุมัติ Bitcoin ETF ส่งผลให้มีเม็ดเงินไหลเข้าถือครอง Bitcoin แบบที่ไม่เคยเกิดขึ้นมาก่อน รวมถึงหุ้นกลุ่ม Blockchain ที่ได้รับอานิงสงส์ไปด้วย

ในขณะที่สินทรัพย์ทางเลือกอย่าง ทองคำ ก็เป็นปีที่ All-Time High เช่นกัน ด้วยแรงหนุนของอัตราดอกเบี้ยโลกที่เป็นขาลง สงครามตะวันออกกลางรุนแรงขึ้น ความผันผวนจากการเลือกตั้งในสหรัฐฯ และการสะสมสำรองทองคำที่มากขึ้นของธนาคารกลางต่าง ๆ ทั่วโลก

ส่วนตลาดหุ้นที่โดดเด่นที่สุด คือ หุ้นสหรัฐฯ และหุ้นไต้หวัน เนื่องจากการเติบโตของหุ้นกลุ่มเทคโนโลยี อุตสาหกรรม Semiconductor และ Generative AI

อัปเดตข้อมูล ณ วันที่ 23/12/2024

คำเตือน: การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | สอบถามข้อมูลเพิ่มเติมได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

- Saver-Investors ไม่ว่าพวกเขาจะทำงานอะไร พวกเขาก็มักจะหาทางลงทุนในการเงิน คิดหาทางอยู่ตลอดว่าจะสร้างความมั่งคั่งให้กับตัวเองอย่างไร

- Company Climbers คนรวยบางคนมักให้ความสำคัญกับหน้าที่การงาน โดยการเข้าไปสู่บริษัทใหญ่ทุ่มเทเพื่อก้าวไปสู่ตำแหน่งที่สูงขึ้น จนกว่าจะถึงระดับผู้บริหาร

- Virtuosos คนรวยบางคนเป็นมักคนเก่ง และได้รับเงินเดือนสูงเพราะมาจากความสามารถและประสบการณ์ของตัวเอง จึงมักจะต้องมีการศึกษาเฉพาะทางขั้นสูง เช่น ด้านกฎหมาย ด้านการแพทย์

- Dreamers คนรวยต่างเดินตามความฝัน เพราะมีโอกาสและมีเงินที่พร้อมซัพพอร์ต เช่น มีธุรกิจเป็นของตัวเอง เป็นดาราที่มีชื่อเสียง คนกลุ่มนี้รักในสิ่งที่ตัวเองทำ และสิ่งเหล่านี้เองก็สะท้อนกลับมาเป็นเงิน

สรุปข่าวเด่นรายเดือนตลอดทั้งปี 2024 รวมมาให้กับทุกเหตุการณ์สำคัญที่ส่งผลกระทบต่อแวดวงเศรษฐกิจ การเงิน การลงทุน มากมายด้วยสีสัน มีดีและร้ายปะปนกันไป เพราะโลกแห่งการลงทุนนี้ไม่เคยจะหยุดนิ่ง และนับวันก็ยิ่งหมุนในอัตราที่เร็วมากขึ้นเรื่อย ๆ

เดือนมกราคม

- Bitcoin ETF ถูกอนุมัติให้จัดตั้งซื้อขายได้อย่างเป็นทางการโดย ก.ล.ต. สหรัฐอเมริกา นับเป็นครั้งแรกในประวัติศาสตร์ของกองทุนที่มีนโยบายลงทุนใน Bitcoin ด้วยการซื้อเพื่อถือครองจริง ซึ่งเป็นส่วนสำคัญในการเสริมสภาพคล่องของตลาด เพิ่มความเชื่อมั่นแก่ผู้ลงทุน และเปิดโอกาสให้นักลงทุนสถาบันเข้ามาลงทุนใน Bitcoin ได้โดยตรง

- Evergrande Group ศาลฮ่องกงอ่านคำตัดสินให้ล้มละลาย และปิดกิจการลงเป็นที่เรียบร้อย หลังจากการผิดนัดชำระหนี้ครั้งแรกเมื่อเดือนธันวาคม 2021 รวมมูลค่ากว่า 300,000 ล้านดอลลาร์ ถือเป็นยักษ์ใหญ่อสังหาริมทรัพย์ในจีนที่มีหนี้สินมากที่สุดในโลก และสร้างแรงกระเพื่อมเชิงลบต่อเศรษฐกิจจีนมหาศาล

เดือนกุมภาพันธ์

- ตลาด Bullish เป็นเดือนที่หุ้นอเมริกา หุ้นยุโรป และหุ้นญี่ปุ่น ต่างพากันทำราคาปรับตัวขึ้นสู่จุดสูงสุดเป็นประวัติกาล All-Time High วิ่งเข้าสู่ตลาดกระทิงอย่างพร้อมเพรียง

- Warren Buffett เขียนอำลา Charlie Munger ในจดหมายประจำปีถึงผู้ถือหุ้น Berkshire Hathaway ปี 2024 โดยใช้โอกาสนี้กล่าวยกย่อง Charlie ที่เปรียบดั่งพี่ชายผู้แสนดี และสถาปนิกแห่ง Berkshire Hathaway ซึ่งเสียชีวิตเมื่อช่วงปลายปี 2023

เดือนมีนาคม

- วลาดิเมียร์ ปูติน ประธานาธิบดีของรัสเซีย ออกมาจุดไฟปะทุอีกครั้งว่าพร้อมใช้อาวุธนิวเคลียร์ทำสงครามกับยูเครน หลังการสู้รบยืดเยื้อมาเป็นเวลานาน

- ญี่ปุ่น ตัดสินใจปรับขึ้นดอกเบี้ยครั้งแรกในรอบ 17 ปี สู่ระดับ 0 – 0.1% จากระดับ -0.1% ถือเป็นการสิ้นสุดยุคดอกเบี้ยติดลบ พร้อมทั้งการกลับทิศนโยบายการเงินแบบผ่อนคลายอย่างมาก

- ดร.นิเวศน์ เหมวชิรวรากร ตั้ง “บริษัท ตีแตก จำกัด” เพื่อใช้ลงทุนหุ้นต่างประเทศทั่วโลก พร้อมกับความรู้สึกสิ้นหวังกับผลตอบแทนหุ้นไทย

เดือนเมษายน

- อิสราเอล – อิหร่าน ยิงจรวดนิวเครียร์ ทำให้ความตึงเครียดในดินแดนตะวันออกกลางกลับมาอีกครั้ง

- Tesla ราคาหุ้นร่วงรุนแรง เมื่อบริษัทลงมาเล่นในเกม EV War ลดราคารถทุกรุ่น เพื่อสู้ค่ายรถยนต์ไฟฟ้าสัญชาติจีน นำมาสู่การแข่งขันที่สูงขึ้นอย่างมาก

เดือนพฤษภาคม

- Satya Nadella ซีอีโอ Microsoft มาเยือนไทย โดยประกาศการลงทุนจัดตั้ง Data Center ระดับภูมิภาคแห่งใหม่ในประเทศไทย

เดือนมิถุนายน

- Nvidia ขึ้นแท่นบริษัทมูลค่า 3 ล้านล้านดอลลาร์เป็นครั้งแรก จากความสำเร็จของการเป็นผู้ผลิตชิปรายใหญ่ของโลก และการเติบโตของอุตสาหกรรม Generative AI

- หุ้นไทยหลุด 1300 ต่ำสุดในรอบ 4 ปี โดยพบว่าแรงขายส่วนมากอยู่ในหุ้นขนาดใหญ่ ท่ามกลางปัจจัยกดดันด้านการเมือง และการตรึงอัตราดอกเบี้ยนโยบาย

เดือนกรกฎาคม

- มหกรรมกีฬาโอลิมปิก ปารีส 2024 เปิดฉากการแข่งขันอย่างเป็นทางการ โดยมีการวิเคราะห์ว่าเจ้าภาพประเทศฝรั่งเศส จะได้รับผลดีจากบรรยากาศการจับจ่ายใช้สอย ด้วยเม็ดเงินที่สะพัดกว่า 9,700 ล้านดอลลาร์สหรัฐ

เดือนสิงหาคม

- Donald Trump ตัวแทนชิงตำแแหน่งประธานธิบดีของพรรครีพับลิกัน โดนลอบยิงสังหารในขณะปราศรัยที่เมืองบัตเลอร์ มลรัฐเพนซิลเวเนีย ด้านพรรคเดโมแครตก็เกิดการผลัดใบ โดย Joe Biden ประกาศถอนตัวการชิงตำแหน่ง และสนับสนุนให้ Kamala Harris ท้าชิงแทน

- วิกฤตศรัทธาหุ้น EA หรือ บริษัท พลังงานบริสุทธิ์ จำกัด (มหาชน) ซึ่งมีประเด็นทุจริตโดยผู้บริหารระดับสูงและผู้ถือหุ้นใหญ่ จนกระทบต่อความเชื่อมั่นของนักลงทุนทั่วตลาดหุ้นไทย

- กองทุน Thai ESG เพิ่มวงเงินลดหย่อนภาษี 2567 ได้มากขึ้นเป็น 3 แสนบาท และลดระยะเวลาถือครองเหลือเพียง 5 ปีนับจากวันที่ซื้อ

- Warren Buffett ขายหุ้น Apple ทิ้งเกือบครึ่งพอร์ต โดยบอกว่าเป็นเหตุผลด้านภาษี และทำให้ Berkshire Hathaway กลายเป็นบริษัทที่ถือเงินสดสำรองทุบสถิติใหม่

เดือนกันยายน

- หุ้นญี่ปุ่น Black Monday วันเดียวราคาร่วงกว่า -12% ดิ่งหนักสุดในประวัติศาสตร์ พร้อมกดดันตลาดหุ้นในหลายประเทศทั่วเอเชีย เนื่องจากความกังวลหลัง BOJ ขึ้นดอกเบี้ยมาอยู่ที่ 0.25% เกิดเหตุการณ์ Yen Carry Trade ค่าเงินเยนแข็งค่าขึ้นอย่างรวดเร็ว ควบคู่กับความกังวลเศรษฐกิจสหรัฐฯ อาจ Recession

- แพทองธาร ชินวัตร ขึ้นดำรงตำแหน่งนายกรัฐมนตรีคนที่ 31 ต่อจาก เศรษฐา ทวีสิน ที่พ้นจากตำแหน่งจากคำวินิจฉัยของศาลรัฐธรรมนูญ

- เสนอขายกองทุนวายุภักษ์ หนึ่ง มูลค่ารวม 1 แสน – 1.5 แสนล้านบาท แก่ผู้ลงทุนรายย่อยในประเทศจองซื้อ ในขณะที่ โครงการเงินดิจิทัลวอลเล็ต เริ่มแจกเงิน 10,000 บาท เฟสแรกให้แก่กลุ่มเปราะบาง 14.5 ล้านคน

- Fed ลดดอกเบี้ย 0.5% ถือว่าเป็นการปรับลดครั้งใหญ่ครั้งแรกในรอบกว่า 4 ปี หลังจากที่ปรับดอกเบี้ยขึ้นมาอย่างต่อเนื่องเพื่อต่อสู้กับภาวะเงินเฟ้อ

เดือนตุลาคม

- กนง. เซอร์ไฟร์สลดดอกเบี้ย 0.25% ส่งผลให้อัตราดอกเบี้ยนโยบายของไทยลดลงสู่ระดับ 2.25% โดยให้เหตุผลว่าเศรษฐกิจในภาพรวมมีแนวโน้มขยายตัวใกล้เคียงกับที่ประเมินไว้ ประกอบกับอัตราเงินเฟ้ออยู่ในกรอบ

- รัฐบาลจีนอัดบาซูก้ากระตุ้นเศรษฐกิจ หนุนหุ้นจีนพุ่งแรงกว่า 20% ในเวลาไม่ถึง 2 สัปดาห์ ผ่านมาตรการปรับลด Reserve Ratio Requirement (RRR), การเริ่มโครงการ Re-lending Program เสนอสินเชื่อดอกเบี้ยต่ำแก่ธนาคารมูลค่ากว่า 3 แสนล้านหยวน, การทำ Swap Program ที่อนุญาตให้บริษัทหลักทรัพย์ กองทุน และบริษัทประกัน สามารถเพิ่มสภาพคล่องจากธนาคารกลางเพื่อซื้อหุ้น เป็นต้น

- ราคาทองคำ All-Time High ต่อเนื่อง แรงหนุนจากอัตราดอกเบี้ยโลกที่มีแนวโน้มเป็นขาลง สงครามตะวันออกกลางรุนแรงขึ้น ความผันผวนจากการเลือกตั้งในสหรัฐฯ และการสะสมสำรองทองคำที่มากขึ้นของธนาคารกลางต่าง ๆ ทั่วโลก

เดือพฤศจิกายน

- Donald Trump ชนะเลือกตั้ง ก้าวขึ้นเป็นผู้นำสหรัฐอเมริกาสมัยที่ 2 พร้อมทั้งครองเสียงข้างมากในสภา Congress แบบเบ็ดเสร็จ (Red sweep) ทำให้นโยบายสำคัญที่เคยหาเสียงไว้ถูกจับตามองอย่างมาก เช่น ความสัมพันธ์ระหว่างสหรัฐฯ และจีน, มาตรการกำแพงภาษีสินค้านำเข้า, การลดภาษีนิติบุคคล, การส่งเสริมบิทคอยน์ และการสนับสนุนอุตสาหกรรมเชื้อเพลิงฟอสซิล เป็นต้น

เดือนธันวาคม

- ราคา Bitcoin แตะ 100,000 เหรียญเป็นครั้งแรก หลังได้แรงหนุนจากการอนุมัติ Bitcoin ETF และนโยบาย Trump 2.0 ที่สนับสนุนการใช้บิทคอยน์เป็นทุนสำรองของสหรับฯ

- ประธานาธิบดีเกาหลีใต้ ประกาศกฎอัยการศึกกลางดึก อ้างเหตุผลการป้องกันประเทศจากภัยคุกคามโดยกลุ่มสนับสนุนกองกำลังคอมมิวนิสต์ แต่กลับเจอกระแสต่อต้านรุนแรงจากประชาชน ทำให้รัฐสภาเกาหลีใต้ลงมติให้ยกเลิกกฎอัยการศึกในช่วงเช้ามืดของวันถัดมา

- Jensen Huang แห่ง Nvidia เดินทางมาเยือนประเทศไทยเป็นครั้งแรก โดยแถลงความร่วมมือเพื่อผลักดันการยกระดับโครงสร้างพื้นฐาน AI ในไทย

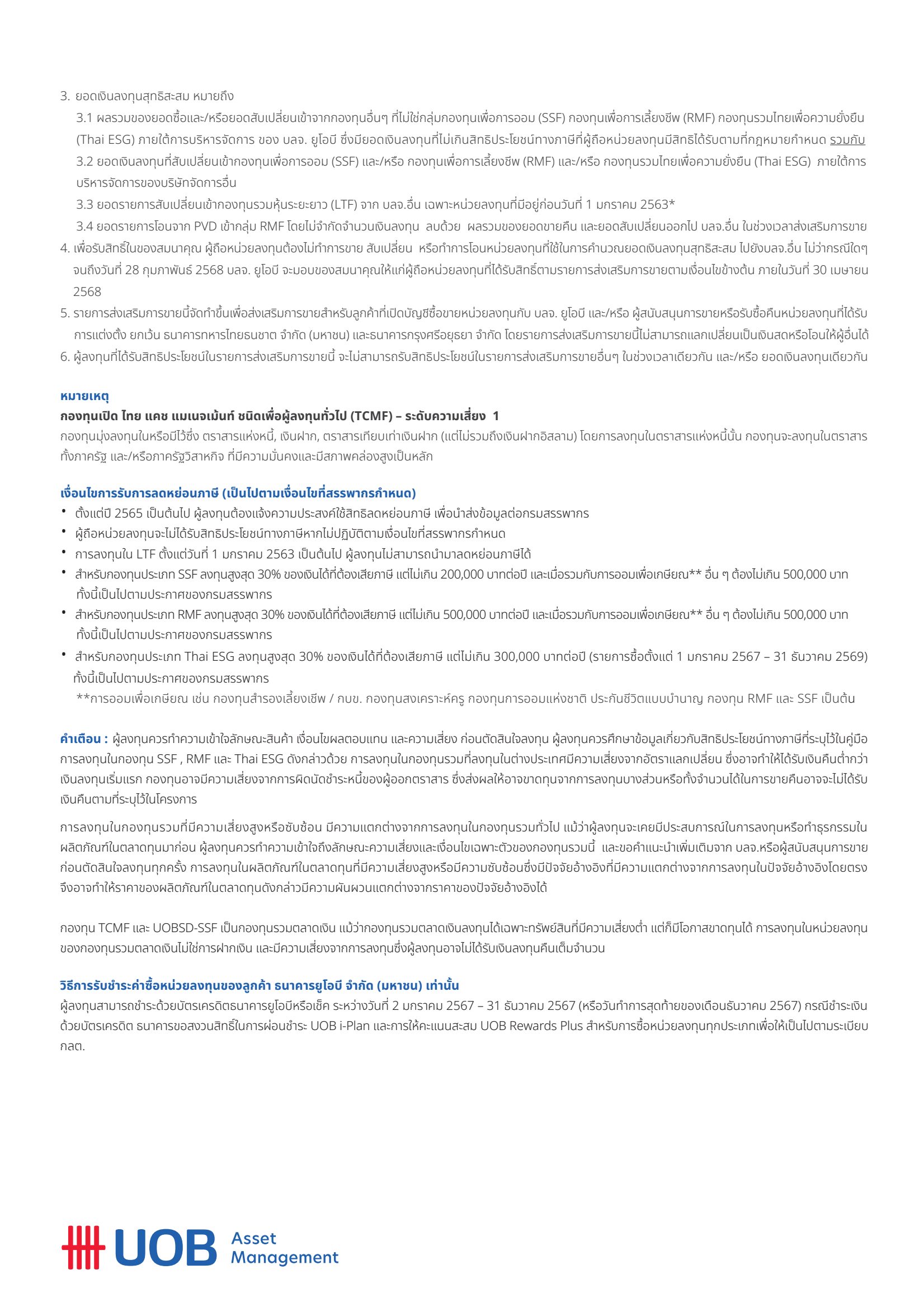

Executive Summary

- เงินเฟ้อสหรัฐฯ จะปรับตัวลดลงต่อจากค่าเช่าบ้านและราคาน้ำมันที่อยู่ในระดับต่ำ ขณะที่มาตรการกีดกันผู้อพยพจะกระทบต่อเงินเฟ้อจำกัด แต่เงินเฟ้อยังมี upside risk จากกำแพงภาษีนำเข้าของรัฐบาลสหรัฐฯ Fed จะปรับลดดอกเบี้ยลงต่อในระดับที่น้อยอย่างค่อยเป็นค่อยไป ขณะที่ทิศทาง Dollar จะอ่อนค่าซึ่งจะสอดคล้องกับยุค Trump 1.0 ที่ Dollar อ่อนค่าลงในช่วงปีแรก ในกรณีฐานของเราคาดว่าเศรษฐกิจสหรัฐฯ จะไม่เข้าสู่สภาวะถดถอยและจะเติบโตระดับปกติ ตลาดหุ้นจะลดความกระจุกตัวลง แต่ Valuation ที่แพงจำเป็นต้อง Selective ในการลงทุน

- เราจึงแนะนำ Neutral สำหรับตลาดหุ้นสหรัฐฯ ในภาพรวมของดัชนี S&P500 แต่ยังคงแนะนำ Selective Buy หุ้นสหรัฐฯ ในกลยุทธ์อื่นๆ ที่มี Valuation ที่แพงน้อยกว่า เช่น US Small Caps, Value, หรือ Equal Weight เช่น กองทุน ASP-USSMALL-A, AFMOAT-HA และยังมีมุมมองมอง Positive ต่อ Global Bond (กองทุน UGIS-N) และ Asian Bond (K-APB-A(A)) ที่ได้ประโยชน์จาก Yield ระดับสูงและมีแนวโน้มปรับตัวลง รวมถึงมีมุมมอง Slightly Positive ต่อทองคำ ที่ยังมีแรงซื้อจากธนาคารกลางทั่วโลกต่อเนื่อง

- เศรษฐกิจยุโรปจะฟื้นตัวช้าและอาจได้รับผลกระทบจากนโยบาย Trump 2.0 เช่น กำแพงภาษี และสงคราม นอกจากนี้ ECB ยังเจอความท้าทายเรื่องการลดหรือคงดอกเบี้ย หลังคณะกรรมการนโยบายการเงินเริ่มมีจุดยืนที่แตกต่างกัน เราจึงแนะนำ Slightly Negative สำหรับตลาดหุ้นยุโรป

- เศรษฐกิจญี่ปุ่นเติบโตได้แต่เปราะบาง ขณะที่เงินเฟ้อยังอยู่ในระดับสูง นอกจากนี้ BoJ ที่มีท่าทีดำเนินนโยบายการเงินสวนทาง Fed และทิศทาง Dollar ที่อ่อนค่า อาจทำให้เงินเยนกลับมาแข็งค่าและเป็นผลเสียต่อตลาดหุ้น เราจึงแนะนำ Slightly Negative ต่อตลาดหุ้นญี่ปุ่น

- เรามีมุมมอง Slightly Positive ต่อตลาด EM ในภาพรวม โดยเฉพาะกลุ่มประเทศที่มีแนวโน้มการเติบโตทางเศรษฐกิจสูงอย่างโดดเด่น และยังได้ประโยชน์จาก China+1 Strategy อย่างตลาดหุ้นอินเดีย (กองทุน B-BHARATA, TISCOINA-A) และตลาดหุ้นเวียดนาม (PRINCIPAL VNEQ-A) ขณะที่ตลาดหุ้นเกาหลีใต้เรามีมุมมอง Neutral โดยยังต้องติดตามความคืบหน้าการส่งมอบ Chip HBM3E ให้แก่ Nvidia ของ Samsung ขณะที่โครงการ Value-up Program เพิ่งเริ่มต้นและต้องใช้เวลาให้บริษัทปรับตัวกว่าจะเริ่มเห็นผล

- เรามีมุมมอง Neutral ต่อตลาดหุ้นไทย จากภาครัฐที่ออกมาตรการกระตุ้นเศรษฐกิจระยะสั้นมาอย่างต่อเนื่อง การเบิกจ่ายงบภาครัฐบาลเริ่มฟื้นตัวขึ้น นอกจากนี้ยังได้ประโยชน์จาก China+1 Strategy ขณะที่ประมาณกำไรของตลาดหุ้นไทยยังถูกปรับลงอย่างต่อเนื่อง สำหรับหุ้นไทยเราเน้นว่าต้องลงทุนอย่าง Selective คือคัดเลือกหุ้นอย่างเข้มข้นไม่อ้างอิงกับตลาด แนะนำกลยุทธ์ Definit SET Select

- เรามีมุมมอง Slightly Negative ต่อตลาดหุ้นจีน เนื่องจากมีความไม่แน่นอนด้านความสันพันธ์กับสหรัฐฯ ที่เพิ่มสูงขึ้น มาตรการกระตุ้นเพิ่มเติมยังไม่มากเพียงพอที่ช่วยฟื้นฟูเศรษฐกิจให้กลับมาเติบโตได้ในระดับเช่นเดิม โดยเฉพาะภาคอสังหาฯ และความมั่นใจของผู้บริโภค

- อุตสาหกรรม AI ยังเติบโตได้ต่อในระยะยาว แต่เราชื่นชอบหุ้นกลุ่ม AI Infrastructure หรือกลุ่มกลางน้ำ เนื่องจากยังมีแนวโน้มเติบโตจากการใช้งานด้าน AI ทั้งในแนวกว้างและแนวลึก รวมถึงบริษัทต่าง ๆ ยังมีการลงทุนสร้าง Infrastructure ใหม่ ถึงแม้ในระยะสั้นเม็ดเงินลงทุนอาจกระทบไปที่กำไรบ้าง แต่คาดว่าเป็นเพียงปัจจัยชั่วคราว ขณะที่กลุ่มต้นน้ำอย่าง Semiconductor ยังเป็นกระดูกสันหลังให้กับโลกเทคโนโลยีและ AI แต่มีปัจจัยกดดันจากเรื่องการขึ้นภาษีของทรัมป์ ซึ่งอาจทำให้ต้นทุนการผลิตชิปสูงขึ้น กลุ่มปลายน้ำอย่าง AI Application (บริษัททำแพลตฟอร์มให้แก่ลูกค้า) ซึ่งเป็นกลุ่มที่แข่งขันรุนแรง และบริษัทส่วนใหญ่ยังไม่มีหลักฐานพิสูจน์ชัดเจนว่า AI Product สามารถสร้างรายได้ให้กับบริษัทอย่างมีนัยยะ

- แนะนำกองทุน TISCOAI ที่เน้นลงทุนในหุ้นที่คาดว่าจะใช้ประโยชน์จาก AI & Big Data ได้เต็มที่ จากปัจจัยเรื่องสิทธิบัตร ที่ตีความได้ว่าบริษัทมีความตั้งใจจะพัฒนา AI จริง ๆ (และกองนี้ก็มีผลตอบแทนย้อนหลังที่ดี) และกองทุน B-INNOTECH ที่ยังคงใช้ Valuation Discipline เหมือนเดิม และเป็นกองที่ Ride the AI Wave แต่เน้นหุ้นที่มี Durable Earnings เป็นหลัก (เช่น TSMC) และยังคงเหมาะกับการลงทุนระยะยาว

- หุ้นกลุ่ม Healthcare เรามีมุมมอง Neutral แม้อุปสงค์ยาลดความอ้วนยังเติบโตระยะยาว แต่บางนโยบายของทรัมป์อาจเป็นปัจจัยกดดัน เช่น การกำหนดเพดานราคายาเพิ่มเติม และผลักดันให้มีความโปร่งใสมากขึ้น แต่ตลาด Priced In ไปบางส่วนแล้ว

- เรามีมุมมอง Slightly Negative ต่อหุ้นกลุ่มการเงิน แม้ค่อนข้างได้ประโยชน์จากการลดภาษีและการ Deregulation แต่ Rate Cut Cycle จะกดดันต่อความสามารถในการทำกำไรของกลุ่มธนาคาร นอกจากนี้ Valuation อยู่ในระดับที่แพงมาก

- เรามีมุมมอง Negative ต่อราคาน้ำมัน โดย OPEC มีอิทธิพลในการควบคุมราคาน้ำมันลดลงหลัง สหรัฐฯเริ่มกลายเป็นผู้ผลิตรายใหญ่ ขณะที่ EIA คาด Supply เร่งตัวแรงกว่า Demand ในปี 2025 และคาดระยะยาวน้ำมันมีความต้องการน้อยลง

- Global REITs เรามีมุมมอง Neutral โดยแนวโน้มเงินปันผลเริ่มฟื้นตัวโดยเฉพาะ REITs สหรัฐฯที่ฟื้นตัวโดดเด่น โดยอุตสาหกรรมกลุ่มที่ฟื้นตัวโดดเด่นได้แก่ Data center Industrails และ Residential แต่ Valuation ในแง่ PBV อยู่ในระดับสูงกว่าค่าเฉลี่ย

- ขณะที่ REITs ไทย เรามีมุมมอง Slightly Negative โดยกลุ่ม Retail แม้อุปสงค์ฟื้นตัวแต่อุปทานใหม่จากโครงการใหญ่จะกระทบต่อภาพรวมค่าเช่า ขณะที่กลุ่ม Industrial ได้ประโยชน์จากเม็ดเงินลงทุนจากต่างชาติ แต่โดยภาพรวม REITs ไทย สภาพคล่องไม่สูงและส่วนใหญ่เป็น Leasehold

- เรามีมุมมอง Slightly Positive ต่อหุ้น Global Infrastructure ที่มีความ Defensive สูง ได้ประโยชน์จากดอกเบี้ยขาลง และการเติบโตของบางกลุ่ม เช่น Data Center และการใช้ไฟฟ้าที่เพิ่มมากขึ้น ขณะที่ Valuation อยู่ในระดับที่น่าสนใจ โดยแนะนำกองทุน KKP GINFRAEQ-H

- เรามีมุมมอง Positive ต่อหุ้นกลุ่ม Blockchain จากตลาด Cryptocurrency ได้รับแรงหนุนจากนโยบายสนับสนุนของทรัมป์ รวมถึง Fund Flow ของ Bitcoin และ Ethereum Spot ETF เพิ่มขึ้นอย่างมีนัยสำคัญในช่วงปลายปี 2024 โดยแนะนำกองทุน ASP-DIGIBLOC และ KT-BLOCKCHAIN-A ที่เน้นลงทุนในหุ้น Blockchain และได้อานิสงส์จากตลาด Cryptocurrency

ดาวน์โหลดฟรี!

“สไลด์มุมมองการลงทุนประจำปี 2025”

จัดทำโดยบลป.เดฟินิท (Definit) สำหรับบลน. ฟินโนมีนา (Finnomena Funds)

สามารถเข้าถึงรายละเอียดกองทุนต่าง ๆ และ Fund Fact Sheet ได้จาก Link บนชื่อกองทุน

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

คำเตือน

การลงทุนมีความเสี่ยง ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | กองทุนอาจลงทุนกระจุกตัวในอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”

สำหรับ 2 บทความที่แล้ว ได้แนะนำกองทุนลดหย่อนภาษีของสินทรัพย์ไทยและฝั่งเอเชีย รวมถึงสหรัฐ บทความนี้จะขอแนะนำเพิ่มเติมกองทุนต่างประเทศในสายโครงสร้างพื้นฐาน พลังงานทางเลือก และสินค้าโภคภัณฑ์ ที่รวมเรียกว่า ‘สินทรัพย์ทางเลือก‘ ดังนี้

เริ่มจาก กองทุนลดหย่อนภาษีเกี่ยวกับ Infrastructure ซึ่งนอกจากจะหมายถึงโครงสร้างพื้นฐานในทางกายภาพ อาทิ ด้านไฟฟ้า ประปา และถนนหนทาง ยังหมายรวมถึงโครงสร้างพื้นฐานด้านปัญญาประดิษฐ์ Artificial Intelligence (AI) จากความต้องการ data center สำหรับการสร้างระบบ AI อย่างมหาศาล นอกจากนี้ อุปสงค์ต่อ Infrastructure ด้าน Green Economy ยังเพิ่มมากขึ้นจากการแข่งขันของประเทศต่าง ๆและบริษัทเทคโนโลยีต่าง ๆ ที่สูงขึ้นเพื่อลดก๊าซคาร์บอน มลพิษที่ปล่อยออกมา ท้ายสุด ประชาชนที่มีอายุเฉลี่ยสูงขึ้นของกลุ่มประเทศพัฒนาแล้ว การพัฒนาเข้าสู่ความเป็นเมือง (Urbanization) ในกลุ่มประเทศตลาดเกิดใหม่ และการทำให้ห่วงโซ่อุปทานโลกเข้าสู่ยุคดิจิตัล ล้วนส่งผลให้ความต้องการทรัพยากรด้าน Infrastructure ให้มีสูงขึ้น

กองทุนประหยัดภาษีในตลาดหุ้นต่างประเทศ แนว Infrastructure ที่ผมมองว่าน่าสนใจมีอย่างน้อย 2 กองทุน ได้แก่ KFINFRARMF ซึ่งมีกองทุน UBS (Lux) Infrastructure Equity Fund เป็น Feeder Fund และ KGIFRMF ซึ่งมีกองทุน Wellington Enduring Assets Fund, USD S Accumulating Unhedged เป็นกองทุนหลักที่อ้างอิง

โดย KFINFRARMF ผ่านกองทุน UBS (Lux) Infrastructure ตั้งเป้าลงทุนในธีมที่เน้นบริษัททั่วโลกที่มีการพัฒนาโครงสร้างพื้นฐานแบบสมัยใหม่ รวมถึงสินค้าและบริการในแนวทางดังกล่าว ในขณะที่ KGIFRMF ผ่านกองทุน Wellington Enduring Assets Fund เน้นบริษัททั่วโลกซึ่งมีสินทรัพย์ที่มีอายุการใช้งานยาวนาน อาทิ เซกเตอร์ Utility, การขนส่ง, พลังงาน, อสังหาริมทรัพย์ และอุตสาหกรรม ซึ่งเชื่อว่ามีความสามารถในการแข่งขันและมีความผันผวนของกำไรที่ต่ำ

ในมิติของเซกเตอร์หรือธุรกิจที่ลงทุน KFINFRARMF โฟกัสไปที่ธุรกิจการจัดเก็บพลังงาน Oil & Gas และการขนส่ง ส่วน KGIFRMF โฟกัสไปที่ Electric และ Multi Utilities ในขณะที่ทั้งคู่ลงทุนในหุ้นสหรัฐราว 55-58% ของทั้งหมด KFINFRARMF ลงทุนในหุ้นยุโรป 34% ด้าน KGIFRMF ลงทุนในหุ้นยุโรป 24% โดยที่เหลือลงทุนในตลาดเกิดใหม่และญี่ปุ่น อีก 17%

นั่นคือ KFINFRARMF เน้นธุรกิจการจัดเก็บพลังงาน Oil & Gas ในยุโรป ส่วน KGIFRMF เน้นลงทุนใน Electric และ Multi Utilities ทั่วโลก ซึ่งโดยส่วนตัวชอบโมเดลของ KGIFRMF มากกว่าเล็กน้อย

ด้านผลประกอบการของกองทุน ณ 4 ธ.ค. 2024 ในระยะ 1 และ 3 ปี KGIFRMF ให้ผลตอบแทนที่สูงกว่า KKFINFRARMF ราว 5% และ 2% ตามลำดับ ส่วนในระยะ 5 ปี KFINFRARMF ให้ผลตอบแทนที่สูงกว่า KGIFRMF ราว 1.4% โดยทั้งคู่ถือว่าให้ผลตอบแทนที่ดีมากในกลุ่ม Infrastructure

โดยสรุป ทั้ง KFINFRA-RMF และ KGIFRMF ถือว่าน่าสนใจสำหรับผู้ที่มองหากองทุนลดหย่อนภาษีที่เป็นสินทรัพย์ทางเลือก

หันมาพิจารณากองทุนลดหย่อนภาษีแนวพลังงานทางเลือกและสิ่งแวดล้อม กันบ้าง โดยแม้ว่าโดนัลด์ ทรัมป์ จะมิได้มีนโยบายที่เน้นแนวรักษ์สิ่งแวดล้อม ทว่าอิลอน มัสก์ ฐานเสียงสำคัญของทรัมป์มีธุรกิจ EV ซึ่งทำให้นโยบายแนวโลกสีเขียวยังน่าจะได้ไปต่อในรัฐบาลของทรัมป์

กองทุนที่แนะนำ ได้แก่ B-SIPRMF ซึ่งมี Feeder Fund อยู่ 2 กอง ได้แก่ Pictet – Global Environmental Opportunities ซึ่งมีนโยบายลงทุนในบริษัทที่มีแนวทางทำให้สิ่งแวดล้อมโลกดีขึ้นผ่านสินค้าและบริการในห่วงโซ่อุปทานเพื่อช่วยให้โลกมีคาร์บอนต่ำลง และ Pictet – Clean Energy Transition ที่ลงทุนสัดส่วน 2 ใน 3 ของทั้งหมดเพื่อสนับสนุนให้เกิดการเปลี่ยนแปลงเชิงโครงสร้างสู่โลกคาร์บอนต่ำที่ยั่งยืน โดยลดการปล่อยก๊าซเรือนกระจกผ่านการลงทุนที่โฟกัสอัตราส่วนทางการเงินเพื่อให้วัตถุประสงค์สามารถสำเร็จลุล่วงได้

ในมิติของเซกเตอร์ที่กองทุนต้นทางอ้างอิงทั้งสองลงทุน จะพบว่าในขณะที่ Pictet – Global Environmental Opportunities เน้นบริษัทในเซกเตอร์อุตสาหกรรมตลอดห่วงโซ่อุปทานที่ทำธุรกิจเกี่ยวกับโลกสีเขียวทั้งทางตรงและทางอ้อม โดยหุ้น Top 5 ได้แก่ Carrier Gobal, Republic Services, Waste Connections, Agilent Technologies และ Equinix ด้าน Pictet – Clean Energy Transition จะโฟกัสไปที่เซกเตอร์เทคโนโลยีซึ่งมีการใช้ Know-how ด้านพลังงานทางเลือกเป็นหลัก โดยหุ้น Top 5 ได้แก่ Broadcom, Nextera Energy, Trane Technologies, Linde และ Iberdrola

สำหรับผลตอบแทนในช่วงที่ผ่านมา จะพบว่าทั้งคู่มีความผันผวนน้อยกว่าตลาดโดยรวมของสหรัฐ แม้ว่าในช่วงที่ตลาดหุ้นร้อนแรง จะขึ้นน้อยกว่าตลาดเล็กน้อย แต่ในช่วงขาลง ราคาของกองทุนก็สามารถยืนได้ดีกว่าตลาด จัดว่าเป็นอีกหนึ่งสินทรัพย์แนวการลงทุนทางเลือกที่น่าสนใจ

สินทรัพย์การลงทุนทางเลือกที่น่าจะจำเป็นที่สุดในพอร์ตของทุกท่าน น่าจะเป็น ‘ทองคำ’ ซึ่งในยุคที่โดนัลด์ ทรัมป์ ให้การสนับสนุน crypto แบบสุดตัว ยิ่งทำให้ทองคำจำเป็นมากขึ้นในพอร์ตเผื่อไว้ในกรณีที่สินทรัพย์ดิจิตัลอย่าง crypto เกิดสะดุดขึ้นมาในอนาคต จะได้เป็นกำลังหลักในพอร์ตที่น่าจะจำเป็นมากสำหรับการกระจายความเสี่ยงให้กับพอร์ตซึ่งตลาดหุ้นสหรัฐมีผลกระทบจาก crypto มากขึ้นกว่าในอดีต โดยผมมองไปที่ BGOLDRMF และ KGDRMF ว่าน่าสนใจกว่าเพื่อน แม้ว่ากองทุนทองประหยัดภาษีอื่น ๆ ก็น่าจะสามารถทำหน้าที่กระจายความเสี่ยงได้ดีเช่นกัน

ทั้งนี้ ว่ากันว่าสินทรัพย์การลงทุนทางเลือกควรจะมีอยู่ในพอร์ตราว 5-10% ของทั้งหมด เพื่อใช้ในการกระจายความเสี่ยงและเพิ่มผลตอบแทน โดยจะทำให้พอร์ตการลงทุนมีความยืดหยุ่นและหลากหลายมากยิ่งขึ้น

ดร. บุญธรรม รจิตภิญโญเลิศ, CFP

MacroView, macroviewblog.com

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไข ผลตอบแทน ความเสี่ยงและศึกษาข้อมูลเกี่ยวกับสิทธิประโยชน์ทางภาษีที่ระบุไว้ในคู่มือการลงทุนในกองทุนรวม SSF RMF และ Thai ESG กรณีไม่ได้ปฏิบัติตามเงื่อนไขภาษี จะไม่ได้สิทธิประโยชน์ตามเงื่อนไขกองทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | บางกองทุนมีการลงทุนกระจุกตัวในประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่ บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FinnomenaPort”

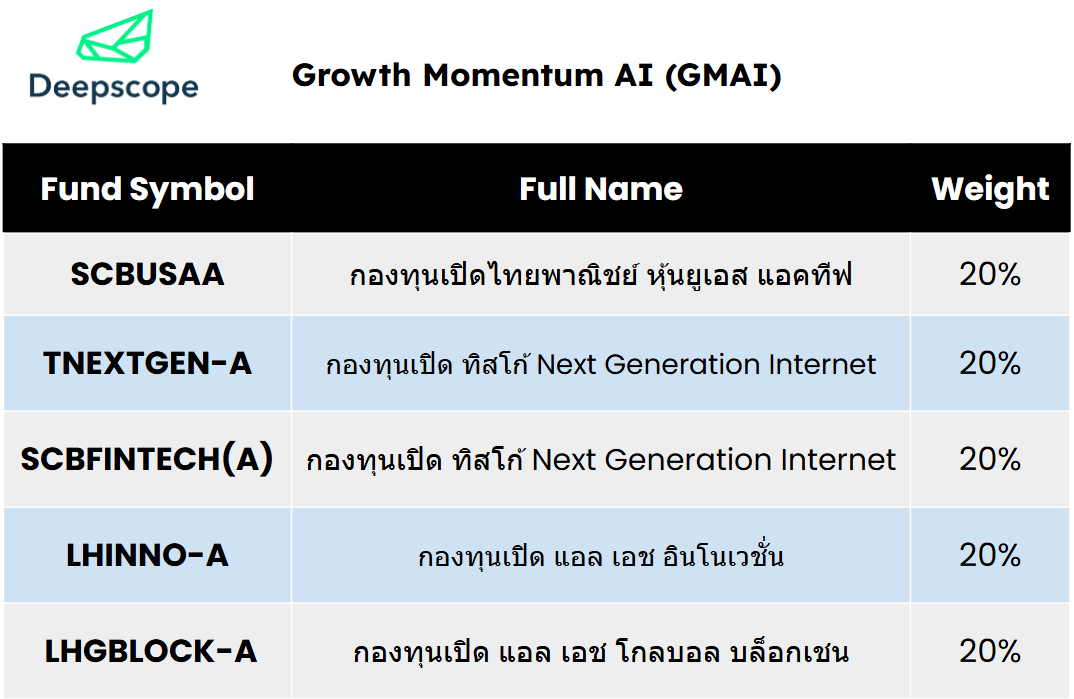

พอร์ตการลงทุน GMAI ปรับพอร์ตรอบใหม่ คัดเลือก 5 กองทุนโมเมนตัมเด่น ทีมงาน Deepscope GURUPORT จึงแนะนำปรับสัดส่วนการลงทุน และ Rebalance ตามคำแนะนำด้านล่างนี้

ประเด็นทางเศรษฐกิจที่น่าสนใจ

- การกลับมาของ โดนัลด์ ทรัมป์ ในฐานะประธานาธิบดีอีกสมัย ส่งผลดีต่อภาพรวมเศรษฐกิจสหรัฐฯ ที่สำคัญตลาดหุ้นก็สามารถทำ new high ได้อย่างต่อเนื่อง

- AI และ Blockchain ยังคงเป็นเทรนด์การเติบโตของโครงสร้างหลักของเทคโนโลยีที่มาแรง และเป็นกระแสต่อเนื่อง ส่งผลดีต่อกองทุนที่ลงทุนในธุรกิจและนวัตกรรมต่าง ๆ ที่เกี่ยวข้อง

- กลุ่ม FinTech (เทคโนโลยีทางด้านการเงิน) กลับมาเติบโตต่ออีกครั้ง หลังจากหนึ่งในนโยบายหลักของทรัมป์ คือการพัฒนาโครงสร้างพื้นฐานของธุรกิจของประเทศให้ดียิ่งขึ้น Make America great again ภาคสอง

- Bitcoin ราคาพุ่งจนสามารถทำลายสถิติได้ต่อเนื่องเช่นกัน และเริ่มมีนักลงทุนและสถาบันนำเงินเข้ามาลงทุนมากขึ้นจากการมี Bitcoin ETF

กองทุนจาก GMAI

จากประเด็นข้างต้น บวกกับวิเคราะห์โมเมนตัมโดย AI ทำให้รอบการปรับพอร์ตนี้ พอร์ตโฟลิโอ GMAI คัดเลือกกองทุนที่ผลงานดีโมเมนตัมเด่น โดยเน้นไปทางกองทุนที่ลงทุนในหุ้น US & Tech เป็นหลัก หลังจากมีโมเมนตัมเข้ามาอย่างต่อเนื่อง

(ทุกกองทุนมีสัดส่วน 20% เท่ากัน)

ที่มา: Deepscope ณ วันที่ 26 ธันวาคม 2024

ล้วงลึกทุกกองทุนจากพลัง AI ที่ไร้ขีดจำกัด ด้วยพอร์ต Growth Momentum AI (GMAI) โดย Deepscope

ดูรายละเอียดพอร์ต >>> https://finno.me/guruport-deepscope

ดู Fund Fact Sheet กองทุนแนะนำ

บทความโดย Deepscope สำหรับพอร์ต Growth Momentum AI (GMAI) ที่ Finnomena Funds เท่านั้น ข้อมูล ณ วันที่ 26 ธันวาคม 2024

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | การลงทุนไม่ใช่การฝากเงิน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน จึงมีความเสี่ยงจากอัตราแลกเปลี่ยน ซึ่งอาจทําให้ผู้ลงทุน ขาดทุนหรือได้รับกําไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ | บางกองทุนลงทุนกระจุกตัวในหมวดอุตสาหกรรม จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก | ข้อมูลและการคาดการณ์ที่ปรากฏในบทความนี้จัดทำขึ้นจากแหล่งข้อมูลในอดีตร่วมกับการวิเคราะห์ปัจจัยพื้นฐาน แต่ทั้งนี้ไม่อาจรับรองความสมบูรณ์แท้จริงและความแม่นยำของการวิเคราะห์ข้อมูลในอนาคตได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT” | สำหรับผู้ลงทุนในความดูแลของ Kept by Krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

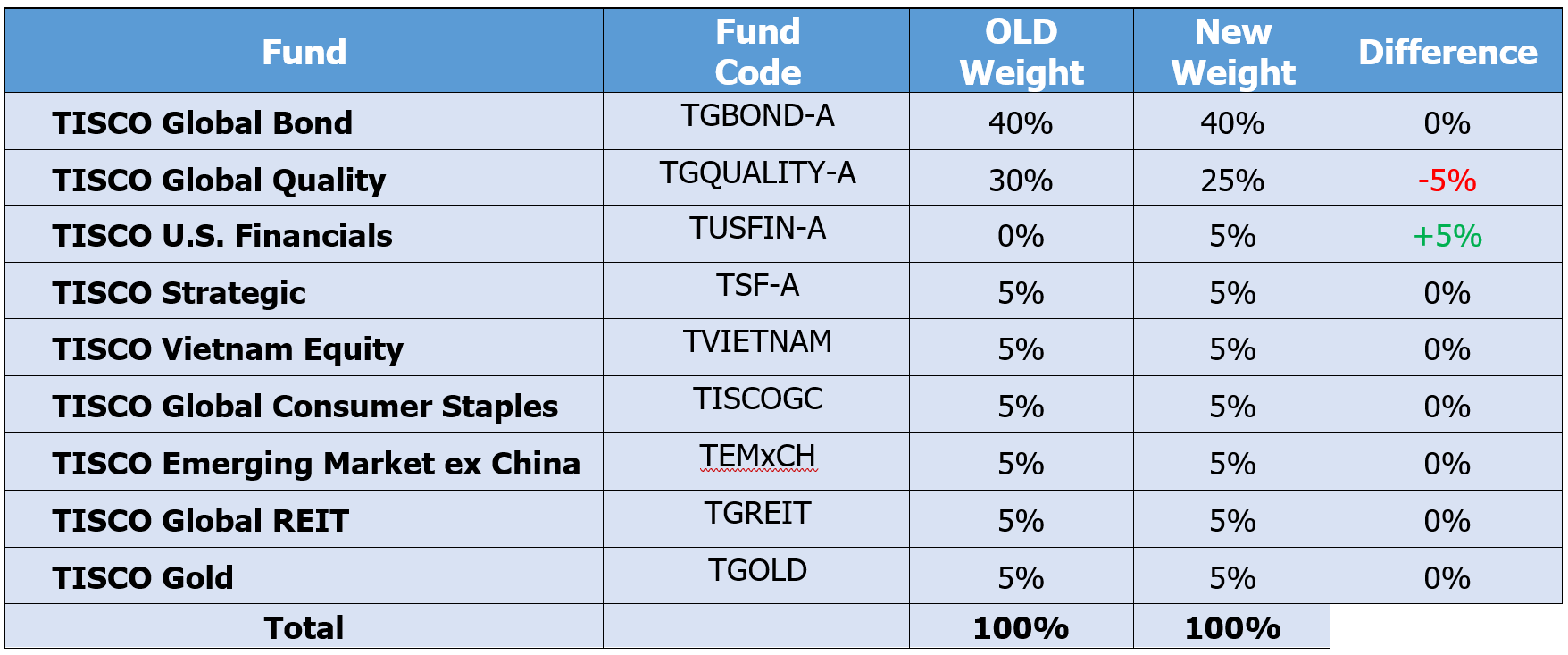

Omakase – 16 December 2024

ที่มา: บลจ. ทิสโก้ วันที่ 16 ธันวาคม 2024

Outlook

- ตลาดหุ้นสหรัฐฯ – ปรับตัวลดลง โดยเผชิญกับแรงเทขายของนักลงทุนภายหลังจากที่ตลาดรับรู้ผลการประชุม Fed ในการประชุมเดือนธันวาคม แม้ Fed จะปรับลดอัตราดอกเบี้ยตามที่ตลาดคาด แต่ได้มีการปรับมุมมองโดยชะลอคาดการณ์ลดดอกเบี้ยสำหรับปี 2025 จากความกังวลเกี่ยวกับเงินเฟ้อ

- หลังจากนี้เรามองว่า ยังต้องจับตารายงานตัวเลขการจ้างงานสหรัฐฯ แม้ดูเหมือนว่าตัวเลขด้านแรงงานจะปรับเพิ่มขึ้นได้ดีในช่วงไตรมาสที่ 4 แต่การเพิ่มขึ้นยังเปราะบาง โดยเฉพาะกลุ่มจ้างงานโรงงาน และ กลุ่มค้าปลีก การเพิ่มขึ้นของแรงงานอาจเป็นปัจจัยชั่วคราว ขณะที่ดอกเบี้ยยังทรงตัวระดับสูง อาจเป็นลบกับภาคธุรกิจระยะข้างหน้า

- เศรษฐกิจจีน – ยังคงเผชิญกับความท้าทาย เนื่องจากตัวเลขเศรษฐกิจจีนเดือนพ.ย.2024 อาทิ ยอดค้าปลีก (Retail Sales) ชะลอลงจากเดือนก่อนหน้า ขณะที่ตัวเลขผลผลิตอุตสาหกรรม (Industrial Output) ฟื้นตัวได้ดี โดยตลาดยังคงติดตามมาตรการกระตุ้นเศรษฐกิจของรัฐบาลจีนเพิ่มเติมต่อจากนี้ รวมถึงมาตรการการค้าจากสหรัฐฯ ที่อาจส่งผลกระทบต่อจีน

- การฟื้นตัวของตลาดหุ้นจีน หลังจากนี้คงต้องจับตาพัฒนาการภาคอสังหาฯ และ การประกาศนโยบายกระตุ้นเศรษฐกิจของภาครัฐ สำหรับตลาดหุ้นจีนด้วย valuation ที่อยู่ในระดับต่ำ เชื่อว่า downside การปรับลงจำกัด

- เศรษฐกิจไทย –กนง.จะยังคงอัตราดอกเบี้ยไว้ที่ระดับเดิมสำหรับการประชุมเดือนธันวาคม 2024 อีกทั้งยังคาดการณ์ว่าเศรษฐกิจจะขยายตัวดีขึ้น ทั้งนี้ ตลาดคาดว่า กนง.จะมีการปรับลดอัตราดอกเบี้ยอีก 1 ครั้งในปี 2025 โดยเรามองว่าปี 2025 การฟื้นตัวของเศรษฐกิจไทยจะยังคงมาจากนโยบายการคลัง และ ความเชื่อมั่นภาคเอกชน

- ขณะที่การลงทุนในตลาดหุ้นยังคงแนะนำกลยุทธ์ selective โดยเลือกหุ้นที่มีพื้นฐานแข็งแกร่ง และ มีแนวโน้มการเติบโตที่ดี

Strategy

- ตลาดหุ้นโลกยังคงเคลื่อนไหวผันผวน เนื่องจาก Bond Yield 10 ปีของสหรัฐฯ ปรับเพิ่มขึ้นสูงในช่วงที่ผ่านมา อย่างไรก็ดี เรายังคงมีมุมมองเชิงบวกต่อนโยบายที่เป็นมิตรต่อภาคธุรกิจของปธน.ทรัมป์ จะช่วยหนุนกำไรของบริษัทจดทะเบียนในสหรัฐฯเติบโต

- โดยเรามองว่า หลังจากที่นาย Donald Trump ขึ้นรับตำแหน่งประธานาธิบดีอย่างเป็นทางการในวันที่ 20 ม.ค. 2025 คาดจะมีการผลักดันร่างกฎหมายลดภาษีนิติบุคคล และการปรับขึ้นภาษีสินค้านำเข้า (Tariffs) อาจส่งผลให้อัตราดอกเบี้ยนโยบายทรงตัวในระดับสูง ,เงินสกุลดอลลาร์สหรัฐฯมีทิศทางแข็งค่า โดยจะทำให้การลงทุนในตลาดหุ้นสหรัฐฯมีความน่าสนใจ โดยเฉพาะกลุ่มที่ได้ประโยชน์จากการลดภาษีนิติบุคคล, การผ่อนคลายเกณฑ์ และกลุ่มที่ได้รับผลกระทบจำกัดจากการขึ้น Tariffs เช่น กลุ่มสถาบันการเงิน (Financials) , และกลุ่มสินค้าฟุ่มเฟือย (Consumer Discretionary)

- อย่างไรก็ดี ตลาดหุ้นกลุ่ม Emerging Market อาจเป็นกลุ่มประเทศที่มีความอ่อนไหวต่อประเด็นการขึ้นภาษีการค้า แต่ด้วย valuation ที่ไม่สูงเกินไป เชื่อว่าจะทำให้ downside จำกัด

- โดย ภาพรวมการลงทุนยังเน้นไปทางการกระจายความเสี่ยง โดยยังคงให้น้ำหนักกับตลาดหุ้นสหรัฐฯ มากที่สุด

Portfolio Action

- Take Profit บางส่วนในหุ้นกลุ่ม Quality Growth ( TGQUALITY-A ) ซึ่งเน้นลงทุนในตลาดหุ้นทั่วโลกที่มีปัจจัยพื้นฐานดี โดยกระจายความเสี่ยงและเพิ่มน้ำหนักการลงทุนไปในกลุ่ม US Financials ( TUSFIN-A) ซึ่งมีการปรับฐานในช่วงนี้ โดยเรามีมุมมองเชิงบวกต่อกลุ่มสถาบันการเงินจากการผ่อนคลายเกณฑ์, ดอกเบี้ยนโยบายที่ทรงตัวระดับสูง และ มองว่าเป็นกลุ่มที่ได้รับผลกระทบจำกัดจากการขึ้นภาษีการค้า

- ดู Fund Fact Sheet กองทุนที่เพิ่มน้ำหนัก/ปรับเข้า TUSFIN-A

Performance Review

ผลตอบแทนพอร์ตกองทุนนับจากวันที่ 18พ.ย. จนถึง 16 ธ.ค. 2024 ปรับเพิ่มขึ้น +0.62% และ นับจากต้นปี พอร์ตปรับเพิ่มขึ้น +4.04%

ㆍ Contributor:

-

-

- ในช่วง 1 เดือนที่ผ่านมา กองทุนหุ้นคุณภาพทั่วโลก (TISCO Global Quality) เป็นกองทุนที่หนุนพอร์ตกองทุนมากที่สุดโดยอันดับที่ 2 คือ กองทุนตราสารหนี้โลก (TISCO Global Bond) และอันดับที่ 3 คือ กองทุนทองคำ (TISCO Gold)

-

ㆍDetractor:

-

-

- สำหรับช่วง 1 เดือนที่ผ่านมา กองทุนรีทส์ทั่วโลก (TISCO Global REIT) ปรับลงมากที่สุด โดยได้รับแรงกดดันในระยะสั้นจากการปรับตัวเพิ่มขึ้นสูงของ Bond Yield 10ปี ของสหรัฐฯ

-

บลจ. ทิสโก้

คำเตือน: ผู้ลงทุนควรศึกษาข้อมูลสำคัญของกองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงานของกองทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน ทิสโก้ จำกัด หรือ บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT” | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

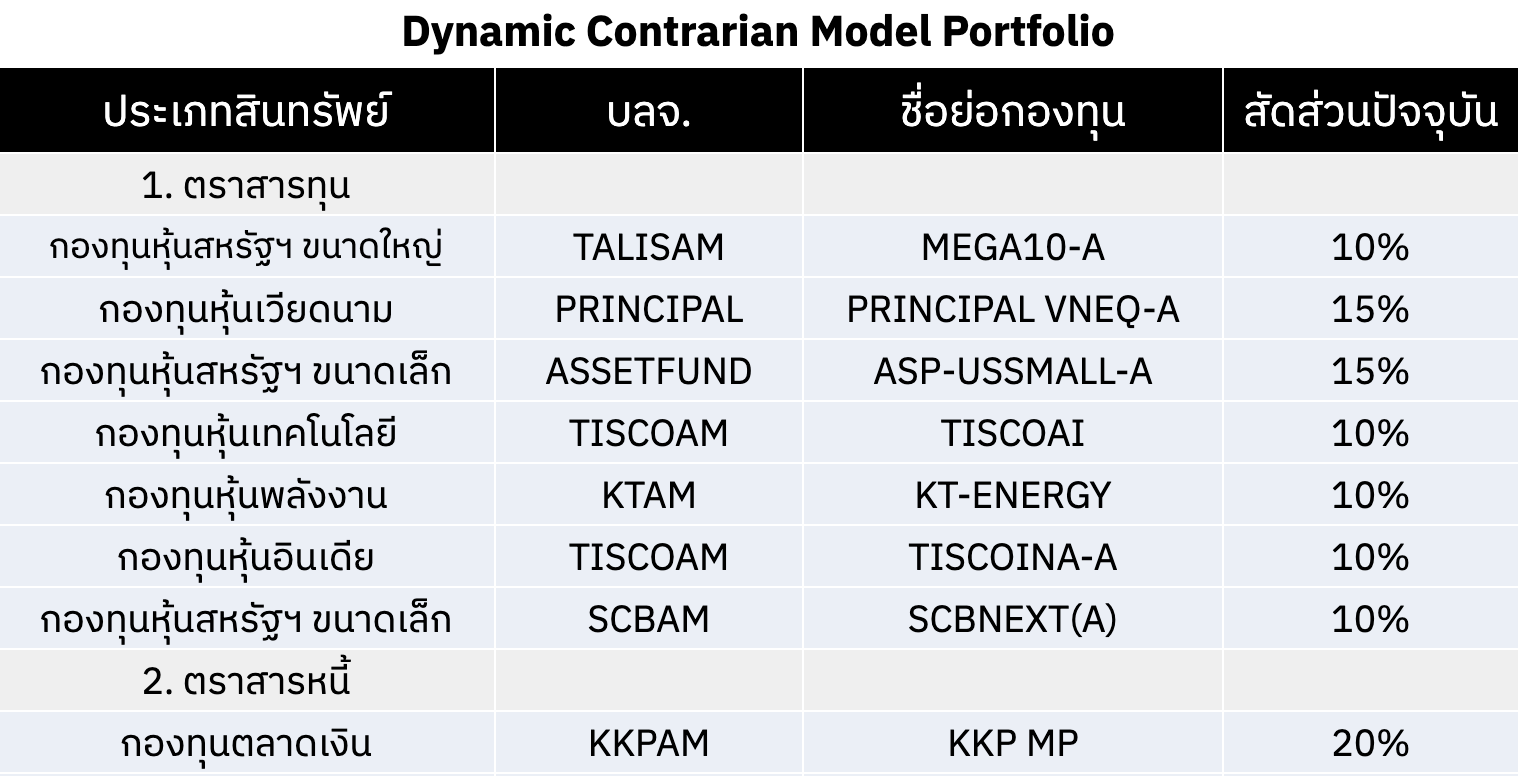

Finnomena Funds เปิดตัวพอร์ตลงทุนใหม่ ภายใต้ชื่อ Dynamic Contrarian Model Portfolio (DCM) ซึ่งเป็นพอร์ตลงทุนแบบ Multi-Assets (สามารถลงทุนในสินทรัพย์ได้หลากหลายชนิด ไม่ว่าจะเป็นหุ้น ตราสารหนี้ สินค้าโภคภัณฑ์) ที่ต่อยอดมาจาก FundTalk the Contrarian Portfolio (FTCP) ซึ่งอาศัยแนวคิดการลงทุนแบบ Contrarian Investor หรือ “ย่อซื้อ ขึ้นขาย”

นั่นคือการเข้าซื้อเมื่อราคาปรับตัวลงมา โดยสินทรัพย์ที่จะเข้าซื้อจะต้องเป็นสินทรัพย์มีแนวโน้มเติบโตสูง แต่ราคาในระยะสั้นมีปรับตัวลดลง หรือปรับตัวขึ้นน้อยกว่าสินทรัพย์อื่น ๆ มี Valuation ในระดับที่ถูก และมีการขายทำกำไรเมื่อราคาปรับตัวขึ้น หรือ Valuation มีการตึงตัว และมีการควบคุมความเสี่ยงโดยรวมด้วยการรักษาวินัยในการตัดขาดทุน (Cut Loss) เป็นพอร์ตลงทุนที่มีการปรับพอร์ตรวดเร็ว Dynamic ตามสถานการณ์ มีการรักษาวินัยการลงทุน ทั้ง Take Profit และ Stop Loss เมื่อเห็นว่าภาพรวมของสินทรัพย์นั้น ๆ มีโอกาสปรับตัวขึ้นต่อได้ยาก

พอร์ตลงทุนนี้เหมาะสำหรับนักลงทุนที่มีกรอบเวลาการลงทุนตั้งแต่ 3 ปีขึ้นไป ชอบลงทุนในสไตล์ Contrarian รับความเสี่ยงได้สูง และมีความ Active ในการปรับพอร์ตลงทุนให้ทันต่อการเปลี่ยนแปลงของปัจจัยต่าง ๆ อยู่เสมอ โดยพอร์ตนี้จะคาดหวังผลตอบแทนที่ 8% ต่อปี (ไม่ใช่การการันตี) และมีการทบทวนสัดส่วนรายเดือนหรือตามสถานการณ์ มีเงินลงทุนขั้นต่ำครั้งแรกอยู่ที่ 2 ล้านบาท และครั้งถัดไปอยู่ที่ 25,000 บาท

ต่อยอดแนวคิด FundTalk The Contrarian Portfolio

ในปี 2024 ที่ผ่านมา Finnomena Funds ได้มีการออกคำแนะนำ FundTalk Call ซึ่งใช้แนวคิด “ย่อซื้อ ขึ้นขาย” และออกคำแนะนำการลงทุนแบบ FundTalk the Contrarian Portfolio โดยนำแนวคิดดังกล่าวมาจัดเป็นพอร์ตลงทุนให้กับนักลงทุนของ Finnomena สามารถลงทุนตามได้ด้วยตนเอง ผ่านแผนการลงทุน DIY โดยนับตั้งแต่เริ่มต้นคำแนะนำเมื่อวันที่ 18 มกราคม 2024 จนถึงวันที่ 12 ธันวาคม 2024 FundTalk the Contrarian Portfolio มีผลตอบแทนอยู่ที่ 11.05%

หน้าพอร์ต Dynamic Contrarian Model Portfolio เปิดให้ลงทุนวันแรก 24 ธันวาคม 2024

- หุ้นสหรัฐฯ ขนาดใหญ่ 10% MEGA10-A

- หุ้นเวียดนาม 15% PRINCIPAL VNEQ-A

- หุ้นสหรัฐฯ ขนาดเล็ก 15% ASP-USSMALL-A

- หุ้นเทคโนโลยี 10% TISCOAI

- หุ้นพลังงานทั่วโลก 10% KT-ENERGY

- หุ้นอินเดีย 10% TISCOINA-A

- หุ้นเทคโนโลยี 10% SCBNEXT(A)

- ตลาดเงิน 20% KKP MP

สนใจลงทุนในพอร์ต Dynamic Contrarian Model Portfolio คลิก https://finnomena.onelink.me/10bl/dcm

จัดทำโดยบลป.เดฟินิท (Definit) สำหรับบลน. ฟินโนมีนา (Finnomena Funds)

สามารถเข้าถึงรายละเอียดกองทุนต่าง ๆ และ Fund Fact Sheet ได้จาก Link บนชื่อกองทุน

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FINNOMENAPORT

รัฐบาลจีนประกาศแผนออกพันธบัตรพิเศษในปี 2025 มูลค่า 14 ล้านล้านบาท ซึ่งสูงสุดเป็นประวัติการณ์ เพื่อฟื้นฟูเศรษฐกิจที่ชะลอตัว พร้อมเตรียมรับแรงกดดันจากมาตรการการค้าของสหรัฐฯ ที่อาจทวีความรุนแรงขึ้น

จีนเร่งฟื้นฟูเศรษฐกิจ

ยอดการออกพันธบัตรในปีหน้าจะเพิ่มขึ้นถึง 9.36 ล้านล้านบาท จากปีนี้ โดยรายได้จะถูกนำไปใช้ในโครงการสำคัญ ได้แก่

- “สองใหญ่” (Two Major) คือการก่อสร้างโครงสร้างพื้นฐาน เช่น รถไฟ สนามบิน และพื้นที่เกษตรกรรม

- “สองใหม่” (Two New) คือการอุดหนุนสินค้าอุปโภคบริโภค เช่น การแลกเปลี่ยนรถยนต์หรือเครื่องใช้ไฟฟ้าเก่าเป็นสินค้าใหม่ และการสนับสนุนการปรับปรุงเครื่องจักรของภาคธุรกิจ

นอกจากนี้ รัฐบาลยังเตรียมจัดสรรงบประมาณกว่า 4.68 ล้านล้านบาท ในอุตสาหกรรมที่ขับเคลื่อนด้วยนวัตกรรม เช่น ยานยนต์ไฟฟ้า หุ่นยนต์ เซมิคอนดักเตอร์ และพลังงานสีเขียว เพื่อสร้าง “กำลังการผลิตใหม่” และยกระดับเศรษฐกิจให้แข่งขันได้ในอนาคต

มาตรการนี้ยังมุ่งบรรเทาผลกระทบที่อาจเกิดขึ้น หากประธานาธิบดี Donald Trump กลับมาดำรงตำแหน่งและดำเนินการเพิ่มภาษีนำเข้าสินค้าจีนถึง 60% ตามที่เคยประกาศไว้

กำลังซื้ออ่อนแอ โจทย์ใหญ่ของจีน

ปีนี้เศรษฐกิจจีนเผชิญความท้าทายหลายประการ เช่น วิกฤตในภาคอสังหาริมทรัพย์ หนี้สินท้องถิ่นที่สูง และกำลังซื้อของผู้บริโภคที่ลดลง ทำให้รัฐบาลต้องพึ่งพาการใช้จ่ายภายในประเทศเป็นเครื่องมือสำคัญเพื่อรักษาเสถียรภาพทางเศรษฐกิจ

แผนการออกพันธบัตรพิเศษครั้งนี้สะท้อนถึงความตั้งใจของรัฐบาลจีนที่จะใช้เครื่องมือทางการคลังอย่างเต็มที่เพื่อฟื้นเศรษฐกิจ ทั้งการกระตุ้นการบริโภค การลงทุนในนวัตกรรม และการสร้างความมั่นคงทางเศรษฐกิจในระยะยาว แม้ต้องแบกรับภาระหนี้เพิ่มขึ้นก็ตาม

อ้างอิง: CNBC

บทความนี้ Finnomena ได้รวบรวมทุกประเด็นที่ต้องรู้เกี่ยวกับ “ภาษีคริปโตฯ” ตั้งแต่ข้อกฎหมายที่เกี่ยวข้อง แนวทางการเสียภาษีคริปโตฯ และสรุป Q&A ในหัวข้อต่างๆ เพื่อคลายทุกข้อสงสัยที่คาใจเหล่านักลงทุน

ข้อกฎหมายที่เกี่ยวข้องกับการจัดเก็บ “ภาษีคริปโตฯ”

ก่อนอื่นต้องทำความเข้าใจก่อนว่า ‘สินทรัพย์ดิจิทัล’ ใน พ.ร.ก. การประกอบธุรกิจสินทรัพย์ดิจิทัล พ.ศ. 2561 นั้นหมายถึง คริปโทเคอร์เรนซีและโทเคนดิจิทัล นั่นแปลว่ากำไรที่มาจากสินทรัพย์ดังกล่าวเข้าเกณฑ์เสียภาษี

โดยกฎหมายที่เกี่ยวข้องโดยตรงกับการจัดเก็บภาษีคริปโตฯ คือ พ.ร.ก. แก้ไขเพิ่มเติมประมวลรัษฎากร (ฉบับที่ 19) พ.ศ. 2561 ที่ได้แก้ไขข้อกฎหมายเพิ่มเติมในมาตรา 40 และมาตรา 50 ดังนี้

มาตรา 40 (4) (ซ) เงินส่วนแบ่งของกำไร หรือผลประโยชน์อื่นใดในลักษณะเดียวกันที่ได้จากการถือหรือครอบครองโทเคนดิจิทัล

มาตรา 40 (4) (ฌ) ผลประโยชน์ที่ได้รับจากการโอนคริปโทเคอร์เรนซีหรือโทเคนดิจิทัล ทั้งนี้ เฉพาะซึ่งตีราคาเป็นเงินได้เกินกว่าที่ลงทุน

มาตรา 50 (ฉ) ในกรณีเงินได้พึงประเมินตามมาตรา 40 (4) (ซ) และ (ฌ) ให้คำนวณหักในอัตราร้อยละ 15 ของเงินได้

การผ่อนปรนของกรมสรรพากร

ครม. มีมติเห็นชอบร่างกฎหมาย 2 ฉบับที่กรมสรรพากรได้เสนอไว้ โดยจะผ่อนปรนการเก็บภาษีภายใต้กฎหมายปัจจุบัน ดังนี้

- ภาษีเงินได้: การคำนวณภาษีเงินได้พึงประเมินหรือกำไรจากสินทรัพย์ดิจิทัลนั้น สามารถนำผลขาดทุนมาหักกลบกับกำไรได้ในปีภาษีเดียวกัน ซึ่งจะสามารถเข้าเงื่อนไขนี้เฉพาะ Exchange ที่อยู่ภายใต้การกำกับดูแลของ ก.ล.ต. เท่านั้น

- ภาษีหัก ณ ที่จ่าย: กรณีธุรกรรมที่กระทำผ่าน Exchange ที่อยู่ภายใต้การกำกับดูแลของ ก.ล.ต. จะไม่สามารถระบุตัวตนผู้รับเงิน และไม่ทราบจำนวนเงินได้ที่ต้องหัก ณ ที่จ่าย ทำให้ไม่ครบองค์ประกอบการหักภาษี ณ ที่จ่าย จึงไม่จำเป็นต้องหักภาษี ณ ที่จ่ายไว้แต่อย่างใด

- ภาษีมูลค่าเพิ่ม: ยกเว้น VAT สำหรับธุรกรรมที่กระทำผ่าน Exchange ที่อยู่ภายใต้การกำกับดูแลของ ก.ล.ต. และการโอนสินทรัพย์ดิจิทัลที่ออกโดยธนาคารแห่งประเทศไทย (Retail CBDC) ตั้งแต่วันที่ 1 เม.ย. 2565 ถึงวันที่ 31 ธ.ค. 2566 รวมถึงยกเว้น VAT สําหรับธุรกรรมเพื่อการใช้ประโยชน์ที่กระทําในศูนย์ซื้อขายสินทรัพย์ดิจิทัล กระทำผ่านนายหน้าซื้อขายสินทรัพย์ดิจิทัล กระทำโดยผู้ค้าสินทรัพย์ดิจิทัล หรือโอนให้แก่ผู้ค้าสินทรัพย์ดิจิทัล ตามกฎหมายว่าด้วยการประกอบธุรกิจสินทรัพย์ดิจิทัล ตั้งแต่วันที่ 1 ม.ค. 2567 เป็นต้นไป

สรุปง่าย ๆ คือ สำหรับธุรกรรมที่ทำผ่าน Exchange ที่อยู่ภายใต้การกำกับดูแลของ ก.ล.ต. นั้น กรมสรรพากรจะยังไม่เก็บภาษีหัก ณ ที่จ่าย 15% และภาษีมูลค่าเพิ่ม รวมถึงนักลงทุนสามารถนำผลขาดทุนมาหักลบกับกำไรในปีภาษีเดียวกันได้

สรุปแนวทางการเสียภาษีคริปโตฯ

รวม Q&A ประเด็นภาษีคริปโตฯ ที่หลายคนสงสัย

Q: สามารถนำธุรกรรมที่ขาดทุนมาหักลบจากกำไรของธุรกรรมอื่นได้หรือไม่?

A: ได้ เพราะกรมสรรพากรได้มีแนวทางผ่อนปรนให้สามารถนำผลขาดทุนมาหักกลบกับกำไรได้ในปีภาษีเดียวกันได้ แต่ต้องทำธุรกรรมผ่าน Exchange ที่อยู่ภายใต้การกำกับดูแลของ ก.ล.ต.เท่านั้น

Q: คำนวณต้นทุนของคริปโตฯ ยังไง

A: สามารถคำนวณได้ 2 วิธี คือ วิธีเข้าก่อนออกก่อน (FIFO) และ วิธีต้นทุนถัวเฉลี่ยเคลื่อนที่ (Moving Average cost) ซึ่งเมื่อเลือกวิธีใดไปแล้วต้องใช้วิธีนั้นในการคำนวณต้นทุนตลอดปีภาษี

- วิธีเข้าก่อนออกก่อน (FIFO): การคํานวณว่าต้นทุนคริปโตฯ ที่ซื้อมาก่อนจะขายออกไปก่อนตามลำดับ นั่นแปลว่ารายการคริปโตฯ ที่เหลืออยู่ ณ วันสุดท้ายจะเป็นคริปโตฯ ที่ซื้อมาครั้งหลังสุด

- วิธีต้นทุนถัวเฉลี่ยเคลื่อนที่ (Moving Average cost): การคํานวณต้นทุนคริปโตฯ โดยถัวเฉลี่ยต้นทุนคริปโตฯ ประเภทเดียวกัน ณ วันต้นปีกับต้นทุนที่ซื้อมาในระหว่างปี โดยคํานวณทุกครั้งที่มีการซื้อคริปโตฯ

Q: ควรใช้ราคาอ้างอิงจากแหล่งใด

A: กรมสรรพากรกำหนดแหล่งอ้างอิงดังนี้ โดยหากไม่มีตามข้อก่อนหน้าก็ให้ใช้วิธีการตามข้อถัดไป

- ใช้ราคาอ้างอิงจาก coinmarketcap.com แบบ USD และแปลงค่าเงินตามอัตราแลกเปลี่ยนของธนาคารแห่งประเทศไทย

- ใช้ราคาอ้างอิงจากศูนย์ซื้อขายในประเทศไทยโดยเป็นราคาเฉลี่ย 24 ชั่วโมง

- ใช้ราคาอ้างอิงจากศูนย์ซื้อขายในต่างประเทศที่เชื่อถือได้ (100 อันดับแรกใน coinmarketcap.com)

- ใช้ราคาจากสถานที่ซึ่งได้สินทรัพย์ดิจิทัลนั้นมา เช่น ผู้ขาย ICO จะมีราคากําหนดไว้

Q: ต้องมีหลักฐานแนบสำหรับการยื่นภาษีหรือไม่?

A: โฆษกฯ กรมสรรพากรระบุว่า การยื่นภาษีสามารถกรอกตัวเลขได้เลยโดยไม่ต้องแนบหลักฐานการมีรายได้ แต่แนะนำให้บันทึก statement เผื่อในกรณีที่ถูกตรวจสอบ

Q: ขายคริปโตฯ ในต่างประเทศแล้วได้กำไรต้องเสียภาษีในประเทศไทยหรือไม่?

A: ถ้าปีนั้นอยู่ในประเทศไทยรวมแล้วเกิน 180 วัน และมีการนำกำไรกลับเข้าประเทศภายในปีเดียวกันจะต้องเสียภาษี

Q: มีกำไรแต่เก็บไว้ในกระดานเทรด (Exchange) ยังไม่ได้ถอนเงินสดออกมา ต้องเสียภาษีหรือไม่?

A: เกณฑ์เงินได้ของกรมสรรพากรคือ เกิดรายได้เมื่อไรนับเป็นเงินได้เมื่อนั้น ดังนั้นหากขายคริปโตฯ แล้วได้กำไรแม้จะยังไม่ได้ถอนออกมาก็นับเป็นเงินได้ที่ต้องเสียภาษี

Q: มีกรณีใดที่ได้กำไรจากการขายคริปโตฯ แล้วไม่ต้องเสียภาษีบ้าง?

A: มีทั้งหมด 3 กรณี

- มีรายได้จากการเทรดคริปโตฯ เพียงอย่างเดียวและมีกำไรตลอดปีไม่เกิน 60,000 บาท กรณีนี้ไม่ต้องยื่นหรือเสียภาษี โดยสามารถยื่นขอคืนภาษีที่ถูกหัก ณ ที่จ่ายได้

- มีรายได้จากการเทรดคริปโตฯ เพียงอย่างเดียว และมีกำไรตลอดปีไม่เกิน 210,000 บาท กรณีนี้ต้องยื่นแต่ไม่ต้องเสียภาษี โดยสามารถยื่นขอคืนภาษีที่ถูกหัก ณ ที่จ่ายได้เช่นกัน

- อายุครบ 65 ปี หรือมีบัตรประจำตัวผู้พิการ และมีกำไรจากการขายคริปโตฯ ตลอดปีไม่เกิน 400,000 บาท กรณีนี้ต้องยื่นแต่ไม่ต้องเสียภาษี โดยสามารถยื่นขอคืนภาษีที่ถูกหัก ณ ที่จ่ายได้เช่นกัน

อ้างอิง

- https://www.rd.go.th/fileadmin/user_upload/lorkhor/information/manual_crypto_310165.pdf

- https://www.rd.go.th/fileadmin/user_upload/news/2565thai/news16_2565.pdf?fbclid=IwAR0Y8m1kki9rVQRaAkov3KIpsfrzSK_W7qs6LV0JSIPxdCu98n11nA1P3wQ

- http://www.ratchakitcha.soc.go.th/DATA/PDF/2561/A/033/43.PDF

- http://www.ratchakitcha.soc.go.th/DATA/PDF/2561/A/033/71.PDF

- https://mgronline.com/stockmarket/detail/9650000001616

- https://www.taxbugnoms.co/crypto-taxation-in-thailand/

- https://thematter.co/social/cryptocurrency-tax-thailand/164445

- https://www.itax.in.th/media/bitcoin-%E0%B9%80%E0%B8%AA%E0%B8%B5%E0%B8%A2%E0%B8%A0%E0%B8%B2%E0%B8%A9%E0%B8%B5%E0%B8%A2%E0%B8%B1%E0%B8%87%E0%B9%84%E0%B8%87/

- https://mgronline.com/stockmarket/detail/9650000023089

Highlight (คลิกอ่านหัวข้อที่สนใจได้เลย)

ในโลกการลงทุนที่ผันผวน การค้นหาหุ้นที่จ่ายปันผลอย่างสม่ำเสมอเป็นเหมือนการตามหาขุมทรัพย์ที่ซ่อนอยู่ แต่มีบริษัทหนึ่งที่โดดเด่นด้วยประวัติการจ่ายปันผลที่ยาวนานและไม่เคยขาดตอนมากว่า 54 ปี นั่นคือ Campbell’s บริษัทที่พิสูจน์ให้เห็นว่าอาหารกระป๋องธรรมดา ๆ ก็สามารถสร้างความมั่งคั่งได้อย่างยั่งยืน และยังคงเติบโตได้อย่างต่อเนื่อง แม้ในยุคที่ผู้บริโภคหันมาใส่ใจสุขภาพมากขึ้น

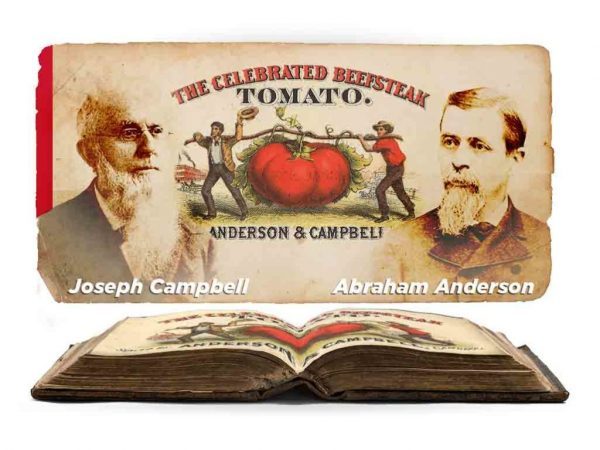

ความเป็นมาของ Campbell’s

Joseph Campbell และ Abraham Anderson | Source: Campbell’s

เรื่องราวของ Campbell’s เริ่มต้นในปี 1869 เมื่อ Joseph A. Campbell พ่อค้าขายผลไม้หาบเร่ ได้ร่วมลงทุนกับ Abraham Anderson พ่อค้าขายกล่องน้ำแข็ง ก่อตั้งบริษัทที่ชื่อว่า Anderson & Campbell เพื่อดำเนินธุรกิจผลิตผักกระป๋อง เยลลี่ เครื่องปรุงรส และอาหารอื่น ๆ

แต่หลังจากผ่านไปเพียง 7 ปี Anderson กลับตัดสินใจถอนตัว ทำให้ Campbell กลายเป็นผู้ดูแลธุรกิจจนเกษียณและส่งต่อตำแหน่งให้กับ Arthur Dorrance ผู้จัดการโรงงาน และได้เปลี่ยนชื่อเป็น Joseph Campbell Preserve Co.

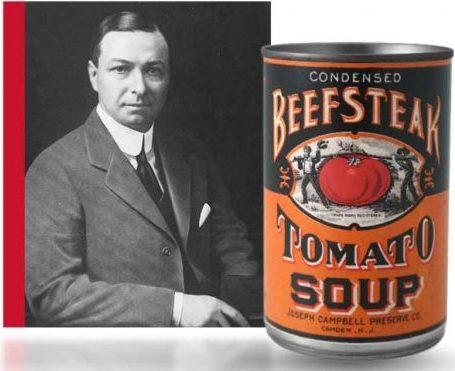

จุดเปลี่ยนสำคัญ

John T. Dorrance | Source: Campbell’s

จุดเปลี่ยนสำคัญเกิดขึ้นในปี 1897 เมื่อ Arthur Dorrance ดึงตัวหลานชาย John T. Dorrance นักเคมีผู้จบการศึกษาจาก MIT และมหาวิทยาลัย Göttingen มาร่วมงาน ด้วยความรู้ด้านเคมีระดับสูง Dorrance ได้คิดค้นกระบวนการกลั่นซุปโดยลดปริมาณน้ำ ทำให้ได้ซุปเข้มข้นที่คงคุณภาพไว้ได้อย่างสมบูรณ์ นวัตกรรมนี้ช่วยลดต้นทุนทั้งด้านบรรจุภัณฑ์ การขนส่ง และการเก็บรักษา ส่งผลให้ Campbell’s สามารถจำหน่ายซุปในราคาที่ถูกกว่าท้องตลาด

Campbell’s ในปัจจุบัน

ตั้งแต่ Campbell’s ก่อตั้งมา ได้มีการผลิตซุปรสชาติต่าง ๆ ไปมากกว่า 100 รสชาติแล้ว โดยรสชาติแรกที่ผลิตออกมาก็คือ ซุปมะเขือเทศ ซึ่งผลิตขึ้นมาครั้งแรกในปี 1895

และตั้งแต่วันแรกที่เปิดตัว จนมาถึงตอนนี้ ซุปมะเขือเทศของ Campbell’s ก็เป็นที่นิยมติด Top 5 ตลอดมา

โดยรสชาติที่ได้รับความนิยมสูงสุด ได้แก่

อันดับ 1 ซุปบะหมี่ไก่ข้น

อันดับ 2 ซุปมะเขือเทศ

อันดับ 3 ซุปครีมไก่

อันดับ 4 ซุปครีมเห็ด

อันดับ 5 ซุปไก่และข้าว

ซุปกระป๋องของ Campbell’s ยังคงครองใจผู้บริโภคชาวอเมริกันเสมอมา โดยจากการสำรวจพบว่าชาวอเมริกันกว่า 95% ชื่นชอบซุป Campbell’s และ 1 ใน 4 เคยนำซุปกระป๋อง Campbell’s มาเสิร์ฟแขก แต่อ้างว่าเป็นซุปโฮมเมด แสดงให้เห็นถึงการยอมรับอย่างกว้างขวางทั้งในด้านรสชาติและคุณภาพ

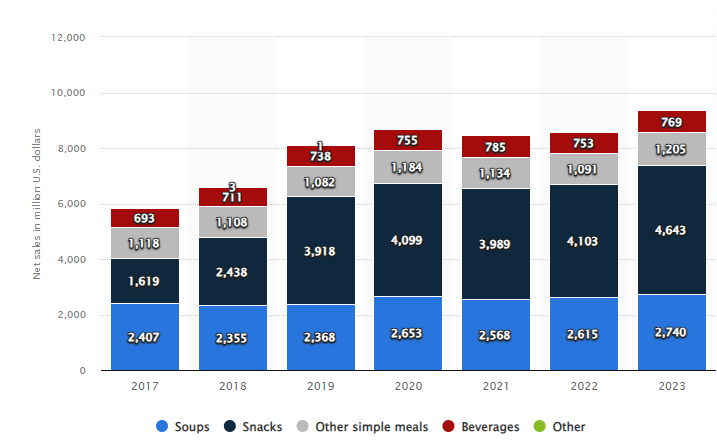

ยอดขายของ Campbell’s แยกตามผลิตภัณฑ์ ตั้งแต่ปี 2017 – 2023 | Source Statista

ปัจจุบัน Campbell’s ไม่ได้เป็นเพียงผู้ผลิตซุปเท่านั้น แต่ได้ขยายธุรกิจครอบคลุมถึงอาหารสำเร็จรูป ขนมขบเคี้ยว และเครื่องดื่มเพื่อสุขภาพ โดยเฉพาะธุรกิจขนมขบเคี้ยวที่เติบโตอย่างก้าวกระโดด จากสัดส่วนรายได้ 28% ในปี 2017 เพิ่มขึ้นเป็น 47 – 49% ในปัจจุบัน จนนำไปสู่การตัดสินใจเปลี่ยนชื่อบริษัทครั้งแรกในรอบ 100 ปี จาก Campbell Soup Company เป็น Campbell’s Company

ผลประกอบการของ Campbell’s

- ปี 2019 Campbell’s มีรายได้รวม 8,100 ล้านดอลลาร์ และทำกำไรสุทธิได้ 261 ล้านดอลลาร์

- ปี 2020 รายได้รวมเพิ่มขึ้นเล็กน้อยเป็น 8,700 ล้านดอลลาร์ ขณะที่กำไรสุทธิก็เพิ่มขึ้นมาอยู่ที่ 474 ล้านดอลลาร์

- ปี 2021 แม้รายได้รวมจะลดลงเล็กน้อยมาอยู่ที่ 8,400 ล้านดอลลาร์ แต่กำไรสุทธิกลับเพิ่มขึ้นเป็น 1,000 ล้านดอลลาร์

- ปี 2022 รายได้รวมเพิ่มขึ้นจากปี 2021 มาอยู่ที่ 8,500 ล้านดอลลาร์ แต่กำไรสุทธิกลับลดลงมาอยู่ที่ 757 ล้านดอลลาร์

- ปี 2023 Campbell’s สามารถทำรายได้รวมได้สูงสุดในช่วง 5 ปีย้อนหลัง คือ 9,300 ล้านดอลลาร์ และมีกำไรสุทธิอยู่ที่ 858 ล้านดอลลาร์ ซึ่งถือว่าเป็นการเติบโตอย่างต่อเนื่อง

สิ่งที่น่าทึ่งคือตั้งแต่ปี 1970 บริษัทไม่เคยพลาดการจ่ายเงินปันผลให้ผู้ถือหุ้นแม้แต่ปีเดียว โดยปี 2024 นับเป็นปีที่ 54 ที่จ่ายปันผลติดต่อกัน

สรุป

Campbell’s เป็นตัวอย่างของบริษัทที่แม้จะดูเก่าแก่และทำธุรกิจไม่หวือหวา แต่มีความแข็งแกร่งสูง ทั้งในด้านแบรนด์ การปรับตัวให้เข้ากับยุคสมัย รวมถึงมีสถานะการเงินที่มั่นคง และแน่นอนว่าจุดแข็งที่ทำให้ Campbell’s ประสบความสำเร็จก็คือ

- แบรนด์ที่แข็งแกร่ง Campbell’s มีแบรนด์ที่แข็งแกร่ง ซึ่งช่วยรักษาส่วนแบ่งตลาดและเปิดตัวผลิตภัณฑ์ใหม่ได้ง่าย เพราะความเชื่อมั่นของผู้บริโภค

- สินค้าที่หลากหลาย แม้ Campbell’s จะโดดเด่นด้วยซุปกระป๋อง แต่บริษัทได้ขยายธุรกิจสู่ผลิตภัณฑ์อาหารและขนมขบเคี้ยว เพื่อลดความเสี่ยงและเพิ่มโอกาสเติบโต สะท้อนถึงความสามารถในการปรับตัว

- สถานะทางการเงินมั่นคง Campbell’s จ่ายเงินปันผลต่อเนื่องมา 54 ปี แม้ผ่านวิกฤตเศรษฐกิจหลายครั้ง เช่น Oil Shock, ซับไพรม์, และโควิด-19 แสดงถึงความสามารถในการสร้างกระแสเงินสดที่มั่นคงและสม่ำเสมอ

อ้างอิง: Marketeer Online, ลงทุนเกิร์ล, MarketThink, Campbell’s Investor Relations

หุ้น Taiwan Semiconductor Manufacturing (TSMC) พุ่งแตะระดับสูงสุดตลอดกาล หลังจากราคาหุ้นเพิ่มขึ้น 1.4% ในตลาดหลักทรัพย์ไต้หวัน (TWSE) ทะลุจุดสูงสุดเดิมที่ทำไว้เมื่อวันที่ 8 พฤศจิกายนที่ผ่านมา

การเคลื่อนไหวของราคาหุ้น TSMC ตลอดปี 2024 | Source: Tradingview

ตลอดปี 2024 ราคาหุ้นของ TSMC เพิ่มขึ้นถึง 82% สะท้อนถึงความสนใจในเทคโนโลยี AI ที่มีอย่างต่อเนื่อง และยังคงเป็นปีที่ยอดเยี่ยมสำหรับผู้ผลิตชิปยักษ์ใหญ่จากไต้หวัน ซึ่งเตรียมทำสถิติ Performance ดีที่สุดในรอบ 25 ปี นับตั้งแต่ปี 1999

ทั้งนี้ Kevin Net หัวหน้าฝ่ายหุ้นเอเชียของ Financiere de L’Echiquier กล่าวว่า

“TSMC คือโอกาสที่ดีในการลงทุนด้าน AI โดยไม่ต้องเลือกเทคโนโลยีหรือผู้ชนะ พร้อมกับยังมีมูลค่าหุ้นที่สมเหตุสมผล”

Kevin Net ยังได้แนะนำให้ติดตามการแถลงข่าวของ Nvidia ที่งาน CES 2025 ในเดือนหน้า รวมถึงผลประกอบการจาก TSMC ที่จะเผยในอนาคต

TSMC ได้รับประโยชน์อย่างมากจากการลงทุนใน AI โดยมีการเติบโตที่โดดเด่นจากลูกค้าระดับแนวหน้าของอุตสาหกรรม เช่น Apple (AAPL) และ Advanced Micro Devices (AMD)

สำหรับไตรมาส 4 ที่จะสิ้นสุดในเดือนธันวาคมนี้ TSMC คาดว่าจะมีการเติบโตของยอดขายเพิ่มขึ้น 36% และทำกำไรขั้นต้นได้สูงถึง 58.3% ซึ่งถือเป็นอัตรากำไรที่สูงที่สุดนับตั้งแต่ปี 2022

รวมสถิติที่น่าสนใจของ TSMC ในปี 2024

- มูลค่าตลาดทะลุ 1 ล้านล้านดอลลาร์สหรัฐ ในเดือนกรกฎาคม 2024 TSMC ได้เข้าร่วม ‘Trillion-Dollar Club’ หรือกลุ่มบริษัทที่มีมูลค่าตลาดเกิน 1 ล้านล้านดอลลาร์สหรัฐ

- หุ้น TSMC เพิ่มขึ้น 82% ตลอดปี 2024 ทำให้กลายเป็นปีที่ดีที่สุดในประวัติศาสตร์ของบริษัท

- TSMC ผลิตเซมิคอนดักเตอร์ขั้นสูงถึง 92% ของโลก โดยที่เกาหลีใต้ผลิตส่วนที่เหลืออีก 8%

- ชิปเทคโนโลยี 3 นาโนเมตร ซึ่งผลิตโดย TSMC มีสัดส่วน 20% ของรายได้ทั้งหมด

- มูลค่าตลาดของ TSMC คิดเป็นกว่า 30% ของดัชนีตลาดหุ้นไต้หวัน (TAIEX)

- TSMC ส่งมอบเวเฟอร์กว่า 15 ล้านแผ่นในปี 2024 ซึ่งเป็นระดับสูงสุดในประวัติศาสตร์ของบริษัท

กองทุนหุ้นเซมิคอนดักเตอร์ แนะนำโดย Finnomena Funds

Finnomena Funds แนะนำกองทุนหุ้นเซมิคอนดักเตอร์ SCBSEMI(A) กองทุนหุ้นเซมิคอนดักเตอร์ ที่คัดมาเฉพาะผู้นำในอุตสาหกรรมจำนวน 25 บริษัท โดยโฟกัสที่ธุรกิจตั้งแต่ต้นน้ำยันปลายน้ำ ตามคำแนะนำ Mr.Messenger Call

SCBSEMI(A) เป็นกองทุนหุ้นเซมิคอนดักเตอร์ที่มีกลยุทธ์การลงทุนแบบกระจุกตัว ทำให้เมื่อตลาดหุ้นเซมิคอนดักเตอร์ปรับตัวดีขึ้น กองทุนนี้จะมีโอกาสสร้างผลตอบแทนสูงกว่ากองทุนหุ้นเซมิคอนดักเตอร์อื่น ๆ

ปัจจุบัน SCBSEMI(A) มีสัดส่วนการถือหุ้น TSMC ที่ประมาณ 11.43% (ข้อมูลวันที่ 24/12/2024)

และกองทุนหุ้นเทคโนโลยี B-INNOTECH ที่เน้นบริษัทพื้นฐานดีทั่วโลก กระแสเงินสดแข็งแกร่ง และราคาไม่แพง รวมทั้งยังทนทานต่อความผันผวนในระยะสั้นได้ดี ตามคำแนะนำ FundTalk Call และ MEVT Call

B-INNOTECH เป็นกองทุนหุ้นเทคโนโลยีทั่วโลกแบบ Active จาก Fidelity Funds ที่เน้นการเสาะหาหุ้นเติบโต (Growth) สูงภายใต้ Valuation ที่เหมาะสม พร้อมรับอานิสงส์จากงบหุ้น Big Tech ที่คาดว่าจะยังคงแข็งแกร่ง โดยปัจจุบัน B-INNOTECH มีสัดส่วนการถือหุ้น TSMC ประมาณ 6.4% (ข้อมูล ณ วันที่ 31/11/24)

อ้างอิง: Yahoo Finance, CNN, Tech Xplore, TrendForce

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

ในปัจจุบันสินทรัพย์ดิจิทัลกำลังเติบโตและปรับตัวสูงขึ้นอย่างรวดเร็ว ทำให้ได้รับความสนใจจากนักลงทุนทั่วโลก ซึ่งบล็อกเชนมีศักยภาพในการเปลี่ยนแปลงอนาคตของโลกการเงินและธุรกิจอย่างลึกซึ้ง โดยช่วยลดการพึ่งพาสถาบันกลางและสนับสนุนการทำธุรกรรมที่โปร่งใสและปลอดภัย ผ่านการกระจายอำนาจและการบันทึกข้อมูลที่ไม่สามารถเปลี่ยนแปลงได้ง่าย

กองทุน ASP-DIGIBLOC จึงเป็นตัวเลือกที่น่าสนใจสำหรับนักลงทุนที่ต้องการเข้าถึงสินทรัพย์ดิจิทัลและเทคโนโลยีบล็อกเชนอย่างมีระบบ

ในบทความนี้เราจะไปทำความรู้จักกับ 10 ข้อสำคัญเกี่ยวกับกองทุน ASP-DIGIBLOC ที่จะช่วยให้เข้าใจถึงศักยภาพและโอกาสของการลงทุนในเทคโนโลยีบล็อกเชนและสินทรัพย์ดิจิทัล

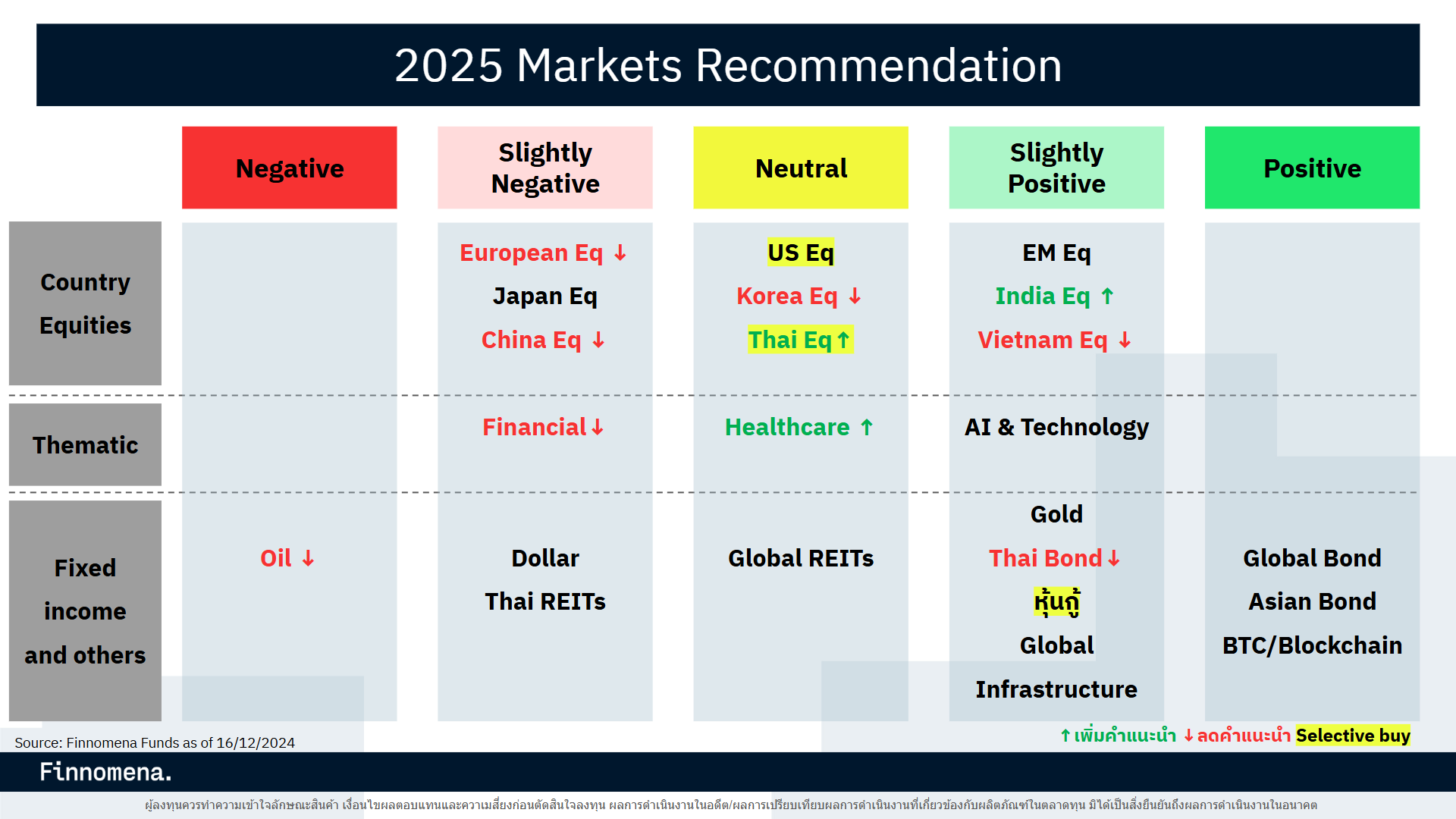

1. ศักยภาพของบล็อกเชนในอนาคต

เมื่อพูดถึงบล็อกเชน หลายคนอาจนึกถึงคริปโตเคอร์เรนซี แต่แท้จริงแล้ว บล็อกเชนคือเทคโนโลยีที่มีศักยภาพมหาศาล เปรียบได้กับอินเทอร์เน็ตยุคเริ่มต้น เมื่อครั้งที่ผู้คนยังไม่เข้าใจว่าอินเทอร์เน็ตสามารถเปลี่ยนโฉมการสื่อสารและธุรกิจได้อย่างไร บล็อกเชนกำลังเดินทางในเส้นทางเดียวกัน ด้วยการสร้างเครือข่ายที่โปร่งใสและปลอดภัย เหมาะสำหรับการทำธุรกรรมในทุกภาคส่วน ตั้งแต่การเงิน การขนส่ง ไปจนถึงสุขภาพและการศึกษา

As of March 2024

ข้อมูลจาก World Bank ซึ่งเปรียบเทียบการเติบโตของผู้ใช้งานอินเทอร์เน็ตและคริปโตเคอร์เรนซี โดยเส้นสีน้ำเงินแสดงการเติบโตของผู้ใช้งานคริปโตที่เพิ่มขึ้นอย่างรวดเร็วจนถึงปี 2022 ซึ่งใกล้เคียงกับจำนวนผู้ใช้งานอินเทอร์เน็ต (เส้นสีเขียว) ในปี 1998

โดยจุดตัดในปี 2022 บ่งชี้ว่าคริปโตมีโอกาสเข้าสู่ช่วง “การยอมรับในวงกว้าง” (Mass Adoption) หากแนวโน้มนี้ดำเนินต่อไป

2. โอกาสเติบโตไปกับสินทรัพย์ดิจิทัล

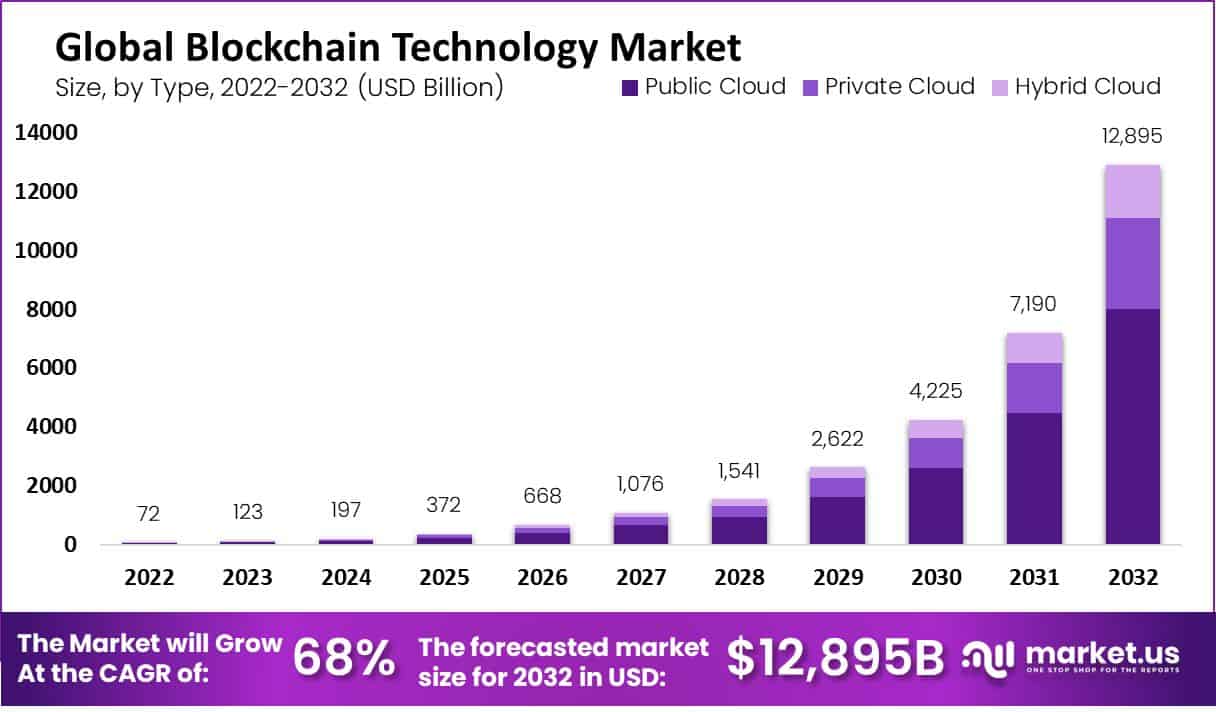

คาดการณ์ขนาดตลาดเทคโนโลยีบล็อกเชน 2022 – 2032 | Source: Market.us

As of April 2024

ตลาดสินทรัพย์ดิจิทัลทั่วโลกกำลังเติบโตอย่างรวดเร็ว โดยข้อมูลจาก Market.us คาดการณ์ว่าขนาดตลาดเทคโนโลยีบล็อกเชนจะเพิ่มขึ้นจากระดับประมาณ 1.97 แสนล้านดอลลาร์ในปี 2024 สู่ระดับเกือบ 13 ล้านล้านดอลลาร์ในปี 2032 จากการยอมรับจากสถาบันการเงินขนาดใหญ่ รวมถึงการพัฒนาเทคโนโลยีใหม่ ๆ เช่น DeFi (Decentralized Finance) และ NFT (Non-Fungible Tokens)

3. ลงทุนในบล็อกเชน โดยไม่ต้องซื้อคริปโต

ใครที่สนใจเทคโนโลยีบล็อกเชน แต่ไม่ต้องการรับความเสี่ยงจากการซื้อเหรียญคริปโตโดยตรง ยังมีทางเลือกอื่นที่น่าสนใจ คือการลงทุนในบริษัทชั้นนำที่มีธุรกิจเกี่ยวข้องกับบล็อกเชน ตัวอย่างเช่น บริษัทที่พัฒนาโครงสร้างพื้นฐานบล็อกเชน หรือให้บริการด้านคลาวด์ที่รองรับการทำงานของเทคโนโลยีนี้

นอกจากนี้ การลงทุนในกองทุนดัชนีที่ติดตามสินทรัพย์ดิจิทัลและเทคโนโลยีบล็อกเชน (Digital Asset & Blockchain ETF) เป็นทางเลือกที่น่าสนใจสำหรับนักลงทุนที่ต้องการกระจายความเสี่ยงและเข้าถึงตลาดสินทรัพย์ดิจิทัลอย่างมีระบบ โดยการลงทุนในบริษัทที่เกี่ยวข้องกับสินทรัพย์ดิจิทัลหรือบล็อกเชน มีข้อดีดังนี้

- การกระจายความเสี่ยง กองทุน ETF ลงทุนในหลายบริษัท ช่วยลดความเสี่ยงจากการลงทุนในสินทรัพย์ดิจิทัลเพียงรายการเดียว

- การเข้าถึงตลาดที่กว้างขึ้น นักลงทุนสามารถเข้าถึงสินทรัพย์ดิจิทัลได้สะดวกผ่านบัญชีซื้อขายหลักทรัพย์ทั่วไป

- การบริหารจัดการโดยผู้เชี่ยวชาญ กองทุน ETF มีผู้จัดการที่เชี่ยวชาญในการคัดเลือกและบริหารพอร์ต

- การกำกับดูแล กองทุน ETF อยู่ภายใต้การกำกับดูแลของหน่วยงานที่เชื่อถือได้ เพิ่มความมั่นใจในความโปร่งใสและความปลอดภัย

4. กระจายการลงทุนใน “7 ธีมบล็อกเชน”

กองทุน VanEck Digital Transformation ETF (DAPP) ซึ่งเป็นกองแม่ของ ASP-DIGIBLOC มีนโยบายการลงทุนในบริษัททั่วโลกที่มีสัดส่วนรายได้จากธุรกิจที่เกี่ยวข้องกับสินทรัพย์ดิจิทัลกองทุน โดยมีการกระจายการลงทุนในธุรกิจที่เกี่ยวข้องกับ Digital Assets คลอบคลุมในหลายด้าน ดังนี้

- Payment Gateways

บริษัทที่ให้บริการดำเนินการชำระเงินบนเว็บไซต์ แพลตฟอร์มการซื้อขาย รวมถึงร้านค้าแบบดั้งเดิม ด้วยการใช้สินทรัพย์ดิจิทัล

- Hardware

บริษัทที่ผลิตชิ้นส่วนอุปกรณ์สำหรับการขุดหรือจัดเก็บสินทรัพย์ดิจิทัล

- Crypto Miners

บริษัทที่ทำหน้าที่ประมวลผลธุรกรรมระหว่างผู้ใช้บัญชีแยกประเภทแบบกระจายศูนย์ หรือเหมืองขุดสินทรัพย์ดิจิทัล

- Exchanges

บริษัทที่ให้บริการแพลตฟอร์มสำหรับการแลกเปลี่ยนหรือซื้อขายสินทรัพย์ดิจิทัล

- Crypto Holding and Trading

บริษัทที่มีสินทรัพย์ดิจิทัลใน Balance Sheet หรือมีการซื้อขายสินทรัพย์ดิจิทัลเป็นจำนวนสูง

- Software and Value Added Services

บริษัทที่สร้างซอฟต์แวร์หรืออำนวยความสะดวกเพื่อสร้างมูลค่าเพิ่มให้แก่สินทรัพย์ดิจิทัล

- Banking & Asset Management

บริษัทที่เป็นจุดเชื่อมระหว่างระบบการให้บริการทางการเงินแบบดั้งเดิม และระบบการให้บริการสำหรับสินทรัพย์ดิจิทัลยุคใหม่

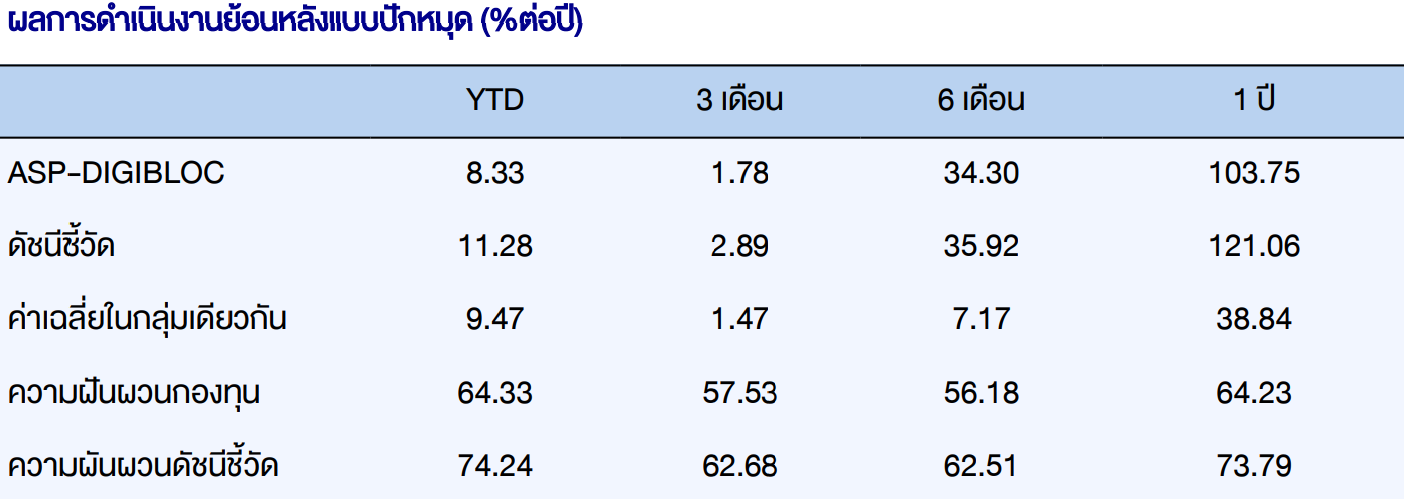

5. ASP-DIGIBLOC Performance อันดับ 1 ในอุตสาหกรรม

กองทุน ASP-DIGIBLOC ได้รับการยอมรับว่าเป็นกองทุนที่มีโอกาสร้างผลตอบแทนโดดเด่นในกลุ่มสินทรัพย์ดิจิทัล ด้วยกลยุทธ์การลงทุนในบริษัทชั้นนำที่มีศักยภาพสูงในอุตสาหกรรมบล็อกเชนและสินทรัพย์ดิจิทัล

ผลการดำเนินงานย้อนหลังของ ASP-DIGIBLOC | Source: ASP-DIGIBLOC Fund Fact Sheet

As of 31/10/24

*คำเตือน ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน

จากกราฟแสดงผลการดำเนินงานของกองทุน ASP-DIGIBLOC และเปรียบเทียบกับค่าเฉลี่ยของอุตสาหกรรม ชัดเจนว่า ASP-DIGIBLOC มีผลการดำเนินงานที่โดดเด่นกว่าค่าเฉลี่ยในอุตสาหกรรม

เมื่อพิจารณาผลการดำเนินงาน ในช่วง 3 เดือน 6 เดือน และ 1 ปี กองทุน ASP-DIGIBLOC มีผลการดำเนินงานอยู่ที่ 1.78% 34.30% และ 103.75%

ซึ่งหากพิจารณาผลการดำเนินงานในช่วง 1 ปี พบว่าผลการดำเนินงานของ ASP-DIGIBLOC โดดเด่นกว่าค่าเฉลี่ยในกลุ่มเดียวกันโดยมีอัตราการเติบโตอยู่ 103.75% ขณะที่ค่าเฉลี่ยในกลุ่มเดียวกันที่ 38.84%

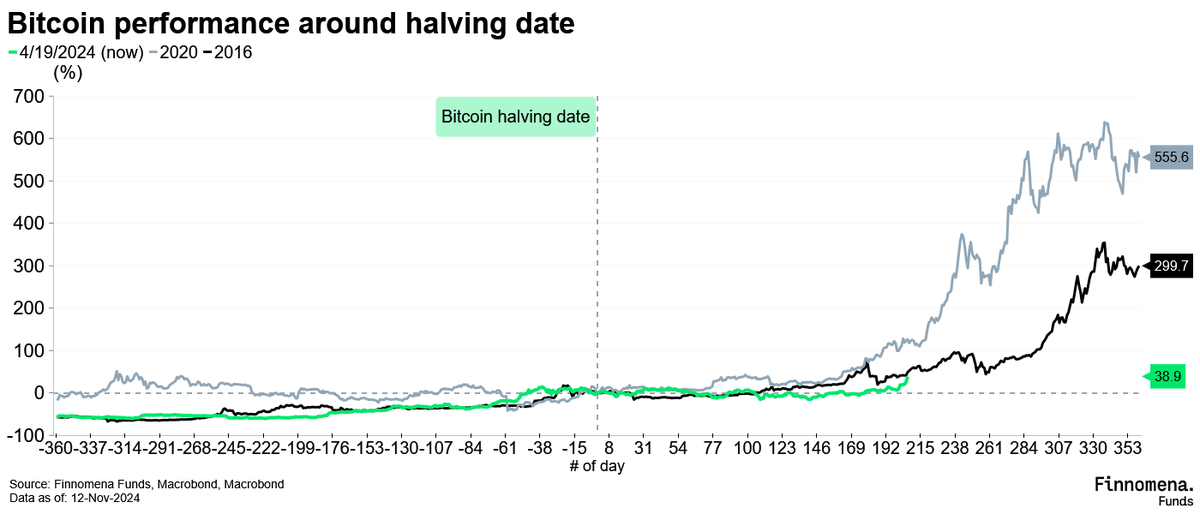

6. ยังเหลือ Upside หลังเหตุการณ์ Bitcoin Halving

As of 12/11/24

*คำเตือน ผลการดำเนินงานในอดีตมิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน

Bitcoin Halving ซึ่งเกิดขึ้นทุก ๆ 4 ปี ซึ่งเป็นกระบวนการที่รางวัลของนักขุด Bitcoin ลดลงครึ่งหนึ่ง เพื่อควบคุมอุปทานและสร้างความขาดแคลนในระบบของ Bitcoin ส่งผลให้ราคามักปรับตัวสูงขึ้นในช่วงหลังจากเหตุการณ์นี้

โดยเหตุการณ์ Bitcoin Halving ในปีนี้ได้ดันราคา Bitcoin ให้ปรับตัวเพิ่มขึ้นถึง 178% (ข้อมูล จาก Tradingview ณ 18/12/2024) หากเทียบกับการ Halving ในอดีตเมื่อปี 2020 ราคา Bitcoin ปรับตัวขึ้น 555.6% หลังจากการ halving ไปแล้ว 1 ปี และในปี 2016 ราคา Bitcoin ปรับตัวขึ้น 299.7% หลังจากการ halving ไปแล้ว 1 ปี (ที่มา Bitcoin Halving)

นอกจากนี้ การอนุมัติกองทุน Bitcoin ETF จากหน่วยงานกำกับดูแลยังช่วยเพิ่มกระแสเงินลงทุนจากสถาบันการเงินขนาดใหญ่ ตั้งแต่กลางเดือนตุลาคม 2024 ซึ่งสะท้อนถึงความสนใจใน Bitcoin ของนักลงทุนผ่าน ETF และเป็นปัจจัยสนับสนุนให้สินทรัพย์ดิจิทัลยังคงมี Upside ที่น่าสนใจ

7. นโยบายสนับสนุนของรัฐบาล Donald Trump

Donald Trump มีแนวโน้มที่จะออกนโยบายสนับสนุนการพัฒนาเทคโนโลยีและสินทรัพย์ดิจิทัล เช่น ปลด Gary Gensler อดีตประธาน SEC (สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์) ของสหรัฐอเมริกา, ปล่อยตัว Ross Ulbricht ผู้ก่อตั้ง Silk Road, สนับสนุนการขุด Bitcoin เช่นการ Minted & Mined ที่ต้อง Made in US และจัดตั้งทุนสำรอง Bitcoin แห่งชาติ

นอกจากนี้ ยังไม่เห็นด้วยกับ CBDC (Central Bank Digital Currency) พร้อมทั้งส่งเสริมสิทธิในการดูแลสินทรัพย์ด้วยตนเอง

ตลาดคาดหวังว่านโยบายดังกล่าวมีโอกาสช่วยเร่งการยอมรับสินทรัพย์ดิจิทัลในวงกว้าง และส่งผลให้ตลาดมีโอกาสเติบโตต่อเนื่อง

8. ความผันผวนน้อยกว่าการลงทุนคริปโตโดยตรง

หนึ่งในข้อได้เปรียบของการลงทุนในบริษัทที่เกี่ยวข้องกับบล็อกเชนผ่านกองทุน ASP-DIGIBLOC คือความผันผวนน้อยกว่าการซื้อคริปโตโดยตรง การกระจายความเสี่ยงไปยังหลายบริษัทช่วยลดผลกระทบจากความไม่แน่นอนของราคาคริปโต ในขณะเดียวกันยังคงได้รับประโยชน์จากการเติบโตของอุตสาหกรรม

9. ผสมผสานบริษัทที่เกี่ยวข้องกับเทคโนโลยีและการเงิน

ASP-DIGIBLOC เน้นลงทุนในบริษัทบล็อกเชนที่มีส่วนเกี่ยวข้องกับเทคโนโลยีและการเงิน เช่น บริษัทที่พัฒนาและใช้เทคโนโลยีบล็อกเชน บริษัทที่ให้บริการทางการเงินแบบดิจิทัล หรือบริษัทที่พัฒนาเทคโนโลยีในภาคการเงิน (FinTech)

นอกจากนี้ยังสามารถลงทุนในบริษัทที่มีธุรกิจด้านการรักษาความปลอดภัยข้อมูล หรือการพัฒนาผลิตภัณฑ์และบริการที่เกี่ยวข้องกับตลาดสินทรัพย์ดิจิทัล ซึ่งช่วยสร้างการผสมผสานระหว่างการเงินดิจิทัลและเทคโนโลยีให้มีความสมดุลและสร้างโอกาสเติบโตในระยะยาว

Top 5 Holdings ของ DAPP

*ข้อมูลจาก Financial Times ณ วันที่ 18/12/24 สัดส่วนอาจมีการเปลี่ยนแปลง

- MicroStrategy 11.50%

เดิมที MicroStrategy เป็นที่รู้จักในฐานะผู้พัฒนาซอฟต์แวร์สำหรับการวิเคราะห์ข้อมูลเชิงธุรกิจ ซึ่งอาจจะไม่ได้มีชื่อเสียงอะไรในวงกว้าง แต่ในช่วงไม่กี่ปีที่ผ่านมา MicroStrategy ได้กลายเป็นที่พูดถึงอย่างมากในฐานะ “บริษัทที่ถือครอง Bitcoin มากที่สุดในโลก”

- Coinbase Global 8.26%

Coinbase เป็นแพลตฟอร์มแลกเปลี่ยนสินทรัพย์ดิจิทัล (Exchange) ที่ใหญ่ที่สุดในสหรัฐอเมริกา และยังเป็นผู้พัฒนา USDC ซึ่งเป็นสกุลเงินที่ผูกติดกับมูลค่าของดอลลาร์สหรัฐ รวมถึงยังมีธุรกิจที่เกี่ยวของกับ Digital Asset ที่ครอบคลุมเช่นธุรกิจ Custodian หรือผู้ดูแลสินทรัพย์ดิจิทัลให้กับบริษัทจัดการลงทุน

- Hut 8 Corp 6.53%

Hut 8 Corp เป็นบริษัทที่ดำเนินธุรกิจการขุดสินทรัพย์ดิจิทัล (Mining) โดยเฉพาะ Bitcoin และให้บริการด้านโครงสร้างพื้นฐานทางเทคโนโลยีบล็อกเชน

- MARA Holdings 6.19%

MARA Holdings หรือ Marathon Digital Holdings เป็นบริษัทที่ดำเนินธุรกิจการขุดสกุลเงินดิจิทัล โดยมุ่งเน้นการขุด Bitcoin และการลงทุนในโครงสร้างพื้นฐานของเทคโนโลยีบล็อกเชน เพื่อเพิ่มประสิทธิภาพในการขุดและเก็บสะสม Bitcoin

- Block Inc 6.13%

Block (เดิมชื่อว่า Square) เป็นผู้ให้บริการด้านการเงิน ผู้ให้บริการซอฟต์แวร์ และผู้ประมวลผลการชำระเงินที่ช่วยให้ธุรกิจเพิ่มรายได้ผ่านการใช้โซลูชันที่เข้าถึงได้ง่าย

10. เหมาะกับผู้ที่รับความเสี่ยงได้สูงและเชื่อมั่นในอนาคต

ด้วยการลงทุนในสินทรัพย์ที่เติบโตเร็วและเต็มไปด้วยความคาดหวัง การลงทุนในบล็อกเชนจึงเหมาะสำหรับนักลงทุนที่รับความเสี่ยงได้สูงและมีความเชื่อมั่นในอนาคตของเทคโนโลยีบล็อกเชนและตลาดสินทรัพย์ดิจิทัล รวมถึงมองหาโอกาสในการเป็นส่วนหนึ่งของการเปลี่ยนแปลงครั้งใหญ่ในโลกดิจิทัล

อย่างไรก็ตาม แม้ว่าโลกของบล็อกเชนจะเต็มไปด้วยโอกาสที่น่าตื่นเต้น แต่ก็มาพร้อมกับความเสี่ยงที่ต้องตระหนักเสมอ การลงทุนในสินทรัพย์ดิจิทัลมีความผันผวนสูง และตลาดอาจมีการเปลี่ยนแปลงอย่างรวดเร็ว ดังนั้น ก่อนตัดสินใจลงทุน ผู้ลงทุนควรศึกษาข้อมูลให้รอบคอบ และทำความเข้าใจถึงเทคโนโลยีบล็อกเชนอย่างถ่องแท้

อ้างอิง: ASP-DIGIBLOC Fund Fact Sheet, Finnomena

คำเตือน: กองทุนนี้มีการลงทุนในตราสารทุนของบริษัทสินทรัพย์ดิจิทัล ที่มีความผันผวนของราคาสูง โดยอาจปรับตัวเพิ่มสูงขึ้นหรือลดลงจนต่ำกว่ามูลค่าที่ลงทุนเริ่มต้น และอาจทำให้ขาดทุนได้ | ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort

รายละเอียดและเงื่อนไข https://www.ktam.co.th/upload/

รายละเอียดและเงื่อนไข https://www.ktam.co.th/upload/tb_promotion_290_1727858758.80914_file1.pdf

คำเตือน

การลงทุนมีความเสี่ยง ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | กองทุนอาจลงทุนกระจุกตัวในอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”

คำเตือน

การลงทุนมีความเสี่ยง ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | กองทุนอาจลงทุนกระจุกตัวในอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”

ต่อเนื่องจากบทความก่อนที่เน้นกองทุนลดหย่อนภาษีของไทยและเอเชีย บทความนี้จะขอโฟกัสไปที่กองทุนลดหย่อนภาษีในตลาดหุ้นสหรัฐ โดยจะขอฉาย แนะนำกองทุนลดหย่อนภาษีแนวเน้นเซกเตอร์แบบเชิงรับหรือ Value จากนั้นพิจารณากองทุนลดหย่อนภาษีแนวเทคโนโลยีหรือแบบเติบโต (Growth) และตบท้ายด้วยภาพกองทุน RMF และ SSF ตลาดสหรัฐแบบรวมทั้งตลาด

เริ่มจากกองทุนหุ้นสหรัฐแนวเน้นเซกเตอร์แบบเชิงรับหรือ Value ได้แก่

KFGBRANRMF และ KFGBRANSSF ซึ่งมีกองต้นทางอ้างอิง (Feeder Fund) ที่ชื่อ กองทุน Morgan Stanley Global Brands

หากใครต้องการกองทุนหุ้นสหรัฐที่มีระดับความเสี่ยงต่ำกว่าตลาดรวม กองทุนนี้ ถือว่าเป็นหนึ่งในทางเลือกที่น่าสนใจ เนื่องจากมีน้ำหนักที่เอียงมาทางกลุ่มหุ้นในเซกเตอร์ Value หรือ เน้นระดับ P/E ที่ไม่สูงและจ่ายเงินปันผลงาม อาทิ เซกเตอร์การเงิน สินค้าจำเป็น Healthcare และอุตสาหกรรม มากกว่าดัชนี MSCI World Equity Index และ ดัชนี S&P500 ในขณะที่น้ำหนักในกลุ่ม Growth เช่น IT, สินค้าฟุ่มเฟือย, บริการด้านการสื่อสาร และพลังงาน ที่น้อยกว่าตลาด

นอกจากนี้ กองทุน Morgan Stanley Global Brands ยังเลือกหุ้นที่มีมูลค่าแบรนด์สูง หรือ มี Intangible Asset ระดับสูงโดย ณ กลางเดือนธันวาคม 2024 หุ้น 10 ตัวแรก ประกอบด้วย Microsoft, SAP, Visa, Accenture, Intercontinental Exchange, RELX, UnitedHealth, Thermo Fisher Scientific, Becton Dickinson และ Aon ซึ่งถือว่าล้วนแล้วแต่เป็นแบรนด์ที่มีระดับ

ทั้งนี้ แม้อัตราผลตอบแทนในช่วง 2 ปีนี้ จะต่ำกว่าตลาดสหรัฐโดยรวม ทว่าอัตราผลตอบแทนก็สูงเป็นระดับ 2 หลัก โดยหากพิจารณาในระยะยาว พบว่า NAV มีระดับการแกว่งตัวที่ต่ำกว่าตลาด รวมถึงอัตราผลตอบแทนสูงกว่าตลาดในช่วงที่ตลาดหุ้นเป็นขาลง

หันมาพิจารณากองทุนแนวเทคโนโลยีที่เน้นแบบเติบโต หรือ Growth กันบ้าง

หนึ่งในตัวเลือกที่น่าสนใจ ได้แก่ B-INNOTECHRMF ซึ่งมี Fidelity Funds – Global Technology Fund เป็น Feeder Fund หากเปรียบเทียบกับ TNEXTGENRMF-A ซึ่งมี ARK Next Generation Internet ETF (ARKW) เป็น Feeder Fund โดยอย่างที่ทราบกันว่า แคธี่ วู้ด ผู้บริหาร ARK เป็นผู้บริหารกองทุน ARKW แน่นอนว่าดูเหนือกว่าฮุนโฮ ซอน ผู้จัดการกองทุน Fidelity Funds – Global Technology Fund อย่างไรก็ดี

เมื่อเปรียบเทียบด้านอัตราผลตอบแทน จะพบว่า B-INNOTECHRMF ให้อัตราผลตอบแทนในระยะยาว (มากกว่า 1 ปี) สูงกว่า TNEXTGENRMF-A ซึ่งมีอัตราผลตอบแทนระยะ 3 ปีติดลบ โดยถือว่าในมิติอัตราผลตอบแทนในอดีตนั้น B-INNOTECHRMF ทำได้ดีกว่า TNEXTGENRMF-A

ด้านเซกเตอร์ที่ถือครอง ถือว่าทั้ง 2 กองทุน พบว่ามีดีคนละอย่าง โดย B-INNOTECHRMF เน้นเซกเตอร์ IT สหรัฐที่โดดเด่น ส่วน TNEXTGENRMF-A เน้นเซกเตอร์ Cloud & Digital Wallet ซึ่งหุ้นเติบโตสหรัฐดูโดดเด่น

โดยภาพรวม ผมยังชอบ B-INNOTECHRMF มากกว่า TNEXTGENRMF-A

ท้ายสุด พิจารณากองทุน RMF และ SSF ตลาดสหรัฐแบบรวมทั้งตลาด แนว Active

โดย RMF ประกอบด้วย KUSARMF, SCB-RMUSA และ KFUSRMF ส่วน SSF ประกอบด้วย SCBUSA(SSF) และ KFUSSSF

สำหรับในภาพรวม กองที่น่าจะถือว่าเสี่ยงกว่าเพื่อน ได้แก่ SCBRMUSA(A) และ SCBUSA(SSF)

โดยผมขอเปรียบเทียบระหว่าง SCB-USA ซึ่งมี Morgan Stanley Investment Funds – US Advantage เป็น Feeder Fund และ K-USA ซึ่งมี Brown Advisory US Sustainable Growth Fund เป็น Feeder Fund ก่อน

หากพิจารณาระดับเซกเตอร์ จะพบว่า SCB-USA มีเซกเตอร์สินค้าบริโภคแบบฟุ่มเฟือย ที่มีน้ำหนักสูงกว่าตลาดมาก ซึ่งหุ้นในกลุ่มนี้ที่กองทุนนี้ถือครองหุ้นสไตล์ค่อนข้างหวือหวา รวมถึงหุ้น 10 ตัวแรกของกองทุน SCB-USA มีน้ำหนักถึงเกือบ 60% ของทั้งหมด ในขณะที่ K-USA มีน้ำหนักเพียง 48% ณ กลางเดือนธันวาคม 2024

ทั้งนี้ จะพบว่าแม้กองทุน SCB-USA จะมีอัตราผลตอบแทนที่สูงกว่าหากพิจารณาในช่วง 1-2 ปีที่ผ่านมา อย่างไรก็ดี ยามที่ตลาดหุ้นสหรัฐอยู่ในช่วงขาลง อัตราผลตอบแทนของ SCB-USA ก็ลดลงแรงกว่าเช่นกัน

ในขณะที่ หากพิจารณาระหว่างกองทุน SCB-USA และ KF-US ซึ่งมี GQG Partners US Equity Fund เป็น Feeder Fund จะพบว่าเป็นไปในลักษณะที่ใกล้เคียงกัน นั่นคือ SCB-USA มีเซกเตอร์สินค้าบริโภคแบบฟุ่มเฟือย ที่มีน้ำหนักสูงกว่าตลาด ในขณะที่ KF-US มีเซกเตอร์ Healthcare และ สินค้าที่จำเป็น มีน้ำหนักที่สูงกว่าตลาด ซึ่งแม้กองทุน SCB-USA จะมีอัตราผลตอบแทนที่สูงกว่าหากพิจารณาในช่วง 1-2 ปีที่ผ่านมา อย่างไรก็ดี ยามที่ตลาดหุ้นสหรัฐอยู่ในช่วงขาลง อัตราผลตอบแทนก็ลดลงแรงกว่าเช่นกัน

โดยสรุปคือ คนอยากลงทุนกองทุนประหยัดภาษีในตลาดหุ้นสหรัฐทว่าชอบความเสี่ยงไม่มาก แนะนำ กองทุน KFGBRANRMF และ KFGBRANSSF ส่วนคนชอบความเสี่ยงปานกลาง แนะนำ KUSARMF, KFUSRMF และ KFUSSSF ด้านคนชอบเสี่ยงมากนิดนึง แนะนำ B-INNOTECHRMF รวมถึง SCBRMUSA(A) และ SCBUSA(SSF)

ดร. บุญธรรม รจิตภิญโญเลิศ, CFP

[MacroView]

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไข ผลตอบแทน ความเสี่ยงและศึกษาข้อมูลเกี่ยวกับสิทธิประโยชน์ทางภาษีที่ระบุไว้ในคู่มือการลงทุนในกองทุนรวม SSF RMF และ Thai ESG กรณีไม่ได้ปฏิบัติตามเงื่อนไขภาษี จะไม่ได้สิทธิประโยชน์ตามเงื่อนไขกองทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | บางกองทุนมีการลงทุนกระจุกตัวในประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่ บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FinnomenaPort”

Finnomena Funds คัดกองทุนเด่นพร้อมรับกลยุทธ์การลงทุนปี 2025 สรุปทุกสินทรัพย์แนะนำ ไม่ว่าจะเป็นตลาดหุ้นรายประเทศ Themetic ตราสารหนี้ และสินทรัพย์ทางเลือกต่าง ๆ

Highlight

- มุมมองการลงทุน FundTalk Call ค้นหาสินทรัพย์ที่ถูกทิ้ง ราคาไม่แพง แต่มีศักยภาพการเติบโตดี

- มุมมองการลงทุน Mr.Messenger Call สร้างโอกาสทำกำไรระยะสั้น โดยใช้ปัจจัยเทคนิคจับจังหวะตลาด

- มุมมองการลงทุน MEVT Call พิจารณาปัจจัยรอบด้าน เพื่อโอกาสทำผลตอบแทนที่ดีในระยะยาว

สรุปมุมมองการลงทุน สินทรัพย์แนะนำปี 2025

Source: Finnomena Funds as of 16/12/2024

มุมมองการลงทุน Finnomena Funds ในปี 2025 ให้น้ำหนักการลงทุน “ตราสารหนี้โลก” “ตราสารหนี้เอเชีย และ “BTC/Blockchain” เป็น Positive มากที่สุด เพราะการลงทุนในตราสารหนี้ต่างประเทศ จะได้รับประโยชน์จากทิศทางดอกเบี้ยโลกเป็นขาลงเช่นเดียวกับเงินเฟ้อ รวมถึง Yield ก็อยู่ในระดับสูงน่าสนใจลงทุน ด้านบิทคอยน์กับบล็อกเชน จะได้รับแรงหนุนจากนโยบายสนับสนุนของ Trump ประกอบกับ Fund Flow ที่เพิ่มขึ้นอย่างมีนัยสำคัญของกองทุน Spot ETF

นอกจากนี้ มีมุมมอง Slightly Positive ต่อตลาดหุ้น Developed Markets, หุ้นอินเดีย, หุ้นเวียดนาม, หุ้นธีมเทคโนโลยี AI, ทองคำ, ตราสารหนี้ไทย และกลุ่มโครงสร้างพื้นฐานโลก

คำถามคือแล้วจังหวะแบบนี้ ควรจะซื้อกองทุนอะไรดี? เราจึงคัดมาให้แล้วกับกองทุนแนะนำจาก FundTalk Call สำหรับนักลงทุนสายสวน, Mr.Messenger Call สำหรับนักลงทุนสายเติบโตตามเทรนด์ขาขึ้น และ MEVT Call สำหรับนักลงทุนที่มีเป้าหมายระยะยาว

ดูคำแนะนำทั้งหมดได้ที่ 👉 Opportunity Hub แหล่งรวมโอกาสการลงทุนจาก Finnomena

มุมมองการลงทุน FundTalk Call

โดย Jet – The Contrarian คำแนะนำการลงทุนในรูปแบบ The Contrarian Investor เน้นกลยุทธ์การลงทุนที่หาสินทรัพย์ที่ถูกทิ้ง จนราคาปรับตัวลงลึกมากจนเกินไป แต่ศักยภาพการเติบโตยังดี ประกอบกับมีลมหนุนที่ทำให้เริ่มเห็นสัญญาณการกลับตัวขึ้นได้ ทำให้มีโอกาสได้เข้าลงทุนในสินทรัพย์ที่ดี ราคาถูก ตอนที่คนไม่เหลียวแล

1.) ASP-USSMALL-A (ความเสี่ยงระดับ 6)

กองทุนหุ้นขาดกลาง-เล็กในสหรัฐฯ เน้นลงทุนในอุตสาหกรรมดั้งเดิม เช่น ธุรกิจการเงิน ทำให้จะได้รับประโยชน์จากนโยบายกระตุ้นเศรษฐกิจแบบ Trumponomics ที่เตรียมลดภาษีนิติบุคคล หนุนบริษัทเอกชนในประเทศ

2.) KT-ENERGY (ความเสี่ยงระดับ 7)

กองทุนหุ้นพลังงาน ยังคงมุมมองบวกจากนโยบายขยายกำลังการผลิตเพื่อส่งออกน้ำมันดิบของสหรัฐฯ รวมถึงการที่เงินเฟ้อยังยืนในระดับค่อนข้างสูงน่าจะทำให้เงินดออลาร์แข็ง และบาทอ่อนในช่วงสั้นสามารถถัวเพิ่มน้ำหนักได้

3.) TISCOINA-A (ความเสี่ยงระดับ 6)

กองทุนหุ้นอินเดีย ซึ่งเป็นประเทศที่มีศักยภาพการเติบโตสูงในระยะยาว โดยแนะนำกองทุนที่กระจายลงทุนในตลาดหุ้นอินเดียทั้งหมด 3 กองทุน ในสัดส่วนที่ใกล้เคียงกัน ได้แก่ Goldman Sachs India Equity Portfolio , FSSA Indian Subcontinent Fund และ Nomura Funds Ireland-India Equity Fund

มุมมองการลงทุน Mr.Messenger Call

โดย Bank – The Trend Follower คำแนะนำการลงทุนในรูปแบบ Trend Follower Investor มุ่งสร้างโอกาสทำกำไรในระยะสั้น-กลาง เน้นใช้ปัจจัยทางเทคนิคจับจังหวะตลาด ศึกษาพฤติกรรมของราคาสินทรัพย์ในอดีต โดยใช้หลักสถิติเพื่อนำมาคาดการณ์พฤติกรรมการเคลื่อนไหวของราคาสินทรัพย์ในอนาคต และช่วยให้หาจังหวะการลงทุนที่เหมาะสม

1.) ASP-DIGIBLOC (ความเสี่ยงระดับ 6)

กองทุนหุ้นเทคโนโลยีบล็อกเชนและสินทรัพย์ดิจิทัล ยังมีแนวโน้มทะยานต่อได้จากนโยบายสนับสนุนของ Trump ที่เตรียมนำคริปโตมาเป็นเงินทุนสำรอง ทำให้ราคา Bitcoin มีโอกาสยืนแกร่งที่ 100,000 เหรียญ ต่อเนื่องไปจนถึงไตรมาส 1 ปีหน้า

2.) PRINCIPAL VNEQ-A (ความเสี่ยงระดับ 6)

กองทุนหุ้นเวียดนาม เชื่อว่ารอบของการปรับฐานจบลงแล้ว หลังดัชนี VN30 ปรับตัวลงมาทดสอบเส้นค่าเฉลี่ย 200 วัน อีกทั้งก็มีปัจจัยหนุนเชิงพื้นฐานเรื่องการได้ประโยชน์ China+1 จึงเตรียมเข้าสู่ขาขึ้นอีกครั้ง

3.) SCBSEMI(A) (ความเสี่ยงระดับ 7)

กองทุนหุ้นกลุ่มเซมิคอนดักเตอร์ เป็นธีม Growth Stock ที่มีโอกาสทะยานสู่จุดสูงสุดใหม่ พร้อมรับแนวโน้มเชิงบวกจากปรากฏการณ์ Santa Claus Rally และ January Effect

มุมมองการลงทุน MEVT Call

คำแนะนำการลงทุนในรูปแบบ The Long-Term Growth เพื่อสร้างโอกาสทำผลตอบแทนได้ดีในระยะกลาง-ยาว โดยพิจารณาปัจจัยรอบด้านตาม MEVT Framework ได้แก่ Macro ปัจจัยเชิงมหภาค, Earnings วิเคราะห์การเติบโตของกำไร, Valuation การวิเคราะห์มูลค่าของสินทรัพย์ที่ลงทุน และ Technical ปัจจัยอื่น ๆ เช่น Fund Flow, Sentiment, Seasonal Statistic และ Technical Analysis

1.) PRINCIPAL VNEQ-A (ความเสี่ยงระดับ 6)

กองทุนหุ้นเวียดนาม เป็นตลาดที่ถูกและดี ประกอบกับการมาของ Trump เร่งให้เกิด China+1 ในการย้ายฐานการผลิตบางส่วนออกจากจีนเร็วขึ้น ซึ่งเวียดนามคือหนึ่งในเป้าหมายสำคัญ รวมทั้งยังมีปัจจัยหนุนอื่น ๆ เช่น ความคืบหน้าเตรียมเข้าสู่ EM Market ของดัชนี FTSE ในปี 2025 และการถูกปรับประมาณกำไรเพิ่มเติม

2.) B-INNOTECH (ความเสี่ยงระดับ 6)

กองทุนหุ้นเทคโนโลยี เน้นคัดเลือกหุ้น Value Play โดยการเข้าซื้อหุ้นเติบโตในราคาไม่แพง ขณะเดียวกันปัจจัยเชิงพื้นฐานเฉพาะตัวยังคงดี เพราะประมาณการกำไรของหุ้นกลุ่มเทคโนโลยีถือว่าเติบโตในระดับ 2 หลัก

3.) UGIS-N และ KFSINCFX-A (ความเสี่ยงระดับ 5)

กองทุนตราสารหนี้โลก เป็นจังหวะเก็บสะสมหลังเงินเฟ้อกลับมาอยู่ในกรอบ กดให้ Bond Yield ปรับตัวลดลง จึงเป็นผลบวกต่อกองทุนตราสารหนี้ โดยเฉพาะกองทุนตราสารหนี้ที่บริหารแบบ Active มีการปรับ Duration ยืดหยุ่นสอดรับกับสถานการณ์ตลาด

ดูคำแนะนำทั้งหมดได้ที่ 👉 Opportunity Hub แหล่งรวมโอกาสการลงทุนจาก Finnomena

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299