โครงการสลากออมทรัพย์เพื่อเงินออมยามเกษียณ หรือ “หวยเกษียณ” คืออะไร ใครซื้อได้บ้าง รางวัลใหญ่เท่าไหร่ จะมีเงินออมตอนเกษียณจริงไหม

1. กองทุนการออมแห่งชาติ (กอช.) จะออกสลากขูดแบบดิจิทัล ใบละ 50 บาท เพื่อขายให้กับประชาชนทุกคนที่มีสัญชาติไทย และมีอายุตั้งแต่ 15 ปีขึ้นไป

2. ซื้อได้คนละไม่เกิน 3,000 บาทต่อเดือน และสามารถซื้อสลากได้ทุกวัน

3. ออกรางวัลทุกวันศุกร์เวลา 17:00 น.

- รางวัลที่ 1 จำนวน 5 รางวัล มูลค่ารางวัลละ 1,000,000 บาท

- รางวัลที่ 2 จำนวน 10,000 รางวัล มูลค่ารางวัลละ 1,000 บาท

- รางวัลสมทบจากงวดก่อนหน้า หากออกรางวัลไม่ครบ

-

รางวัลพิเศษ (แจ็คพอต) 1 รางวัล (ถ้ามี) ซึ่งหากในงวดใดรางวัลออกไม่หมด จะถูกทบยอดเป็นรางวัลพิเศษในงวดถัดไปทั้งหมดทันที

4. ผู้ถูกรางวัลจะได้เงินรางวัลทันทีผ่านพร้อมเพย์ (PromptPay) ส่วนเงินค่าซื้อสลากจะถูกนำเงินส่งเข้าบัญชีเงินออมรายบุคคลกับ กอช. และเมื่อผู้ออมอายุครบ 60 ปี จะคืนเงินทั้งหมดทุกบาท ทุกสตางค์ที่ซื้อสลากมาทั้งชีวิต บวกกับผลตอบแทนจากการลงทุนด้วย

5. เงินออมจะได้รับผลตอบแทนจากการลงทุน โดยการบริหารจัดการของกอช. ในอัตราความเสี่ยงที่ต่ำ ในกองทุนรวมตลาดเงิน (Money Market)

6. เงินออมทรัพย์ดังกล่าว สามารถถอนได้เมื่อผู้ซื้อสลากอายุครบ 60 ปี โดยถอนเงินได้ทั้งหมดทุกบาททุกสตางค์

7. ผู้ที่มีอายุเกิน 60 ปี ก็สามารถซื้อหวยเกษียณได้เช่นกัน แต่ต้องออมไว้ 5 ปีนับจากวันที่ซื้อวันแรก จึงจะสามารถถอนเงินออกมาได้ เช่น ซื้อตอนอายุ 63 ปี เงินที่ซื้อทั้งหมดจะได้รับคืนตอนอายุ 68 ปี และซื้อต่อตอนอายุ 70 ปี ก็จะได้เงินที่ซื้อทั้งหมดคืนเมื่ออายุ 75 ปี

8. นโยบายหวยเกษียณ เป็นกลไกสร้างแรงจูงใจในการออม โดยรัฐช่วยใส่เงินสมทบในการออกรางวัล ถือเป็นนวัตกรรมเชิงนโยบาย ซึ่งรวมเอาความชอบลุ้นโชคของคนไทย มาเป็นแรงจูงใจในการเก็บออมตอนเกษียณ

9. ความคืบหน้าโครงการหวยเกษียณ ผ่านการแก้ไข พ.ร.บ.กองทุนการออมแห่งชาติ (หวยเกษียณ)และได้เห็นชอบโดยคณะรัฐมนตรี (ครม.) แล้ว สำนักงานคณะกรรมการกฤษฎีกา ตรวจร่างเสร็จแล้ว และจะเข้าสู่การพิจารณาของสภาฯ ภายในเดือนมีนาคมนี้

10. แนวคิด “หวยเกษียณ” ตั้งใจทำให้เงินซื้อหวยทุกบาทกลายเป็นเงินออมยามเกษียณ ถูกรางวัลได้เงินเลย ซื้อมาก ได้ลุ้นมาก มีเงินออมมาก และมีเงินล้านยามแก่

ตลาดหุ้นโลกปรับตัวขึ้นในช่วงต้นเดือนกุมภาพันธ์จากแนวโน้มผลประกอบการบริษัทจดทะเบียนในสหรัฐฯและยุโรปที่แข็งแกร่ง ร่วมกับตัวเลขเศรษฐกิจประจำไตรมาส 4Q/24 ที่สดใส ก่อนจะปรับตัวลงรุนแรงในช่วงที่เหลือของเดือนหลัง ปธน. ทรั้มป์เริ่มก่อสงครามการค้ากับทั่วโลกรุนแรงมากขึ้น แม้ว่าหลายประเทศจะปรับลดดอกเบี้ยนโยบายระหว่างเดือนเพื่อช่วยชดเชยความเสี่ยงภูมิรัฐศาสตร์กับสหรัฐฯ ตลาดหุ้นโลกยังคงปิดเดือนในแดนลบที่ -0.57% ขณะที่ตลาดหุ้นยุโรปและจีนกลุ่ม H-share สามารถปรับตัวขึ้นสวนทางหุ้นโลกจากปัจจัยเฉพาะตัวอย่างการเมืองในฝรั่งเศสและเยอรมนีที่มีพัฒนาการในเชิงบวก ผลประกอบการที่ดีกว่าคาด และแนวโน้มธุรกิจที่สดใสจากผู้บริหารกลุ่มเทคโนโลยีจีน

หุ้นจีนในกลุ่มเทคโนโลยียังคงปรับตัวขึ้นต่อเนื่องหลังจากกระแสที่ร้อนแรงของ AI จากบริษัท Start-up DeepSeek ในช่วงปลายเดือนมกราคมที่ผ่านมา โดยประเด็นที่สนับสนุนตลาดไม่ได้มีเพียงปัจจัยเชิง sentiment จาก DeepSeek เพียงอย่างเดียว แต่ได้ปัจจัยบวกจากทั้งการประกาศแนวโน้มธุรกิจของหุ้นเทคโนโลยีและ e-commerce ขนาดใหญ่ที่ให้ความเชื่อมั่นถึงการเติบโตของอุตสาหกรรม AI ในจีนเอง ร่วมกับท่าทีของภาครัฐจีนที่เรียกประชุมกับผู้นำธุรกิจภาคเอกชนในอุตสาหกรรมเทคโนโลยีเพื่อหารือแนวทางสร้างการเติบโตร่วมกัน ซึ่งเป็นกลุ่มที่รัฐบาลจีนไม่ได้ขอหารือมากนักตั้งแต่เริ่มการเข้มงวดกฎระเบียบช่วงปลายปี 2020 นอกจากนั้นแหล่งข่าวภายในยังมีรายงานว่าการประชุมใหญ่ NPC ในช่วงต้นเดือนมีนาคมนั้น ภาครัฐจีนจะตั้งเป้าหมายการเติบโตของ GDP ไว้ที่ 5% เท่ากับปีก่อนหน้าท่ามกลางวิกฤตเศรษฐกิจและสงครามการค้า โดยจะยอมขาดดุลงบประมาณเพื่อกระตุ้นเศรษฐกิจครั้งใหญ่ ด้วยเหตุนี้เราจึงมีมุมมองเชิงบวกกับตลาดหุ้นจีนมากขึ้น โดยเฉพาะกลุ่ม H-share ที่มีน้ำหนักของเทคโนโลยีและมีน้ำหนักในดัชนี EM ซึ่งจะเป็นที่ต้องการของผู้จัดการกองทุนต่างชาติ อย่างไรก็ตามเรายังแนะนำให้นักลงทุนเริ่มทยอยสะสมจากกลุ่มหุ้นเอเชียเพื่อป้องกันความเสี่ยงที่สงครามการค้ากับทรั้มป์ที่อาจรุนแรงกว่าที่คาด โดยนักลงทุนที่กังวลความเสี่ยงสามารถกระจายการลงทุนไปยังหุ้นเอเชียแบบ Low Volatility ควบคู่ไปด้วย

สงครามการค้าบวกด้วยสงครามรัสเซีย-ยูเครน ยังคงก่อกวนตลาดการลงทุน โดยในเดือนที่ผ่านมา ปธน. ทรั้มป์ยังเล่นบทดุดันในสงครามทั้งสองรูปแบบ ด้านสงครามรัสเซีย-ยูเครน ทรั้มป์ได้เริ่มเป็นตัวกลางในการเจรจาสันติภาพโดยยื่นเงื่อนไขการปลดคว่ำบาตรให้กับรัสเซีย และยื่นข้อตกลงซื้อแร่กับยูเครน อย่างไรก็ตามข้อตกลงยังคงไม่สามารถหาข้อยุติได้ ในมุมมองของเรายังเชื่อว่าการยุติสงครามคือเป้าหมายหาเสียงสำคัญของทรั้มป์ที่จะเร่งให้สิ้นสุดในระยะสั้น ขณะที่ด้านสงครามการค้าทรั้มป์เปิดฉากตั้งกำแพงภาษีสินค้ากับเม็กซิโก แคนาดา และจีน รวมไปถึงขู่จะตั้งกำแพงภาษีชุดใหญ่ในเดือนเมษายน ประกอบไปด้วยกำแพงภาษียานยนต์ semi-conductor ยา ทองแดง และภาษีศุลกากรตอบโต้เป็นรายประเทศ ในมุมมองของเรายังเชื่อว่าการเดินหมากของทรั้มป์ในสงคามการค้า 2.0 จะพุ่งไปที่การตั้งกำแพงภาษีให้มาก ให้เร็ว และเจรจาให้จบไว เนื่องจากทรั้มป์รู้ดีว่าการตั้งกำแพงภาษีในประเทศคู่ค้าทั่วโลกไม่เพียงแต่จีนอย่างเดียวอีกต่อไป จะส่งผลกระทบเชิงลบกับเงินเฟ้อในสหรัฐฯที่ยังเปราะบาง สุดท้ายเราเชื่อว่าสหรัฐฯจะเป็นกลุ่มที่ได้ประโยชน์ ขณะที่ประเทศอื่นอาจต้องติดตามท่าทีของทรั้มป์เป็นรายประเทศ เราเชื่อว่าสงครามทั้งสองจะสร้างความกังวลให้กับนักลงทุนในระยะสั้น จึงยังแนะนำเพิ่มสัดส่วนสินทรัพย์ที่ทำผลตอบแทนได้ดีในช่วงที่นักลงทุนกังวลให้กับพอร์ตการลงทุน ประกอบไปด้วยทองคำ หุ้นกลุ่มการแพทย์ และตราสารหนี้ Credit Rating สูง

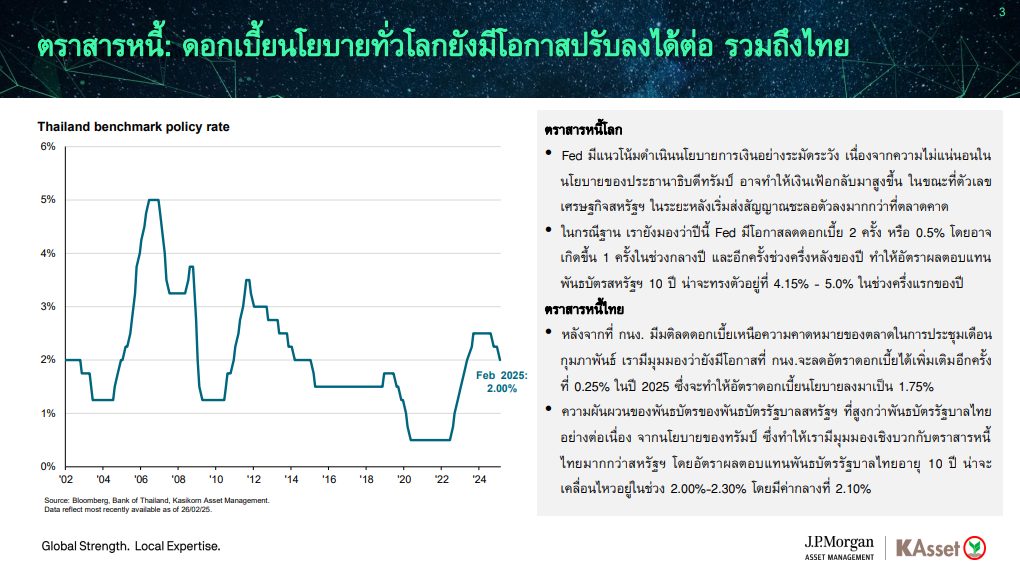

แนวโน้มนโยบายดอกเบี้ยทั่วโลกเริ่มเปลี่ยนแปลงไปอย่างชัดเจนในเดือนกุมภาพันธ์ หลังจากที่หลายประเทศตัดสินใจชะลอการลดดอกเบี้ยตามสหรัฐฯในช่วงปลายปี 24 แต่ด้วยอัตราเงินเฟ้อของทั่วโลกนอกเหนือจากสหรัฐฯปรับตัวลงอย่างรุนแรงจากแรงกดดันของเศรษฐกิจที่ชะลอตัว ร่วมกับความกังวลผลกระทบจากนโยบายกำแพงภาษีสหรัฐฯ ทำให้ธนาคารกลางในหลายประเทศใหญ่ตัดสินใจผ่อนคลายนโยบายการเงินโดยยอมให้ค่าเงินอ่อนค่า ทั้งธนาคารกลางยุโรป อินเดีย อินโดฯ รวมไปถึงไทยต่างปรับลดอัตราดอกเบี้ยเร็วกว่าที่คาด ซึ่งจะเป็นปัจจัยช่วยสนับสนุนเศรษฐกิจหลังจากนี้ เมื่อรวมกับสมมุติฐานของเราที่ว่าสงครามการค้าของทรั้มป์รอบนี้จะกินเวลาไม่นาน ทำให้เรามีมุมมองเชิงบวกมากขึ้นกับหุ้นในภูมิภาคอื่นๆและแนะนำให้นักลงทุนใช้จังหวะการย่อตัวในช่วงนี้ กระจายการลงทุนไปยังสินทรัพย์อื่นๆนอกเหนือจากหุ้นสหรัฐฯเพิ่มขึ้น โดยในส่วนของตราสารหนี้โลกซึ่งมีน้ำหนักมากในสหรัฐฯยังอาจเผชิญกับการปรับตัวขึ้นของ Yield จากความกังวลเงินเฟ้อ เราจึงแนะนำกองทุนที่มีกลยุทธ์ Absolute Return เพื่อลดความผันผวนลง

ภาพรวมการลงทุนประจำเดือนมีนาคม 2025 คาดว่าตลาดหุ้นโลกจะเผชิญกับความผันผวนในวงกว้าง หลังจากทั้งสงครามการค้าและสงครามรัสเซีย-ยูเครนยังคงร้อนแรงภายใต้การนำของ ปธน. ทรั้มป์ เรายังชอบหุ้นสหรัฐฯจากสมมุติฐานที่ว่าสุดท้าย ทรั้มป์จะมุ่งเน้นประโยชน์กับสหรัฐฯโดยไม่ทำให้เงินเฟ้อเร่งตัวขึ้นอย่างที่นักลงทุนกังวล เรามีมุมมองเชิงบวกกับยุโรปและภูมิภาคเอเชีย เรายังแนะนำลดความผันผวนด้วยสินทรัพย์ปลอดภัยอย่างทองคำและกลุ่มการแพทย์

สัดส่วนการลงทุนใหม่

ตารางแสดงสัดส่วนการลงทุนพอร์ต Eastspring Dynamic Opportunities (ES-DO) ที่มา: บลจ.อีสท์สปริง วันที่ 13 มีนาคม 2025

ดู Fund Fact Sheet กองทุนที่เพิ่มน้ำหนัก/ปรับเข้า

สำหรับลูกค้าที่ลงทุนใน Eastspring Dynamic Opportunities (ES-DO) สามารถดูพอร์ตการลงทุนได้ตามช่องทางนี้

ผ่านมือถือ/Tablet >> แอปฯ Finnomena ผ่านคอมพิวเตอร์ >> เว็บไซต์ Finnomena สำหรับลูกค้าที่สนใจลงทุนใน Eastspring Dynamic Opportunities (ES-DO) คลิกที่นี่เพื่อสร้างแผนการลงทุน

| โปรดทราบ สำหรับลูกค้าฟินโนมีนาที่ลงทุนใน Finnomena Port และได้รับบทความนี้ แต่ยังไม่ได้รับอีเมลและ/หรือ Notificationในการแจ้งสัดส่วนเงินในการเข้าลงทุน อาจเกิดจาก

1) ท่านอยู่ระหว่างการทำรายการซื้อขายกองทุน ซึ่งทางฟินโนมีนาจะแจ้งเตือนอีกครั้งภายใน 1 สัปดาห์หลังจากการทำรายการซื้อขายเสร็จสิ้น 2) ท่านมีจำนวนเงินลงทุนต่ำกว่าเกณฑ์ขั้นต่ำที่แนะนำ หมายเหตุ หากท่านไม่ประสงค์ที่จะรอรับการแจ้งเตือน ท่านสามารถดูรายละเอียดของพอร์ตการลงทุนที่แนะนำผ่านทางเว็บไซต์และแอปพลิเคชั่นของฟินโนมีนาพร้อมปรับพอร์ตเข้าลงทุนได้ทันที สอบถามข้อมูลเพิ่มเติมได้ที่ LINE ID: @FINNOMENAPORT |

คำเตือน

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยง ก่อนตัดสินใจลงทุน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนการลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์จัดการกองทุน ทหารไทย จำกัด หรือ บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT” | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

Trump 2.0 กลับมาพร้อมนโยบายที่จริงจังและเข้มข้นกว่าเดิม โดยหนึ่งในจุดสนใจที่ทำให้ทั่วโลกจับตาคือการกลับมาของนโยบายที่มุ่งมั่นพยุงตลาดการเงินให้มั่นคง ท่ามกลางความผันผวนที่เกิดขึ้นในปัจจุบัน

คำว่า “Trump Put” จึงถูกพูดถึงอีกครั้งในฐานะสัญญาณแห่งความหวัง ว่าการแทรกแซงจากรัฐบาลจะช่วยหนุนให้ตลาดไม่ตกต่ำเกินไป

แต่ครั้งนี้ “Trump Put” จะยังคงมีพลังเหมือนเดิมหรือไม่? หรือจะเป็นแค่ภาพลวงตา? มาทำความเข้าใจกันเลย

Trump Put คืออะไร?

“Trump Put” เป็นศัพท์แสลงในวงการการเงินที่หมายถึงความเชื่อของนักลงทุนว่ารัฐบาลของ Donald Trump จะออกนโยบายเพื่อพยุงตลาดหุ้นหรือเศรษฐกิจในยามวิกฤต

คำนี้มาจาก “Put Option” ซึ่งเป็นเครื่องมือป้องกันความเสี่ยงในตลาดการเงิน โดยให้สิทธิ์ในการขายสินทรัพย์ในราคาที่กำหนดล่วงหน้า แม้ว่าราคาตลาดจะลดลง ผสมกับชื่อของ Trump ซึ่งสื่อถึงการแทรกแซงของรัฐบาลเพื่อป้องกันความเสี่ยงเมื่อเศรษฐกิจหรือตลาดหุ้นเริ่มสั่นคลอน

ก่อนหน้านี้เคยเกิดคำว่า “Fed Put” ซึ่งหมายถึงธนาคารกลางสหรัฐฯ หรือ Fed ใช้เครื่องมือทางการเงินต่าง ๆ เพื่อพยุงตลาดการเงินเมื่อเกิดวิกฤต ซึ่งเป็นการแทรกแซงเพื่อให้ความมั่นคงกลับคืนสู่ตลาด คล้ายกับ “Trump Put” ที่มุ่งหวังให้การแทรกแซงจากรัฐบาลช่วยลดความเสี่ยงในภาวะที่ตลาดกำลังตกต่ำ

รวมนโยบาย “Trump Put”

ตั้งแต่ทรัมป์กลับมารับตำแหน่งสมัยที่ 2 เขาได้ออกนโยบายมากมายที่ส่งผลต่อตลาดการเงินและถูกมองว่าเป็น “Trump Put” เพราะช่วยหนุนความเชื่อมั่น ป้องกันความเสียหายรุนแรง และกระตุ้นเศรษฐกิจท่ามกลางความผันผวน โดยต่อไปนี้คือนโยบายที่ถูกมองว่าเป็น “Trump Put”

- การลดระเบียบข้อบังคับในภาคพลังงาน

วันที่ 20 มกราคม 2025 ทรัมป์ถอนสหรัฐฯ ออกจากข้อตกลงปารีสที่มีเป้าหมายหลักคือลดการปล่อยก๊าซเรือนกระจก และเร่งเพิ่มการผลิตน้ำมัน พร้อมทั้งผ่อนปรนกฎมลพิษ ตามคำขอของบริษัทพลังงาน การดำเนินการนี้ช่วยเสริมความมั่นคงให้กับหุ้นพลังงาน ท่ามกลางความผันผวนของราคาน้ำมัน - การผลักดัน Crypto Strategic Reserve

วันที่ 28 มกราคม 2025 ทรัมป์สั่งการสำรวจสะสม Bitcoin เพื่อสร้าง “Crypto Strategic Reserve” แม้ว่าจะชะลอในบางส่วน เนื่องจากกังวลเรื่องค่าเงินดอลลาร์ โดยในช่วงแรกที่ประกาศนโยบายนี้ Bitcoin พุ่งขึ้นอย่างรุนแรงไปแตะ 107,000 ดอลลาร์ - การต่ออายุ Trump Tax Cuts และลดภาษีเพิ่มเติม

วันที่ 6 กุมภาพันธ์ 2025 ทรัมป์ประกาศไม่เก็บภาษีทิปพนักงานและเงินได้ผู้สูงอายุจากประกันสังคม พร้อมทั้งต่ออายุ “Trump Tax Cuts” ซึ่งเป็นนโยบายลดภาษีสำหรับทั้งบริษัทและบุคคล ที่ใกล้หมดอายุในสิ้นปี 2025 การกระทำนี้ช่วยเพิ่มกำลังซื้อ ลดภาระธุรกิจ และป้องกันไม่ให้ตลาดหุ้นร่วงจาก Recession - การเจรจาคลายภาษีศุลกากรหลังขู่ขึ้นสูง

วันที่ 10 มีนาคม 2025 ทรัมป์ขู่ขึ้นภาษีเหล็กแคนาดา 50% แต่ในที่สุดระงับแผนหลังแคนาดายกเลิกค่าธรรมเนียมไฟฟ้าส่งออก การตัดสินใจนี้ช่วยป้องกัน S&P 500 ไม่ให้ร่วงแรงเกินไป และแสดงถึงความยืดหยุ่นในการปกป้องตลาด - การกลับมาของนโยบายเก็บภาษีนำเข้า (Trade War)

ทรัมป์เคยเรียกเก็บภาษีสินค้าจากจีนและเม็กซิโกเพื่อปกป้องอุตสาหกรรมในประเทศ แต่เมื่อเศรษฐกิจเริ่มชะลอตัว เขาปรับลดภาษีบางส่วนเพื่อรักษาความมั่นใจในตลาดและป้องกันผลกระทบจากสงครามการค้า - แพ็กเกจกระตุ้นเศรษฐกิจ

ทรัมป์อนุมัติแพ็คเกจกระตุ้นเศรษฐกิจขนาดใหญ่เพื่อฟื้นฟูธุรกิจในช่วงที่เศรษฐกิจเริ่มถดถอย ด้วยการลดภาษีและสนับสนุนการลงทุน ซึ่งช่วยให้ตลาดหุ้นฟื้นตัวและสร้างความมั่นคงให้กับเศรษฐกิจ - การลดภาษีเพื่อกระตุ้นการลงทุน

การลดภาษีทั้งในระดับบริษัทและบุคคล เพื่อกระตุ้นการลงทุนและการใช้จ่าย นอกจากนี้ ยังเพิ่มกำลังซื้อและสนับสนุนการเติบโตทางเศรษฐกิจในช่วงที่จำเป็นต้องกระตุ้นการลงทุนจากภาครัฐ - การปรับลดการควบคุมการเงิน (Deregulation)

ทรัมป์ลดข้อบังคับในภาคการเงินเพื่อเพิ่มความยืดหยุ่นและส่งเสริมการเติบโต แม้จะมีความเสี่ยงระยะยาว แต่ก็ช่วยให้ตลาดการเงินปรับตัวได้รวดเร็วและคล่องตัว

นโยบายเหล่านี้สะท้อนถึงแนวคิด “Trump Put” ที่มุ่งมั่นในการกระตุ้นเศรษฐกิจและป้องกันวิกฤต เมื่อเกิดความไม่แน่นอนในตลาด การปรับท่าทีให้เหมาะสมในช่วงเวลาที่ตลาดสั่นคลอน แม้บางครั้งอาจทำให้เกิดความสับสน แต่ผลลัพธ์ที่ได้รับคือการรักษาความมั่นคงในระบบเศรษฐกิจ และสร้างความเชื่อมั่นให้กับนักลงทุนและตลาดโดยรวม

อ้างอิง: Purpose Investments

หมายเหตุ: บทวิเคราะห์นี้จัดทำขึ้นในทุกวันจันทร์ ดังนั้นบทความบางส่วนอาจจะมีความคลาดเคลื่อนของข้อมูลได้

MACROECONOMICS

Key Takeaways

- JOLTs Job Opening มีแนวโน้มที่จะลดลง

- Core CPI MoM มีแนวโน้มที่จะลดลง

- Core CPI YoY มีแนวโน้มที่จะลดลง

- Core PPI MoM มีแนวโน้มที่จะลดลง

WEEKLY TONE : MONITOR WEEK

ในสัปดาห์นี้ตัวชี้วัดส่วนใหญ่ชี้ให้เห็นถึงอัตราเงินเฟ้อที่อยู่ภายใต้การควบคุมของ FED การลดอัตราดอกเบี้ยมีโอกาสได้เห็นเร็วขึ้น ถือว่าเป็นผลดีต่อสินทรัพย์เสี่ยงในระยะยาว แต่ในระยะสั้นก็ยังคงมีความผันผวนอยู่เช่นเดิม ในสินทรัพย์ดิจิทัล นักลงทุนควรเลือกลงทุนในกลยุทธ์ที่มี Bitcoin เป็นหลัก และควรเลือกเวลาการทำธุรกรรมเพื่อไม่ให้ต้นทุนนั้นสูงเกินไปและเพื่อไม่ต้องแบกรับ Drawdown ที่มาก

Important Economic Data this week :

1.JOLTs Job Opening

ตัวเลขการสำรวจการจ้างงานทุกตำแหน่ง (ที่ยังว่างอยู่) ในทุกวันสุดท้ายของเดือน เป็นส่วนหนึ่งของการสำรวจ “Job Openings and Labor Turnover Survey (JOLTS)” การสำรวจนี้จะรวบรวมข้อมูลจาก 16,400 หน่วยงานนอกภาคเกษตรกรรม ซึ่งรวมถึงร้านค้า และ โรงงาน รวมถึงหน่วยงานรัฐบาลระดับกลาง ภาครัฐ และท้องถิ่นใน 50 รัฐ และ ดิสทริคต์ออฟคอลัมเบีย

คาดการณ์จาก Tradingeconomic: JOLTs Job Opening มีแนวโน้มที่จะลดลงจาก 7.6M เป็น 7.5M

https://tradingeconomics.com/united-states/inflation-rate-mom

ส่งผลอย่างไรต่อตลาด

การคาดการณ์การลดตัวลงของ JOLTs Job Opening แสดงให้เห็นถึงเศรษฐกิจที่กำลังชะลอตัวลงในระยะสั้น แต่อย่างไรก็ตาม การลดตัวลงของดัชนีอาจแสดงให้เห็นถึง FED ที่สามารถควบคุมอัตราเงินเฟ้อได้ในระดับหนึ่ง

2.Core CPI MoM

Core CPI หรือ Core Consumer Price Index จะสามารถใช้ชื่อเรียกอีกอย่างได้คือ Core Inflation Rate หรือแปลว่า อัตราเงินเฟ้อพื้นฐาน คือ อัตราการเปลี่ยนแปลงของดัชนีราคาผู้บริโภคทั่วไป ที่หักสินค้าในหมวดอาหารสดและพลังงานออก เนื่องจากเป็นหมวดที่มีความเคลื่อนไหวขึ้นลงตามฤดูกาล และอยู่นอกเหนือการควบคุมของนโยบายการเงิน เหลือแต่รายการสินค้าที่ราคาเคลื่อนไหวตามกลไกตลาด

คาดการณ์จาก Tradingeconomic: Core CPI MoM มีแนวโน้มที่จะลดลงจาก 0.4 เป็น 0.3

3.Core PPI

Core PPI หรือ Core Producer Price Index คือ จะวัดค่าการเปลี่ยนแปลงในราคาขายสำหรับสินค้าและบริการต่าง ๆ ที่ผู้ผลิตได้ขายโดยที่ไม่รวมถึงสินค้าประเภทอาหารและพลังงาน ดัชนีราคาผู้ผลิตจะวัดค่าการเปลี่ยนแปลงในราคาจากมุมองของผู้ขาย เมื่อผู้ผลิตมีค่าใช้จ่ายเพิ่มขึ้นสำหรับการผลิตสินค้าและบริการนั้นก็น่าจะเป็นไปได้มากว่าผู้ผลิตจะให้ผู้บริโภคแบกรับต้นทุนที่เพิ่มขึ้นนั้นแทน ดังนั้นดัชนีราคาผู้ผลิตนี้จึงเชื่อว่าเป็นดัชนีสำคัญที่จะชี้วัดภาวะเงินเฟ้อของผู้บริโภค

คาดการณ์จาก Tradingeconomic: Core PPI MoM มีแนวโน้มที่จะลดลงจาก 0.3 เป็น 0.2

ตีความอย่างไรต่อตลาด

การคาดการณ์การลดลงของ Core PPI MoM แสดงให้เห็นถึงการที่เศรษฐกิจชะลอตัวลง และอีกทั้งยังบ่งบอกถึงอัตราเงินเฟ้อที่อยู่ภายใต้การควบคุมของ FED แต่ในระยะสั้นการลงทุนในตลาดสินทรัพย์เสี่ยงยังผันผวนอยู่

CRYPTOCURRENCY EVENT THIS WEEK

Credit from LayerGG

Key Event ที่น่าสนใจที่จะเกิดขึ้นในสัปดาห์และอาจจะทำให้เกิดความผันผวนกับสินทรัพย์ดิจิทัล

12 มีนาคม

- ประกาศตัวเลข CPI

- $APT – ปลดล็อกเหรียญ $72M ของอุปทานหมุนเวียน

13 มีนาคม

- ประกาศตัวเลข PPI

14 มีนาคม

- การหมดอายุของร่างกฎหมายใช้จ่ายชั่วคราวของรัฐบาลกลาง

Weekly Crypto Must Watch

ส่วนของ Funding rate สำหรับอาทิตย์นี้ยังค่อนข้างต่ำ หลายเหรียญมี Funding rate ติดลบ แสดงถึงตลาดที่นักลงทุนต่างพากันลดความเสี่ยง นักลงทุนมีมุมมองเชิงลบต่อตลาด และทำการเปิดสถานะชอร์ตมากกว่าสถานะลอง

ในฝั่งของ Bitcoin Open Interest อยู่ในแนวโน้มขาลง บ่งบอกถึงการลดความเสี่ยงของนักลงทุนอย่างเห็นได้ชัด ทั้งนี้ อาจจะมาจากเหตุผลเรื่องความไม่แน่นอนทางเศรษฐกิจและกำลังรอปัจจัยบวก

ในส่วนของ Bitcoin ETF Flow ในสัปดาห์ที่ผ่านมา มีกระแสเงินไหลออกสุทธิที่ 739.2 ล้านเหรียญ นับว่าเป็นสัปดาห์ที่สามที่มี outflow ไหลค่อนข้างมากหลังจากเกิดความกังวลเกี่ยวกับภาวะเศรษฐกิจ อย่างไรก็ตาม ตลาดเริ่มคาดการณ์ว่าการปรับลดอัตราดอกเบี้ยอาจเกิดขึ้นมากกว่าสองครั้ง

https://insights.glassnode.com/the-week-onchain-week-23-2024/

จากข้อมูล Realized Cap HODL Waves ที่มีการแบ่ง bitcoin ที่มีระยะเวลาการถือน้อยกว่าหรือเท่ากับ 3 เดือน ซึ่งจะแสดงถึงจำนวนนักลงทุนหน้าใหม่ ส่วนใหญ่ตลาดจะถึงจุดพีคเมื่อตัวเลขนี้มากกว่า 70% แต่ปัจจุบันอยู่ที่เพียง 41% ทำให้เห็นถึงศักยภาพการเติบโตของตลาดในอนาคต

WEEKLY TECHNICAL ANALYSIS

by Cryptomind Advisory

BTC/USDT

$BTC ยังมีภาพรวมเป็นขาลง อย่างไรก็ตามในระยะสั้นอาจเด้งตัวจากแนวรับในกรอบขาลงได้ แต่อาจเป็นเพียงการเด้งเพื่อลงต่อในช่วงนี้ เพราะยังไม่มีสัญญาณกลับตัวที่ชัดเจน โดยแนวรับสำคัญของราคาจะอยู่ที่บริเวณ $73,000

แนวต้าน : $83,500 | $92,000 | $100,000

แนวรับ : $78,000 | $73,000 | $67,000

ETH/USDT

$ETH ยังคงเป็นขาลงชัดเจนและยังไม่มีสัญญาณกลับตัวที่ชัดเจน ระยะสั้นอาจมีการปรับตัวขึ้นมาได้โดยมีแนวต้านอยู่บริเวณ $2,150 ที่ถ้าราคาไปยืนอยู่ได้ อาจจะมีโอกาสกลับตัวขึ้นไปได้แต่หากไม่ผ่านก็อาจจะเป็นการปรับตัวลงต่อไปได้เช่นกันโดยแนวรับถัดไปจะอยู่บริเวณ $1,950

แนวต้าน : $$2,150 | $2,400 | $2,880

แนวรับ: $1,950 | $1,500 | $1,200

ASSET ALLOCATION

by Cryptomind Advisory

Bitcoin Dominance ปรับตัวขึ้นสู่ระดับสูงมากกว่า 50% และเมื่อพิจารณาตัวเลขเศรษฐกิจที่ผันผวนในสัปดาห์นี้และสถานการณ์เงินเฟ้อที่ยังไม่สู้ดีนัก จึงแนะนำให้นักลงทุนถือสัดส่วนของ Bitcoin เอาไว้เพื่อลด Drawdown โดยรวมของพอร์ต บวกกับถือสัดส่วนของ Altcoins ที่มีพื้นฐานที่ดี และเก็บ Stablecoin ที่เป็น USD เพื่อใช้เป็นไม้สำรอง

BITCOIN 60%

SELECTIVE LARGE MARKET CAP 10%

STABLECOIN 30%

Merkle Capital

ที่มา: https://merkle.capital/articles/Merkle-Weekly-Snapshot-10-14%20March-2025

คำเตือน

สินทรัพย์ดิจิทัลมีความเสี่ยงสูง ท่านอาจสูญเสียเงินลงทุนได้ทั้งจำนวน โปรดศึกษาและลงทุนให้เหมาะสมกับระดับความเสี่ยงที่ยอมรับได้ | ผลตอบแทนของสินทรัพย์ดิจิทัลในอดีต มิได้เป็นสิ่งยืนยันถึงผลตอบแทนของสินทรัพย์ดิจิทัลในอนาคต | ข้อมูลดังกล่าวไม่ใช่ข้อเสนอการลงทุนหรือการจัดการใด ๆ ของการลงทุนในสินทรัพย์ดิจิทัล | เนื้อหาข้างต้นเป็นการรวบรวมเนื้อหาโดยใช้ข้อมูลในอดีตอาจมีการคลาดเคลื่อนได้ นักลงทุนควรศึกษาและทำความเข้าใจก่อนลงทุนในสินทรัพย์ดิจิทัล

Finnomena จับมือ Google Cloud เปิดตัว Agentic AI รองรับการเติบโตของนักลงทุน พร้อมขับเคลื่อนธุรกิจสู่อนาคต

โซลูชันที่ขับเคลื่อนด้วย Vertex AI ยกระดับศักยภาพและความรวดเร็วในการอัปเดตข้อมูลเกี่ยวกับตลาดการเงินแบบเรียลไทม์ พร้อมมอบข้อมูลเชิงลึก ช่วยให้นักลงทุนตัดสินใจได้อย่างมั่นใจ

12 มีนาคม 2568 กรุงเทพฯ ประเทศไทย – Finnomena แพลตฟอร์มบริหารเงินลงทุนดิจิทัลแบบครบวงจรชั้นนำของไทย และ Google Cloud ประกาศเปิดตัวโซลูชัน AI สำหรับบริหารข้อมูลตลาดทุน ซึ่งช่วยให้ Finnomena สามารถขยายขอบเขตบริการด้านการลงทุนและรองรับความต้องการของผู้ใช้งานที่เติบโตอย่างรวดเร็วได้ดียิ่งขึ้น

Finnomena เปิดโอกาสให้นักลงทุนเข้าถึงกองทุนรวมจากบริษัทจัดการสินทรัพย์ที่เป็นพันธมิตร พร้อมสื่อสารข้อมูลสำคัญที่อาจส่งผลต่อการตัดสินใจและผลลัพธ์ในการลงทุน ซึ่งเดิมเป็นกระบวนการที่ซับซ้อนและใช้เวลานาน

เพื่อเพิ่มศักยภาพและความเร็วในการอัปเดตข้อมูลของตลาดการเงิน โดยเฉพาะอย่างยิ่งเมื่อ Finnomena ขยายการให้บริการกองทุนรวมและสินทรัพย์ประเภทต่าง ๆ จากพันธมิตรรายใหม่และปัจจุบัน บริษัทจึงเปิดตัวโซลูชัน AI ที่พัฒนาขึ้นเอง โดยใช้แพลตฟอร์ม Vertex AI, BigQuery และ Cloud Run ของ Google Cloud โซลูชันนี้ผสานการทำงานกับ Google Workspace อย่างไร้รอยต่อ ผ่านกระบวนการการทำงานของ agentic AI ในการวิเคราะห์อีเมลจากพันธมิตรและคัดกรองข้อมูลสำคัญแบบเรียลไทม์ ก่อนส่งสรุปและคำแนะนำไปยังทีมภายในผ่าน Gmail และ Google Chat จากนั้น ผู้เชี่ยวชาญด้านการเงินของ Finnomena จะตรวจสอบและยืนยันความถูกต้องของข้อมูลก่อนแจ้งอัปเดตสำคัญ เช่น การเปลี่ยนแปลงค่าธรรมเนียม ประเภทกองทุน หรือหนังสือชี้ชวนการลงทุน ไปยังนักลงทุนผ่านช่องทางที่เหมาะสมอย่างทันท่วงที

นายกสิณ สุธรรมมนัส Chief Strategy Officer และ Co-Founder, Finnomena กล่าวว่า “เราภาคภูมิใจเป็นอย่างยิ่งที่ Finnomena เป็นบริษัทที่ขับเคลื่อนด้วยเทคโนโลยี และมุ่งมั่นช่วยให้ทุกคนบรรลุเป้าหมายทางการเงินผ่านการเข้าถึงข้อมูลที่เชื่อถือได้ และโอกาสการลงทุนที่ดีที่สุด การร่วมมือกับ Google Cloud ในครั้งนี้ช่วยพลิกโฉมการส่งมอบข้อมูลของตลาดการเงินและข้อมูลเชิงลึก ให้เราสามารถรองรับการเติบโตอย่างรวดเร็วของนักลงทุนบนแพลตฟอร์ม และตอบสนองความต้องการที่เพิ่มมากขึ้นสำหรับตัวเลือกการลงทุนที่หลากหลาย ด้วยศักยภาพของ AI จาก Google Cloud ที่ช่วยให้เราสังเคราะห์และสื่อสารข้อมูลสำคัญจำนวนมากได้อย่างมีประสิทธิภาพ เราจึงพร้อมขยายการให้บริการให้ครอบคลุมมากกว่ากองทุนรวม 1,800 กองทุนที่มีอยู่ เพิ่มมูลค่าสินทรัพย์ภายใต้การบริหารให้เติบโตอย่างมีนัยสำคัญ และรองรับนักลงทุนเพิ่มขึ้นเป็นสองเท่าในอนาคต พร้อมมุ่งเน้นในการมอบตัวเลือกการลงทุนที่มากขึ้น โดยไม่ลดทอนคุณภาพการให้บริการของเรา”

เพื่อเพิ่มประสิทธิภาพในการประมวลผลข้อมูลให้รวดเร็วยิ่งขึ้น โซลูชัน AI ที่ขับเคลื่อนโดยโมเดล Gemini 2.0 Flash ของ Google นี้ เป็นตัวเลือกที่เหมาะสมที่สุดสำหรับการจัดการข้อมูลปริมาณมากและงานที่ต้องดำเนินการอย่างต่อเนื่องในระดับขนาดใหญ่ นอกจากนี้เพื่อให้มั่นใจถึงความน่าเชื่อถือและความแม่นยำในระดับสูง ผลลัพธ์ของโมเดลจึงมีการ grounding ข้อมูลกับฐานความรู้ภายในของ Finnomena ซึ่งมีข้อมูลเฉพาะทางในอุตสาหกรรม รวมถึงข้อมูลจากแหล่งข้อมูลภายนอกอย่าง Morningstar ด้วยเหตุนี้ ตั้งแต่เริ่มใช้งานโซลูชันนี้ก็สามารถระบุอีเมลจากพันธมิตรที่มีข้อมูลสำคัญได้อย่างถูกต้องครบถ้วน อีกทั้งยังสามารถดึงและสรุปข้อมูลจากอีเมลเหล่านี้เป็นภาษาไทยและภาษาอังกฤษได้อย่างแม่นยำถึง 90% ซึ่งนับเป็นการพัฒนาอย่างก้าวกระโดดจากกระบวนการการทำงานแบบเดิมที่ต้องอาศัยแรงงานมนุษย์ทั้งหมด ก่อนที่ผู้เชี่ยวชาญจะทำการตรวจในขั้นสุดท้าย

นางสาวสุพัตรา ศิริพงษ์มงคล Chief Operating Officer, Finnomena Funds กล่าวว่า “ในอดีต ทีมงานของเราต้องคัดกรองอีเมลมากกว่า 500 ฉบับต่อวันจากพันธมิตร 21 รายด้วยตนเอง โดยสมาชิกแต่ละคนต้องใช้เวลาสูงสุดถึง 6 ชั่วโมงในการดึงข้อมูลสำคัญ แต่ด้วยศักยภาพของ Vertex AI ที่รองรับการปรับแต่งโมเดลได้อย่างครอบคลุม เราจึงสามารถพัฒนาโซลูชันกึ่งอัตโนมัติที่รองรับหลายภาษา มีความแม่นยำสูง และมีประสิทธิภาพเหนือกว่าทางเลือกจากผู้ให้บริการคลาวด์รายอื่น หลังจากนำ Google Cloud AI มาใช้งานร่วมกับการกำกับดูแลโดยมนุษย์ (Human-in-the-Loop) ทำให้เราสามารถส่งมอบข้อมูลอัปเดตตลาดการเงินและข้อมูลเชิงลึกได้รวดเร็วขึ้นถึง 75% ก้าวต่อไปของเราคือการประยุกต์ใช้เทคโนโลยีเดียวกันเพื่อเพิ่มประสิทธิภาพในกระบวนการที่หลากหลายขึ้น ทำให้ทีมวางแผนการลงทุนและศึกษาทางการเงินสามารถมอบบริการที่เป็นส่วนตัวและตอบโจทย์ความต้องการเฉพาะของลูกค้าแต่ละรายได้อย่างมีประสิทธิภาพมากยิ่งขึ้น”

นอกจากการคัดกรองอัปเดตสำคัญจากพันธมิตรแล้ว กระบวนการทำงานของโซลูชัน agentic AI ยังถูกออกแบบให้สามารถจัดเก็บผลลัพธ์ของระบบรวมถึงเวอร์ชันสุดท้ายของการสื่อสารกับนักลงทุนของ Finnomena ลงใน BigQuery โดยอัตโนมัติ ซึ่งช่วยให้การปฏิบัติตามข้อกำหนดและการตรวจสอบความถูกต้องของข้อมูลเป็นไปได้ง่ายและมีประสิทธิภาพมากขึ้น นอกจากนี้ ข้อมูลที่จัดเก็บยังถูกนำไปใช้ในการฝึก AI เพื่อเพิ่มความแม่นยำอย่างต่อเนื่อง อีกทั้งยังสามารถนำมาวิเคราะห์ร่วมกับชุดข้อมูลอื่น ๆ เพื่อให้เกิดความเข้าใจเชิงลึกเกี่ยวกับประเด็นสำคัญต่าง ๆ เช่น ผลการดำเนินงานของกองทุน ความผันผวนของตลาด และแนวโน้มการลงทุน ซึ่งช่วยให้ Finnomena สามารถพัฒนาผลิตภัณฑ์และเนื้อหาให้ตอบโจทย์นักลงทุนได้ดียิ่งขึ้น

นายอรรณพ ศิริติกุล Country Director, Google Cloud ประเทศไทย กล่าวว่า “จากกรณีของ Finnomena แสดงให้เห็นว่า AI agents ไม่ได้เป็นเพียงเครื่องมือในการเพิ่มประสิทธิภาพ แต่ยังเป็นตัวขับเคลื่อนที่ช่วยในการขยายขีดความสามารถและส่งเสริมการเติบโตของธุรกิจ Finnomena เป็นตัวอย่างที่สำคัญว่าองค์กรในอุตสาหกรรมที่มีข้อกำกับดูแลนั้นสามารถใช้ประโยชน์จากแพลตฟอร์มการวิเคราะห์ข้อมูลและพัฒนา AI ระดับองค์กร เพื่อสร้างและนำโซลูชันที่เชื่อถือได้มาใช้งานจริง พร้อมสร้างมูลค่าทางธุรกิจที่จับต้องได้ เรารู้สึกตื่นเต้นที่จะได้เป็นส่วนหนึ่งในการสนับสนุน Finnomena ไปสู่การพัฒนานวัตกรรมอย่างต่อเนื่องด้วยศักยภาพระดับแนวหน้าในอุตสาหกรรมของเรา และช่วยขยายโอกาสในการเข้าถึงข้อมูลทางการเงินและการลงทุนให้ครอบคลุมทั่วประเทศไทยมากยิ่งขึ้น”

เกี่ยวกับ Finnomena

Finnomena เป็นบริษัทฟินเทคสัญชาติไทยที่ก่อตั้งขึ้นในปี 2016 โดยผสานศักยภาพของ AI และความเชี่ยวชาญของมนุษย์เข้าด้วยกันเพื่อให้บริการบริหารความมั่งคั่งในวงกว้าง ปัจจุบัน บริษัทมีสินทรัพย์ภายใต้คำแนะนำมูลค่ากว่า 1 พันล้านดอลลาร์สหรัฐ และมีผู้ใช้งานมากกว่า 700,000 ราย อีกทั้งยังได้รับการสนับสนุนจากสถาบันการเงินชั้นนำ เช่น Openspace Ventures, Krungsri Finnovate และธนาคารออมสิน Finnomena มุ่งมั่นที่จะทำให้การลงทุนเป็นเรื่องที่เข้าถึงง่ายผ่านคำแนะนำที่เป็นกลางครอบคลุมสินทรัพย์หลากหลายประเภท พร้อมตั้งเป้าช่วยให้คนไทยกว่าหนึ่งล้านคนประสบความสำเร็จทางการเงิน ผ่านการพัฒนาเครื่องมือที่ล้ำสมัยและความร่วมมือเชิงกลยุทธ์ สามารถดูข้อมูลเพิ่มเติมได้ที่ www.finnomena.com

เกี่ยวกับ Google Cloud

Google Cloud เป็นวิธีใหม่ในระบบคลาวด์ที่ให้บริการ AI โครงสร้างพื้นฐาน นักพัฒนา ข้อมูล ความปลอดภัย และเครื่องมือในการทำงานร่วมกันที่สร้างขึ้นสำหรับวันนี้และอนาคต Google Cloud นำเสนอ stack AI ที่ทรงพลัง บูรณาการอย่างสมบูรณ์ และได้รับการปรับปรุงให้เหมาะสม พร้อมด้วยโครงสร้างพื้นฐานระดับโลก ซึ่งรวมถึงชิปที่สร้างขึ้นเอง โมเดล Generative AI และแพลตฟอร์มการพัฒนา รวมถึงแอปพลิเคชันที่ขับเคลื่อนด้วย AI เพื่อช่วยให้องค์กรเกิดการเปลี่ยนแปลงที่ดีขึ้น ลูกค้าจากกว่า 200 ประเทศและเขตแดนต่าง ๆ หันมาใช้ Google Cloud ในฐานะพาร์ทเนอร์ที่เชื่อถือได้เพื่อกระตุ้นการเติบโตและแก้ปัญหาทางธุรกิจที่สำคัญที่สุด

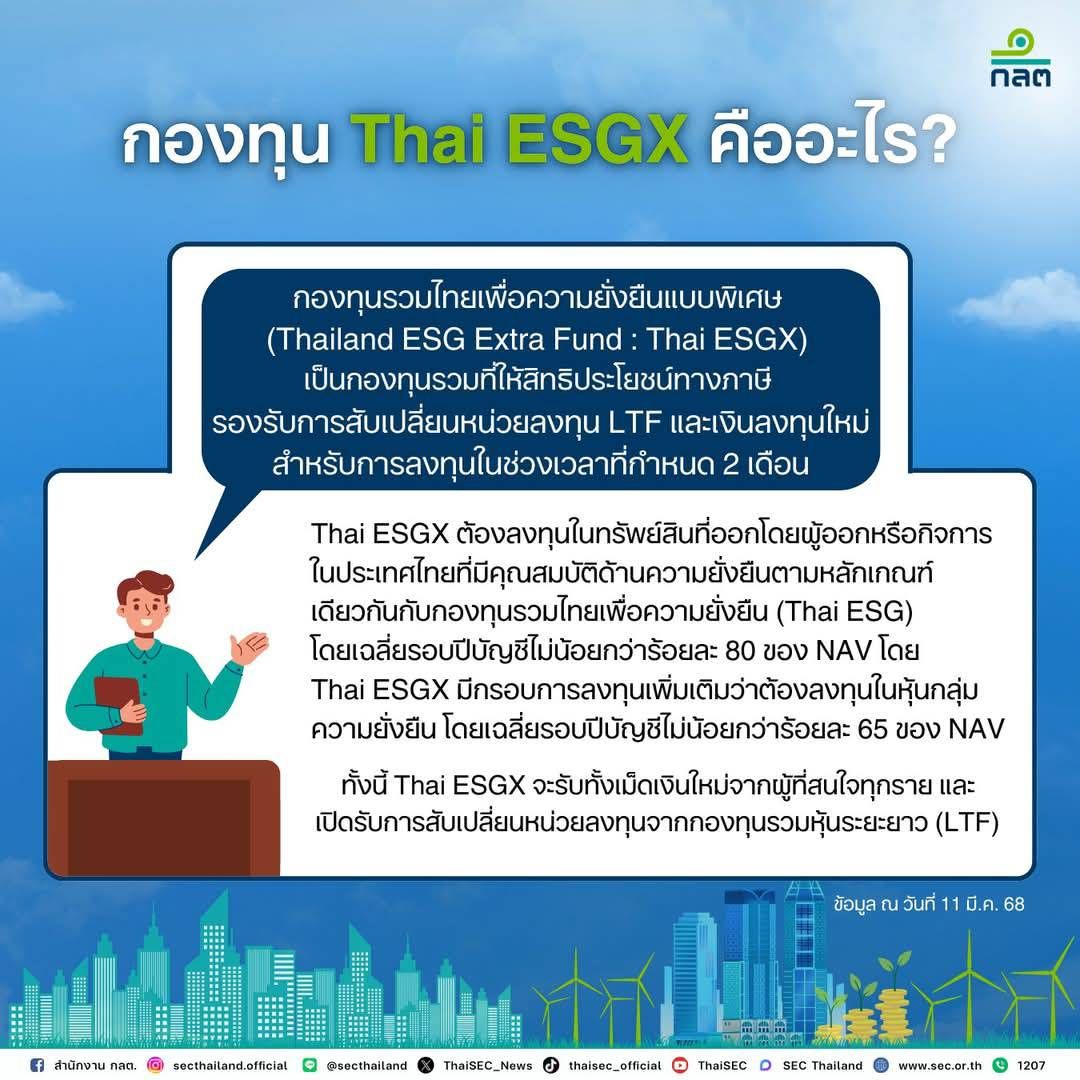

Thai ESGX หรือ Thai ESG Extra กองทุนรวมไทยเพื่อความยั่งยืนแบบพิเศษ มาตรการให้สิทธิประโยชน์ทางภาษีใหม่ของปี 2568 สามารถสับเปลี่ยนกองทุน LTF มาลดหย่อนภาษีได้สูงสุด 500,000 บาท พร้อมเปิดโอกาสให้ลงทุนใหม่ได้อีก 300,000 บาท กำหนดให้ซื้อ 2 เดือน ในระหว่างเดือนพฤษภาคม – มิถุนายนนี้

รายงานข่าวล่าสุด (วันที่ 11 มีนาคม 2568) รัฐมนตรีว่าการกระทรวงการคลัง เปิดเผยว่า ที่ประชุมคณะรัฐมนตรี (ครม.) มีมติเห็นชอบการจัดตั้งกองทุนรวมไทยเพื่อความยั่งยืนแบบพิเศษ (Thai ESGX) หรือเรียกว่ากองทุน “Thai ESG Extra” สำหรับรองรับเงินลงทุนของผู้ที่ถือหน่วยลงทุนในกองทุนรวมหุ้นระยะยาว (LTF) ที่ปัจจุบันคงค้างอยู่ประมาณ 180,000 ล้านบาท ซึ่งจะเปิดโอกาสให้นักลงทุนโยกเงินจาก LTF มาอยู่ใน Thai ESGX โดยให้สิทธิลดหย่อนภาษีสูงสุด 500,000 บาท แบ่งเป็นใช้สิทธิในปี 2568 จำนวน 300,000 บาท และทยอยลดหย่อนอีก 200,000 บาทที่เหลือในปีที่ 2-5 จำนวนปีละไม่เกิน 50,000 บาท

นอกจากนี้ ยังเปิดโอกาสให้นักลงทุนที่ต้องการซื้อหน่วยลงทุนในกองทุน Thai ESGX เพื่อลดหย่อนภาษีเพิ่มเติม โดยสามารถใช้สิทธิลดหย่อนภาษีได้สูงสุด 300,000 บาทในปี 2568 และถือเป็นวงเงินใหม่ ไม่ต้องนำไปนับรวมกับกองทุน Thai ESG ปกติ

สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.) คาดว่าจะสามารถเปิดให้ บลจ. ยื่นขออนุมัติจัดตั้งกองทุน Thai ESGX ได้ภายในเดือนเมษายน 2568 เพื่อเปิดให้ลงทุนได้ในระยะเวลา 2 เดือนที่กำหนด คือช่วงเดือนพฤษภาคม-มิถุนายน 2568

กองทุน Thai ESGX คืออะไร?

Thai ESGX คือ กองทุนรวมที่ให้สิทธิประโยชน์ทางภาษี ซึ่งออกมาพิเศษเฉพาะปี 2568 นี้เท่านั้น เพื่อรองรับการสับเปลี่ยนจาก LTF และเงินลงทุนใหม่ ภายในช่วงระยะเวลา 2 เดือน พร้อมสนับสนุนมาตรการทางภาษีของภาครัฐให้ได้รับประโยชน์คุ้มค่ายิ่งขึ้น อีกทั้งเป็นการส่งเสริม responsible investment และสนับสนุนความยั่งยืนของบริษัทจดทะเบียนและตลาดทุนไทยในระยะยาว

เงื่อนไขสินทรัพย์ที่สามารถลงทุนได้ของ Thai ESGX จะใช้ตามหลักเกณฑ์เดียวกับ Thai ESG ซึ่งลงทุนในหลักทรัพย์ที่มีคุณสมบัติด้านความยั่งยืน ไม่น้อยกว่า 80% ของ NAV แต่ Thai ESGX จะมีข้อกำหนดเพิ่มเติมว่าต้องลงทุนในหุ้นยั่งยืน ไม่น้อยกว่า 65% ของ NAV ด้วย ส่วนเงินลงทุนอื่น ๆ เช่น เงินสด หรือหลักทรัพย์ต่างประเทศ Thai ESGX สามารถลงทุนได้ไม่เกิน 20% ของ NAV

สรุปประเภทสินทรัพย์ที่ Thai ESGX ต้องลงทุนไม่น้อยกว่า 80% ของ NAV ประกอบด้วย

- หุ้นกลุ่มความยั่งยืนใน SET หรือ mai ไม่น้อยกว่าร้อยละ 65 ของ NAV

- ตราสารหนี้ในกลุ่มความยั่งยืน

- โทเคนดิจิทัลเพื่อส่งเสริมความยั่งยืน

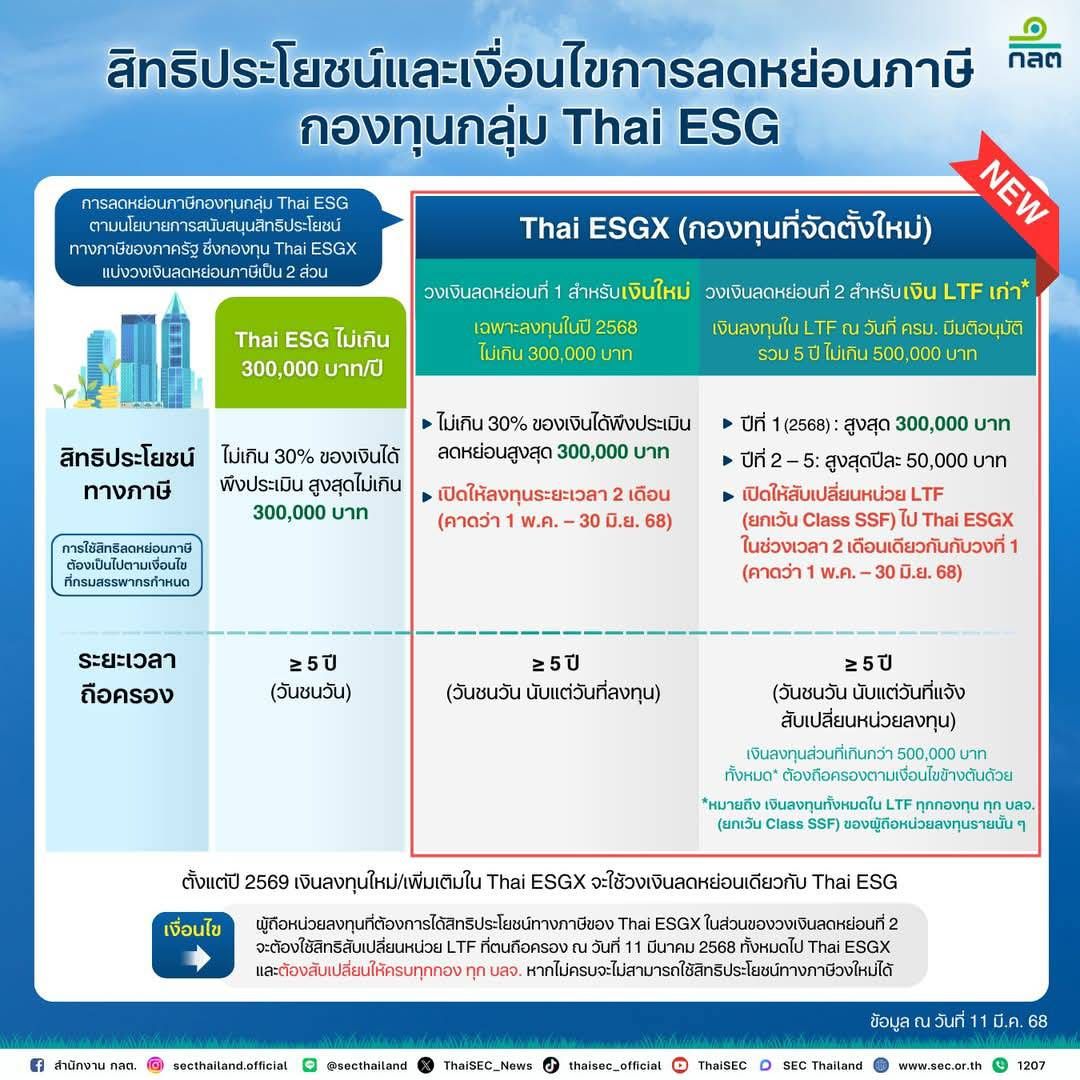

Thai ESGX ลดหย่อนภาษีเท่าไร?

สิทธิประโยชน์และเงื่อนไขการลดหย่อนภาษีของกองทุน Thai ESGX แบ่งวงเงินลดหย่อนออกเป็น 2 ส่วน ได้แก่

1. วงเงินสำหรับการลงทุนใหม่ที่ซื้อ Thai ESGX ในปี 2568 ลดหย่อนได้สูงสุด 300,000 บาท และไม่เกิน 30% ของเงินได้พึงประเมิน

2. วงเงินสำหรับผู้ลงทุนที่โยก LTF มาเข้า Thai ESGX ลดหย่อนได้สูงสุด 500,000 บาท แบ่งเป็น

- ปีที่ 1 (2568): สูงสุด 300,000 บาท

- ปีที่ 2 – 5: สูงสุดปีละ 50,000 บาท

ทั้งนี้ วงเงินลดหย่อนภาษีทั้ง 2 ส่วนดังกล่าวของ Thai ESGX จะไม่ถูกนับรวมกับกองทุน Thai ESG ปกติ

สรุปแล้วปี 2568 จะมีกองทุนกลุ่ม Thai ESG ที่ให้สิทธิประโยชน์ทางภาษี 3 วงเงิน รวมสูงสุดไม่เกิน 900,000 บาท

1.) เงินลงทุนใหม่ของผู้ลงทุนทุกรายที่ซื้อ Thai ESG ลดหย่อนไม่เกิน 30% ของเงินได้ สูงสุด 300,000 บาท

2.) เงินลงทุนใหม่ของผู้ลงทุนทุกรายที่ซื้อ Thai ESGX ในช่วงระยะเวลา 2 เดือนที่เปิดขายในปี 2568 ลดหย่อนไม่เกิน 30% ของเงินได้ สูงสุด 300,000 บาท

3.) สำหรับผู้ที่สับเปลี่ยนหน่วยลงทุนจาก LTF ทุกกองทุนไป Thai ESGX มีวงเงินลดหย่อนปีแรก (2568) สูงสุด 300,000 บาท และปีที่ 2-5 (2569-2572) สูงสุดปีละ 50,000 บาท

ระยะเวลาถือครอง Thai ESGX

กำหนดระยะเวลาถือครอง ≥ 5 ปี นับแบบวันชนวัน ตั้งแต่วันเริ่มต้นลงทุน หรือตั้งแต่วันที่แจ้งสับเปลี่ยนหน่วยลงทุน

ตอบคำถามยอดฮิตอื่น ๆ ของ Thai ESGX

Q: มาตรการนี้เป็นการบังคับผู้ถือหน่วยลงทุน LTF หรือไม่?

A: ไม่ได้บังคับ เปิดโอกาสให้สับเปลี่ยนได้ตามสมัครใจ

Q: หากเลือกที่จะสับเปลี่ยน LTF มา Thai ESGX จะต้องย้ายมาทั้งหมด หรือโยกเพียงบางส่วนได้?

A: ผู้ลงทุนจะต้องสับเปลี่ยนหน่วยลงทุน LTF ทั้งหมด ทุกกองทุน ทุก บลจ. ที่ถือครอง ณ วันที่ 11 มีนาคม 2568 หากสับเปลี่ยนไม่ครบ จะไม่ได้สิทธิประโยชน์ทางภาษี

Q: เงินลงทุนของ LTF ส่วนที่เกินจาก 500,000 บาท หากสับเปลี่ยนมา Thai ESGX จะต้องถือครองตามเงื่อนไขหรือไม่?

A: เงินลงทุนทั้งหมดต้องถือตามเงื่อนไข Thai ESGX คือ ≥ 5 ปี ตั้งแต่วันที่แจ้งสับเปลี่ยนหน่วยลงทุน

Q: ถ้าไม่สับเปลี่ยน ทนถือ LTF ไว้เหมือนเดิม อนาคตจะเป็นอย่างไร?

A: หลังจากหมดช่วงสับเปลี่ยน LTF จะถูกเปลี่ยนเป็นกองทุนผสม โดยมีนโยบายเน้นลงทุนในหุ้นไทย ไม่น้อยกว่า 65% ของ NAV และจะเปิดขายให้เหมือนกองทุนรวมทั่วไปแทน

ที่มา: สำนักงาน ก.ล.ต.

ชมรมหุ้นกู้ – รายการที่จะพาผู้เชี่ยวชาญมาพูดคุยถึงข่าวในวงการหุ้นกู้ หุ้นกู้ออกใหม่ รวมถึงความรู้เกี่ยวกับการลงทุนในหุ้นกู้ พร้อมคลินิกหุ้นกู้ ให้นักลงทุนได้สอบถามความเห็นที่เป็นกลางตามหลักสากล และวิธีลงทุนในหุ้นกู้ได้อย่างถูกต้อง!

ติดตามรายการชมรมหุ้นกู้ได้ทุกวันอังคาร เวลา 19.00 น. ที่ Youtube & Facebook Finnomena

รับชมตัวอย่างรายการ

ตลาดหุ้นสหรัฐฯ ร่วงระนาว เมื่อคืนวานนี้ (10 มีนาคม 2025) โดยดัชนี S&P 500 ดิ่งลง 2.7% ขณะที่ Nasdaq ลบไปถึง 3.8% จากความกลัวเรื่องเศรษฐกิจถดถอย (Recession Fear) ที่กลับมาหลอกหลอนนักลงทุนอีกครั้ง ปัจจัยกดดันหลายด้านทำให้ตลาดเริ่มไม่มั่นใจในแนวโน้มเศรษฐกิจในอนาคต ทั้งนโยบายภาษีของทรัมป์ GDP มีแนวโน้มชะลอตัว และตลาดแรงงานเริ่มอ่อนแอ

Recession Fear

ทุกอย่างเริ่มต้นเมื่อสัปดาห์ที่แล้ว เมื่อ Donald Trump ประธานาธิบดีสหรัฐฯ ออกมาโพสต์บน Truth Social ว่าเขาจะผลักดันนโยบาย “America First” ด้วยการเก็บภาษีนำเข้า 25% สำหรับสินค้าทุกประเภทจากแคนาดาและเม็กซิโก ยกเว้นน้ำมันและพลังงานจากแคนาดาที่ถูกเก็บภาษี 10%

ส่วนสินค้าจากจีนถูกปรับขึ้นภาษีอีก 10% จากเดิมที่เคยประกาศไว้ ทำให้รวมแล้วเพิ่มขึ้นเป็น 20%

ด้าน Goldman Sachs คาดว่า หากนโยบายนี้บังคับใช้เต็มรูปแบบ GDP สหรัฐฯ อาจลดลง 0.8% ขณะที่ Morgan Stanley ประเมินว่าอาจลดลงถึง 1.1%

นอกจากนี้ ข้อมูล GDPNow จาก Atlanta Fed บอกว่าไตรมาสแรกของปี 2025 เศรษฐกิจอาจติดลบถึง 2.4% ถ้าตัวเลขนี้เป็นจริง 2 ไตรมาสติดกัน ก็จะเข้าข่าย Recession แบบเต็มตัว

ด้านตลาดแรงงานก็ส่งสัญญาณที่น่ากังวล รายงานจาก Trading Economics ระบุว่า การจ้างงานใหม่ในเดือนกุมภาพันธ์มีเพียง 151,000 ตำแหน่ง ต่ำที่สุดในรอบ 6 ปี และการขอสวัสดิการว่างงานต่อเนื่องเพิ่มขึ้นเป็น 1.897 ล้านคน ซึ่งสูงกว่าที่นักวิเคราะห์คาดไว้

มาดูข้อเท็จจริงกัน

อย่างไรก็ตาม รายงานจาก Trading Economics ยังระบุอีกว่า อัตราการว่างงานของสหรัฐฯ อยู่ที่ 4.1% ซึ่งถือว่ายังไม่ถึงจุดอันตราย

Claudia Sahm นักเศรษฐศาสตร์ชื่อดัง เคยบอกว่า “ถ้าตัวเลขอัตราการว่างงานพุ่งเกิน 4.5% ในเวลาสั้น ๆ ค่อยเริ่มกังวล” แต่ตอนนี้ยังไม่ถึงจุดนั้น

ทั้งนี้ การใช้จ่ายของผู้บริโภค ยังคงมีโมเมนตัมที่ดีในช่วงต้นปี 2025 โดยได้แรงหนุนจาก ค่าจ้างหลังหักภาษี ที่เติบโต 3% เมื่อเทียบกับปีก่อน (YoY)

ด้าน ค่าจ้างที่แท้จริง (Real Wage Growth) ยังคงเติบโตอย่างต่อเนื่องตั้งแต่ปีที่ผ่านมา โดย U.S. Bureau of Labor Statistics รายงานว่า ค่าจ้างเฉลี่ยต่อชั่วโมงที่แท้จริงเพิ่มขึ้น 1.0% จากธันวาคม 2023 ถึงธันวาคม 2024

Federal Reserve Bank of Atlanta ระบุการเติบโตเฉลี่ย 1.8% ในช่วงมกราคม 2024 – 2025 ส่วน Economic Policy Institute คาดการณ์การเติบโต 1 – 2% ในปี 2024 – 2025 โดยเฉพาะในกลุ่มรายได้ต่ำที่เติบโตสะสม 13.2% ตั้งแต่ 2019 – 2023

และ Bank of America Institute ชี้ว่า ค่าจ้างหลังหักภาษีที่แท้จริงเพิ่มขึ้น 3% ในธันวาคม 2024 เทียบกับปีก่อนหน้า แม้ว่าอัตราการเติบโตจะชะลอลงจากช่วงสูงสุดในยุคโควิด แต่แนวโน้มยังคงเป็นบวกจากการที่เงินเฟ้อลดลงเหลือ 3 – 4% ในต้นปี 2025 แปลว่าชาวอเมริกันยังมีเงินในกระเป๋า และหนี้ครัวเรือนก็ยังไม่พุ่งถึงขั้นวิกฤต

ด้าน Jerome Powell ประธาน Fed ระบุว่า เศรษฐกิจยังคงแข็งแกร่ง และพร้อมลดดอกเบี้ยเพื่อกระตุ้นการเติบโตหากจำเป็น ซึ่งหมายความว่าหากเศรษฐกิจสหรัฐฯ ใกล้เข้าสู่ Recession จริง ๆ Fed ก็ยังมีเครื่องมือที่จะหลีกเลี่ยงไม่ให้เกิดเหตุดังกล่าว

สรุปแล้วเสี่ยงแค่ไหน?

ย้อนกลับไปปี 2023 สมัยที่ทุกคนกลัว Recession เหมือนกัน Goldman Sachs เคยให้โอกาสถึง 30% แต่สุดท้ายเศรษฐกิจสหรัฐฯ กลับเติบโตต่อเนื่องถึง 7 ไตรมาสที่อัตรา 1.5% ขึ้นไป

ทั้งนี้ แม้จะมีความเสี่ยงในการเกิด Recession แต่โอกาสในการเกิดขึ้นยังคงอยู่ในระดับปานกลาง โดย J.P. Morgan ปรับโอกาสเกิด Recession จาก 17% เป็น 31% ในวันที่ 7 มีนาคม ขณะที่ Goldman Sachs ประเมินไว้ที่ 20%

แม้ว่าความกังวลเกี่ยวกับภาวะถดถอยจะมีอยู่ แต่ข้อมูลหลายอย่างยังบ่งชี้ว่าเศรษฐกิจสหรัฐฯ ยังคงมีความแข็งแกร่ง นโยบายภาษีของประธานาธิบดีทรัมป์อาจสร้างความสั่นสะเทือน แต่ Fed และการใช้จ่ายของผู้บริโภคยังคงเป็นปัจจัยสนับสนุนเศรษฐกิจ

อ้างอิง: Bank of America Institute, Bureau of Labor Statistics, CNN

ยอดส่งออกของเกาหลีใต้เพิ่มขึ้นในช่วง 10 วันแรกของเดือนมีนาคม จากอุปสงค์เรือและรถยนต์ที่แข็งแกร่ง

กรมศุลกากรเกาหลีใต้รายงานว่า ยอดส่งออกของเกาหลีใต้มีมูลค่า 13.87 พันล้านดอลลาร์สหรัฐในช่วงวันที่ 1-10 มีนาคม เพิ่มขึ้น 2.9% จาก 13.48 พันล้านดอลลาร์สหรัฐในช่วงเวลาเดียวกันของปีที่แล้ว ในขณะที่ปริมาณการส่งออกเฉลี่ยต่อวันในช่วงดังกล่าวเพิ่มขึ้น 12.3% เมื่อเทียบกับปีก่อน

ยอดส่งออกเรือเพิ่มขึ้น 55.2% สู่ระดับ 1.22 พันล้านดอลลาร์สหรัฐ ขณะที่ยอดส่งออกรถยนต์เพิ่มขึ้น 6.2% สู่ระดับ 1.21 พันล้านดอลลาร์สหรัฐ

ในด้านการส่งออกตามประเทศ จุดหมายปลายทางหลักอย่างจีน ซึ่งเป็นคู่ค้ารายใหญ่ที่สุดของเกาหลีใต้ พบว่ามีการส่งออกลดลง 6.6% มาอยู่ที่ 2.7 พันล้านดอลลาร์สหรัฐ ขณะที่การส่งออกไปยังสหรัฐฯ เพิ่มขึ้น 5.5% มาอยู่ที่ 2.5 พันล้านดอลลาร์สหรัฐ

ที่มา: https://www.koreaherald.com/article/10438380

กองทุนหุ้นเกาหลี แนะนำโดย Finnomena Funds

- Mr.Messenger Call และ FundTalk Call แนะนำ “DAOL-KOREAEQ” กองทุนหุ้นเกาหลี ลงทุนในกองทุนหลักคือ JPMorgan Funds – Korea Equity Fund เน้นลงทุนในหุ้นกลุ่ม Value คุณภาพดี เติบโตสูง

- มีการกำหนดสัดส่วนการลงทุนในหุ้นแต่ละตัวสูงสุดไม่เกิน 10% ส่งผลให้หุ้น Samsung ซึ่งเป็นหุ้นขนาดใหญ่ในดัชนีมีน้ำหนักในกองทุนประมาณ 10%

- ดูรายละเอียดกองทุนเพิ่มเติมได้ที่ https://finno.me/ft-call-daol-koreaeq

📌 อ่านคำแนะนำ FundTalk Call เพิ่มเติมได้ที่ https://www.finnomena.com/opportunity-hub/investment-call/fundtalk/korea-jan-2025

📌 อ่านคำแนะนำ Mr.Messenger Call เพิ่มเติมได้ที่ https://www.finnomena.com/opportunity-hub/investment-call/mr-messenger/korea-feb-2025

คำเตือน: การลงทุนมีความเสี่ยง ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | กองทุนอาจลงทุนกระจุกตัวในอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FinnomenaPort”

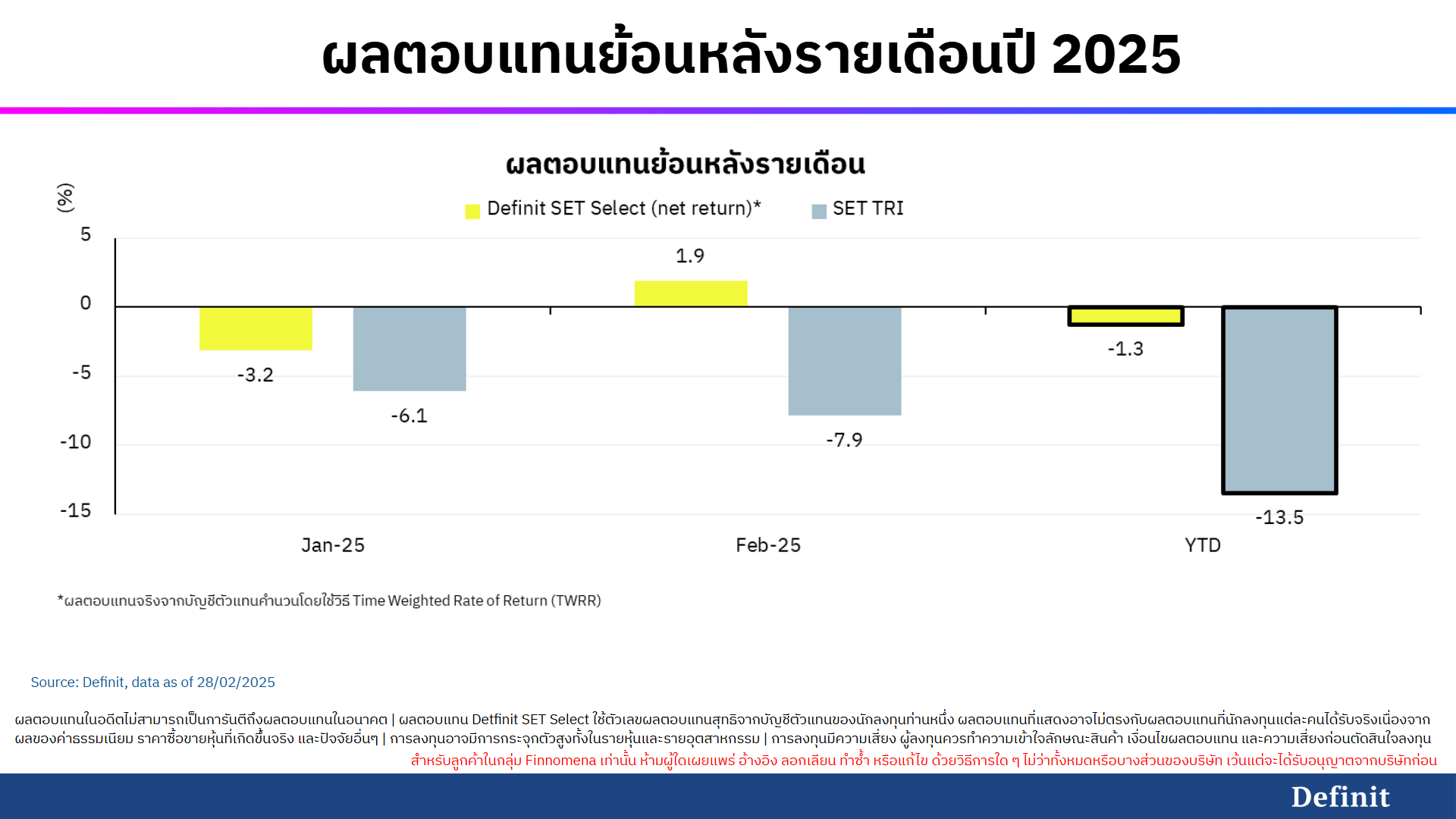

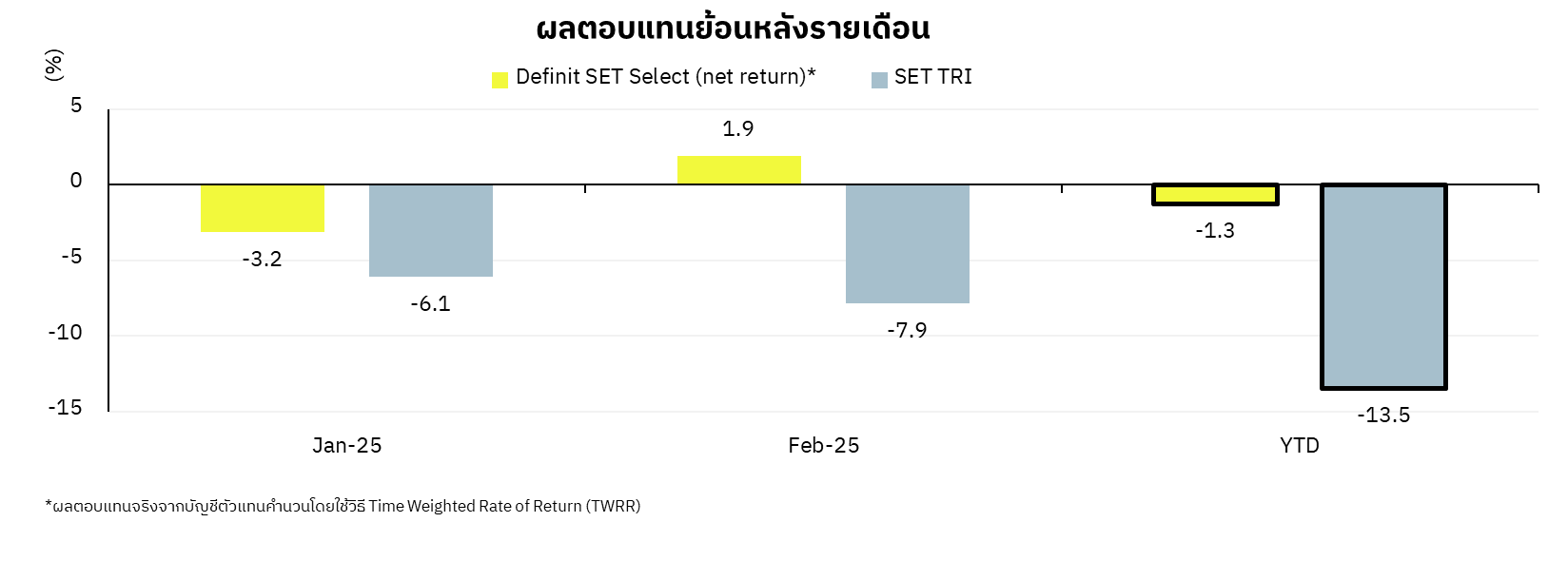

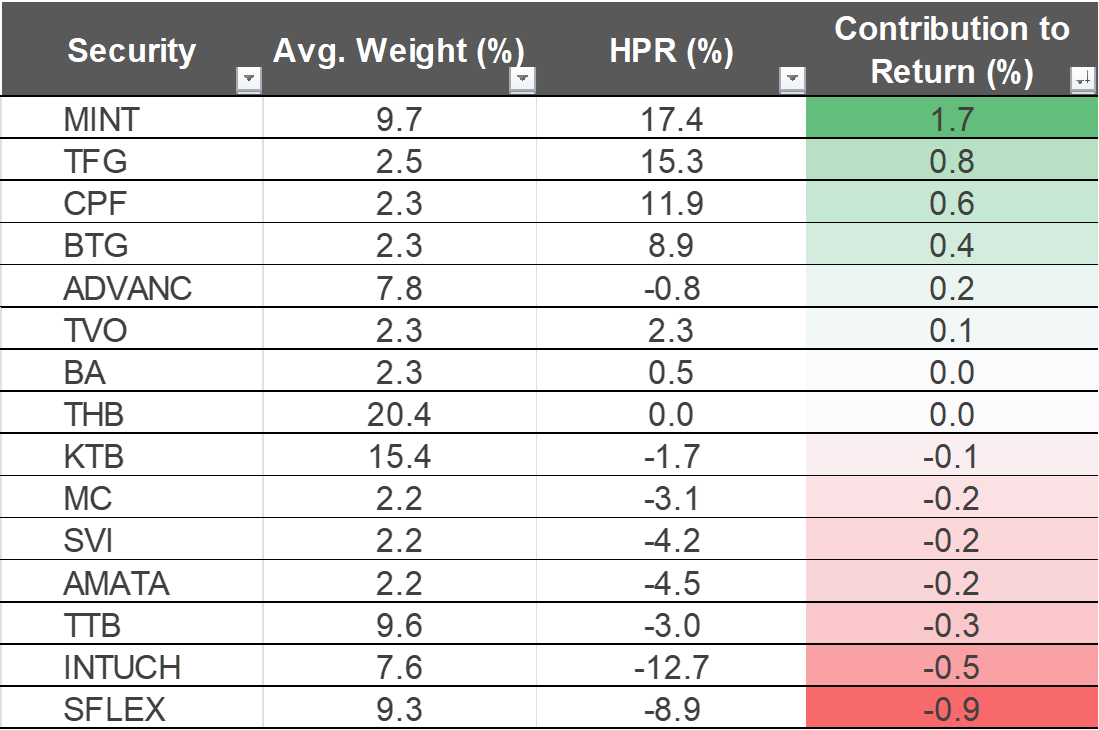

Definit SET Select (DSS) กลยุทธ์คัดเลือกหุ้นเน้น ๆ ไม่เกิน 20 ตัว โดยเกิดจากความร่วมมือระหว่าง บลป.เดฟินิท จำกัด ซึ่งเป็นบริษัทในเครือฟินโนมีนา (Finnomena) และ บล.หยวนต้า (ประเทศไทย) จำกัด ทำผลตอบแทน 1.9% ในเดือนกุมภาพันธ์ 2025 สวนทาง SETTRI ที่ปรับตัวลง 7.9% หรือคิดเป็นผลตอบแทนส่วนเพิ่ม (alpha) +9.8% เพียงเดือนเดียว ขณะที่ผลตอบแทนสะสมของ DSS ตั้งแต่ต้นปี 2025 จนถึงเดือนกุมภาพันธ์ อยู่ที่ -1.3% เทียบกับ SETTRI ที่ปรับตัวลงถึง -13.5%

ผลตอบแทน DSS รายเดือนของปี 2025

Source: Definit, Bloomberg as of 28/02/2025

หมายเหตุ:ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผลตอบแทน Detfinit SET Select ใช้ตัวเลขผลตอบแทนสุทธิจากบัญชีตัวแทนของนักลงทุนท่านหนึ่ง ผลตอบแทนที่แสดงอาจไม่ตรงกับผลตอบแทนที่นักลงทุนแต่ละคนได้รับจริงเนื่องจากผลของค่าธรรมเนียม ราคาซื้อขายหุ้นที่เกิดขึ้นจริง และปัจจัยอื่นๆ | การลงทุนอาจมีการกระจุกตัวสูงทั้งในรายหุ้นและรายอุตสาหกรรม | การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน

สนใจรับบริการ Stock Health Check ตรวจสุขภาพหุ้นไทย ดูแล ปรับพอร์ต และถอดสินทรัพย์ที่ไม่ใช่ สัมผัสบริการผู้แนะนำการลงทุนสุดพิเศษ คลิกเลย

สาเหตุที่ผลตอบแทน Definit SET Select แกร่งกว่าตลาดในเดือนกุมภาพันธ์ 2025 เกิดจาก

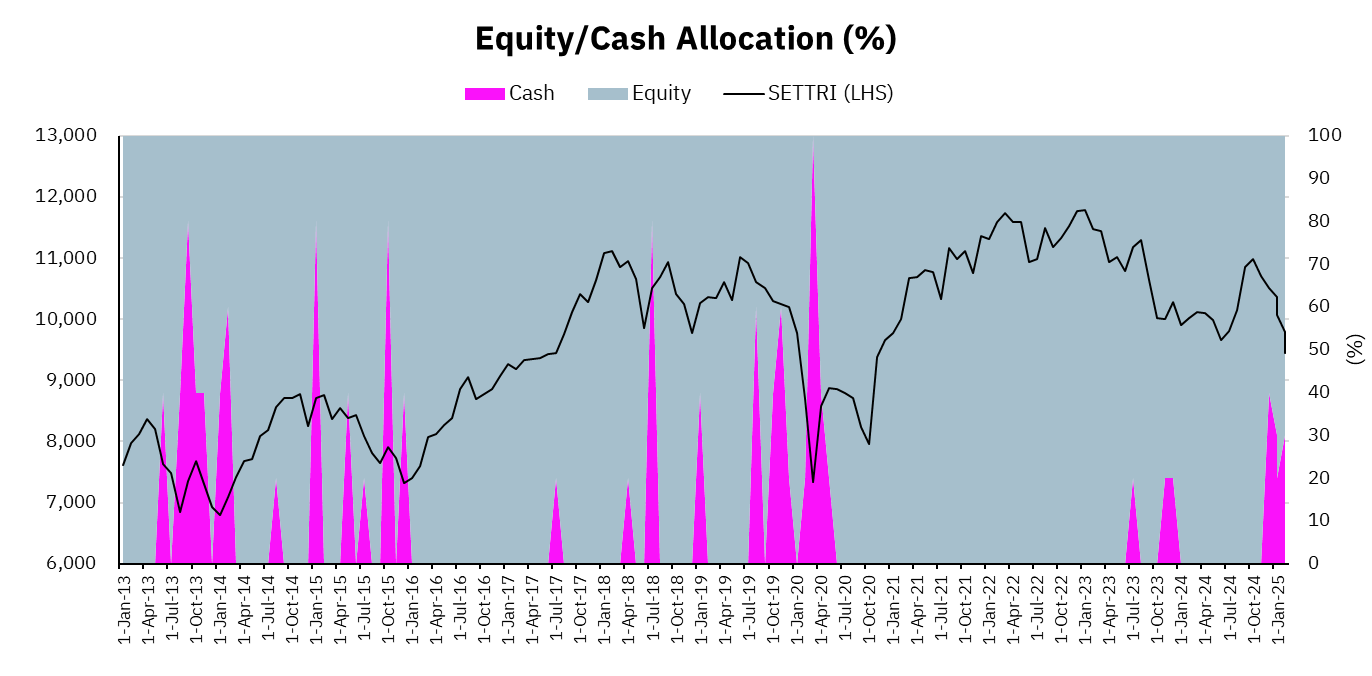

1. การมีเงินสดบางส่วนช่วยลดผลกระทบเมื่อหุ้นไทยปรับตัวลงหนัก

Definit SET Select ได้มีการถือเงินสดสัดส่วน ~30% ในช่วงครึ่งแรกของเดือนก.พ. 2025 และลดสัดส่วนเงินสดเหลือ ~10% ในช่วงครึ่งหลังของเดือนก.พ. 2025 โดยการถือเงินสดบางส่วนในพอร์ตเป็นผลมาจากภาพรวมตลาดหุ้นไทยปรับตัวลดลงอย่างต่อเนื่องในช่วงที่ผ่านมาจึงทำให้แนวโน้มราคาหุ้นส่วนใหญ่เป็นเชิงลบ (Negative momentum) รวมถึงหุ้นไทยส่วนใหญ่ถูกปรับลดประมาณการกำไรลงทำให้มีหุ้นผ่านเกณฑ์คัดเลือกมีจำนวนน้อย

สัดส่วนการลงทุนในหุ้นและเงินสดของ Definit SET Select ย้อนหลัง

Source: Definit as of 28/02/2025

หมายเหตุ:ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต ผลตอบแทนที่แสดงอาจไม่ตรงกับผลตอบแทนที่นักลงทุนได้รับจริงเนื่องจากผลของค่าธรรมเนียม ราคาซื้อขายหุ้นที่เกิดขึ้นจริง และปัจจัยอื่นๆ

2. หุ้นใน Definit SET Select ส่วนใหญ่ Outperform SETTRI

โดยหุ้นที่ Definit SET Select คัดเลือกมาและมีการปรับตัวเพิ่มขึ้นส่วนใหญ่เป็นหุ้นกลุ่มอาหาร อาทิ TFG CPF และ BTG ซึ่งได้อานิสงส์จากราคาถั่วเหลืองที่เป็นต้นทุนอาหารสัตว์เลี้ยงปรับตัวลดลงทำให้อัตรากำไรของธุรกิจอาหารดีขึ้น นอกจากนี้ ยังมีหุ้น MINT ที่ปรับตัวเพิ่มขึ้นจากยอดจองที่พักในไทยและยุโรปที่ดีขึ้น รวมถึงโรงแรมในไทยได้อานิสงส์จากการเป็นที่รู้จักจาก “ซีรีส์ The White Lotus ซีซั่น 3” ที่มาถ่ายทำโรงแรมในเครือถึง 4 แห่ง อาทิ 1) Four Seasons Resort Koh Samui, 2) Anantara Mai Khao Phuket Villas, 3) Anantara Lawana Koh Samui Resort และ 4) Anantara Bophut Koh Samui Resort ซึ่งอาจช่วยให้ค่าที่พักของโรงแรมปรับตัวสูงขึ้น ขณะเดียวกันมีหุ้นที่ปรับตัวลดลงหลัก ๆ คือ SFLEX และ INTUCH แต่โดยภาพรวมของพอร์ตยังสามารถบวกสวน SETTRI ได้ในเดือนกุมภาพันธ์

ที่มาของผลตอบแทนขั้นต้น (Attribution of gross return) ของ Definit SET Select ในเดือนกุมภาพันธ์ 2025

Source: Definit, Bloomberg as of 28/02/2025

หมายเหตุ:ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต ผลตอบแทนที่แสดงอาจไม่ตรงกับผลตอบแทนที่นักลงทุนได้รับจริงเนื่องจากผลของค่าธรรมเนียม ราคาซื้อขายหุ้นที่เกิดขึ้นจริง และปัจจัยอื่นๆ

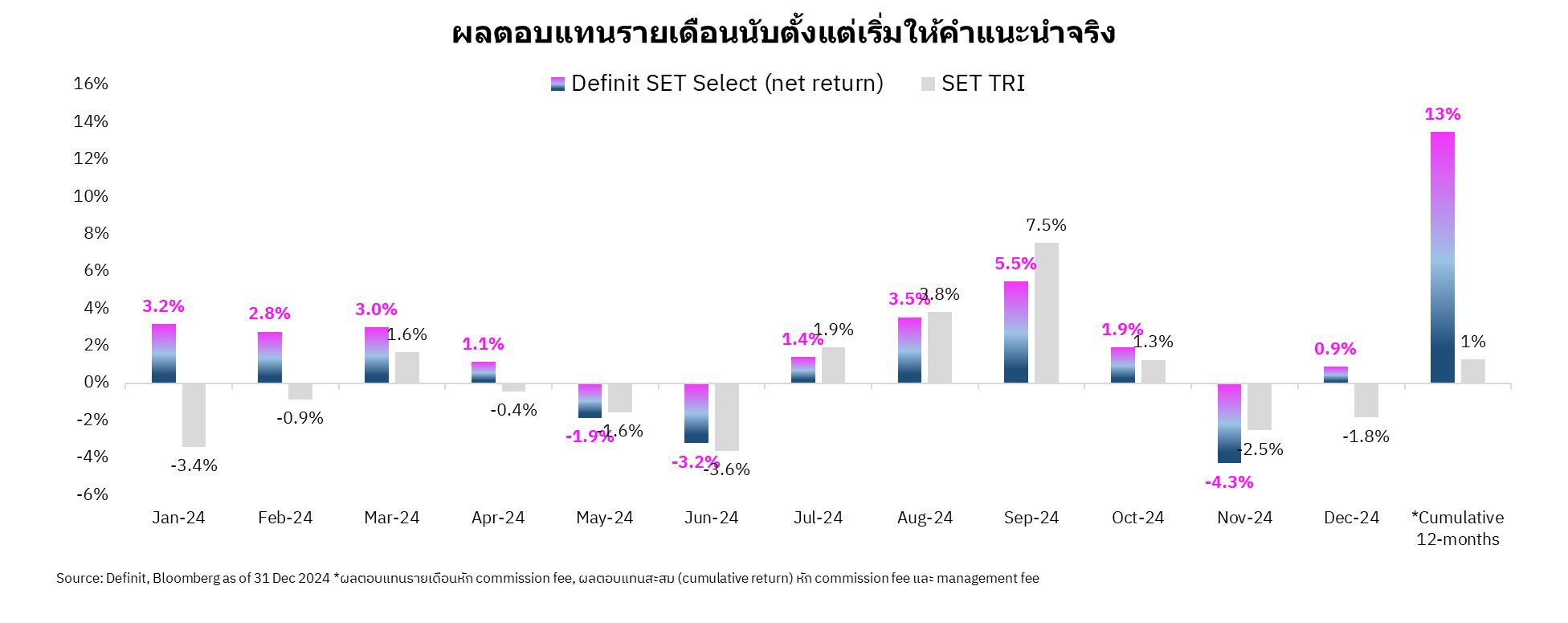

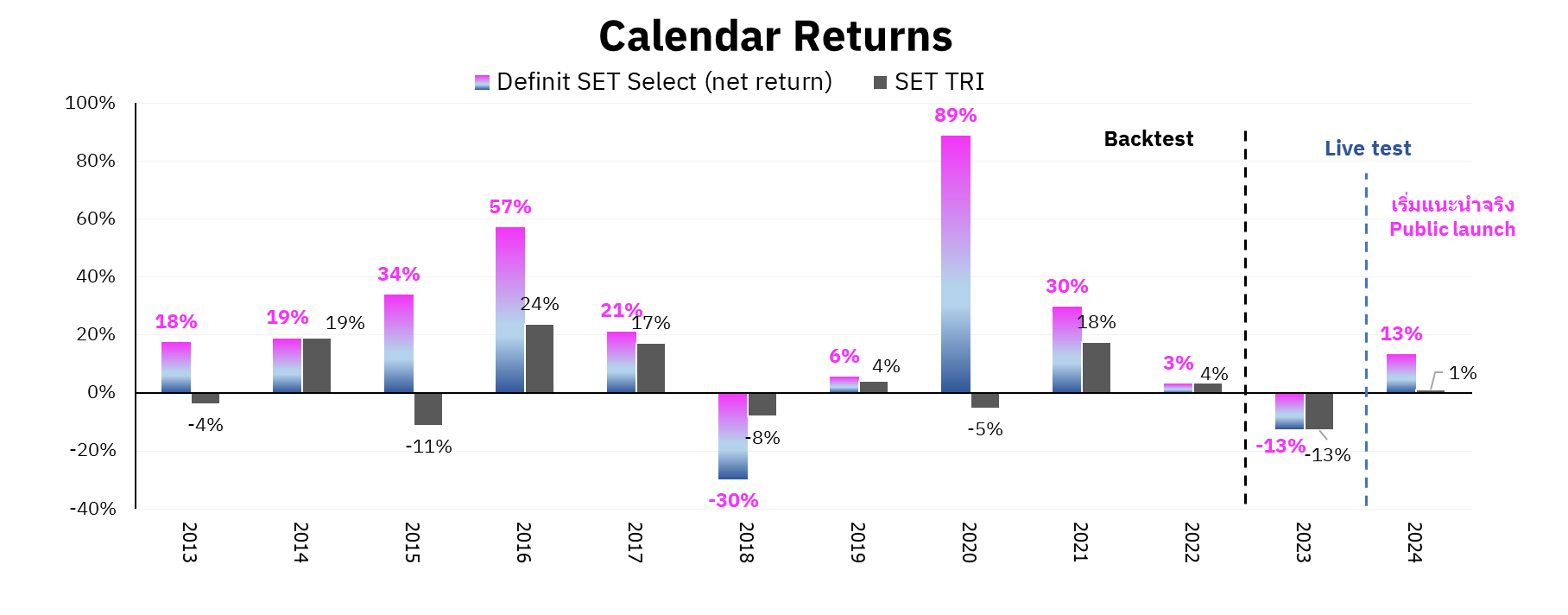

สำหรับปี 2024 ที่ผ่านมา Definit by Finnomena ได้เริ่มให้คำแนะนำหุ้นรายตัว “Definit SET Select หรือ DSS” ซึ่งทำผลตอบแทนย้อนหลังบวก 13% (หักทุกค่าธรรมเนียม) ชนะ SET TRI ที่บวกเพียง 1% ผลลัพธ์ดังกล่าวเป็นผลมาจากกระบวนการคัดเลือกหุ้นอย่างเข้มข้นที่ผสมผสานระหว่างปัจจัยพื้นฐานและปัจจัยทางเทคนิค พร้อมทั้งมีการปรับพอร์ตอัตโนมัติ* เพื่อให้เหมาะสมกับภาวะตลาดควบคู่ไปกับการบริหารความเสี่ยง

*Definit SET Select เป็นบริการที่เกิดจากความร่วมมือระหว่าง บริษัทหลักทรัพย์ที่ปรึกษาการลงทุน เดฟินิท จำกัด (เลขใบอนุญาต 0105565129248) ซึ่งเป็นบริษัทในเครือฟินโนมีนา (Finnomena) ดูแลด้านโมเดลและคำแนะนำพอร์ต กับบริษัทหลักทรัพย์ หยวนต้า (ประเทศไทย) จำกัด ดูแลด้านบัญชีหุ้นและการบริหารพอร์ต

กราฟผลตอบแทนสุทธิรายเดือนประจำปี 2024 1

Source: Definit, Bloomberg as of 31 Dec 2024

1 ผลการดำเนินงานในอดีตและผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผลตอบแทนที่แสดงอาจไม่ตรงกับผลตอบแทนที่นักลงทุนได้รับจริงเนื่องจากผลของค่าธรรมเนียม ราคาซื้อขายหุ้นที่เกิดขึ้นจริง และปัจจัยอื่นๆ |ผลตอบแทนรายเดือนหัก commission fee | ผลตอบแทนสะสม (cumulative return) หัก commission fee, management fee คิดบนสมมติฐานข้อมูลเฉลี่ยระหว่างเงินลงทุนต้นปีและปลายปี และ performance fee ที่ 15% โดยคิด high water mark ต่อเนื่องจากผลตอบแทนช่วง backtest | ผลตอบแทน SET คิดจากจากราคาปิดวันที่ 2 มกราคม 2024 ซึ่งเป็นวันแรกที่ DSS ให้คำแนะนำ หากนับตามจำนวนวันเต็มปีปฏิทิน 2024 ผลตอบแทน SET TRI +2%

กราฟผลตอบแทนรายปีสุทธินับแต่ Backtest, Live Test และเริ่มแนะนำจริง 2

Source: Definit, Bloomberg as of 31 Dec 2024

2 ผลการดำเนินงานในอดีตและผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผลตอบแทนที่แสดงอาจไม่ตรงกับผลตอบแทนที่นักลงทุนได้รับจริงเนื่องจากผลของค่าธรรมเนียม ราคาซื้อขายหุ้นที่เกิดขึ้นจริง และปัจจัยอื่นๆ | ผลตอบแทนหัก commission fee, management fee คิดบนสมมติฐานข้อมูลเฉลี่ยระหว่างเงินลงทุนต้นปีและปลายปี และ performance fee ที่ 15% โดยคิด high water mark ต่อเนื่องจากผลตอบแทนช่วง backtest | ผลตอบแทน SET คิดจากจากราคาปิดวันที่ 2 มกราคม 2024 ซึ่งเป็นวันแรกที่ DSS ให้คำแนะนำ หากนับตามจำนวนวันเต็มปีวันที่ตามปฏิทิน 2024 ผลตอบแทน SET TRI +2%

Definit SET Select พลิกกลยุทธ์ลงทุนหุ้นไทย ช่วยคัดเลือกหุ้นไทยเน้น ๆ ไม่เกิน 20 ตัว พิจารณา 3 ปัจจัย

Earnings หุ้นที่ถูกปรับประมาณการกำไรขึ้น

Valuation หุ้นที่มูลค่าถูกกว่าอุตสาหกรรม

Technical หุ้นที่มีโมเมนตัมเชิงบวกของราคาในระยะสั้น

หมายเหตุ: ผลตอบแทนในอดีตปี 2013-2022 เป็นการ Back test ไม่สามารถเป็นการันตีถึงผลตอบแทนในอนาคต | ผลตอบแทนในปี 2013-2023 คำนวนโดยใช้ราคาปิดวันที่ 1 | Live test เริ่มตั้งแต่ปี 2023 | ผลตอบแทนที่แสดงอาจไม่ตรงกับผลตอบแทนที่นักลงทุนได้รับจริงเนื่องจากผลของค่าธรรมเนียม ราคาซื้อขายหุ้นที่เกิดขึ้นจริง และปัจจัยอื่นๆ | ผลตอบแทนเดือนม.ค. – ก.ค. ปี 2024 คำนวนโดยราคาซื้อใช้ราคาปิดของวันที่ออกบทความ และราคาขายใช้ราคาเปิดของวันที่ออกบทความ ณ เดือนถัดไป เนื่องจากช่วงดังกล่าว Definit ให้คำแนะนำแบบ Subscription | ผลตอบแทนตั้งแต่เดือน ส.ค.-ก.ย. ปี 2024 คำนวนโดยราคาซื้อใช้ราคาปิดของวันที่ 2 ของเดือน และราคาขายใช้ราคาเปิดของวันที่ 2 ของเดือนถัดไป (หากตรงกับวันหยุดจะใช้วันทำการถัดไป) | ผลตอบแทนตั้งแต่เดือน ต.ค. 2024 จะคำนวนผลตอบแทนตามเดือนนั้นๆ โดยใช้ราคาปิดของสิ้นเดือนนั้น | ผลตอบแทนรวมเงินปันผล | ผลตอบแทนสุทธิ (net return) ของโมเดลพอร์ตหักค่า commission ที่ 0.25%+VAT โดยคิด turnover ที่ 80%, ค่าธรรมเนียมการจัดการ (management fee) คิด 0.75% ต่อปีโดยคิดบนสมมติฐานข้อมูลเฉลี่ยระหว่างเงินลงทุนต้นปีและปลายปี, ค่าธรรมเนียมตามกำไร (performance fee) คิด 15% ของผลตอบแทนที่สูงกว่า high water mark ซึ่งคิดเป็นรายปี | เดือน พ.ย. 2024 Definit Quant Portfolio ได้เปลี่ยนชื่อเป็น Definit SET Select

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | การลงทุนอาจมีการกระจุกตัวสูงทั้งในรายหุ้นและรายอุตสาหกรรม

ข้อมูลในเอกสารฉบับนี้รวบรวมมาจากแหล่งข้อมูลที่น่าเชื่อถือ อย่างไรก็ดี บริษัทหลักทรัพย์ที่ปรึกษาการลงทุน เดฟินิท จำกัด (บริษัท) ไม่สามารถยืนยันหรือรับรองความถูกต้องของข้อมูลเหล่านี้ได้ ไม่ว่ากรณีใดๆ บทวิเคราะห์ในเอกสารนี้จัดทำขึ้นโดยอ้างอิงหลักเกณฑ์ทางวิชาการเกี่ยวกับหลักการวิเคราะห์ และมิได้เป็นการชี้นำ หรือเสนอแนะให้ซื้อหรือขายหลักทรัพย์ใดๆ การตัดสินใจซื้อหรือขาย หลักทรัพย์ใดใดของผู้อ่าน ไม่ว่าจะเกิดจากการอ่านบทความในเอกสารนี้หรือไม่ก็ตาม ล้วนเป็นผลมาจากวิจารณญาณของผู้อ่าน โดยไม่มีส่วนเกี่ยวข้องหรือพันธะผูกพันใด ๆ กับ บริษัท

เมื่อวันจันทร์ที่ผ่านมา HSBC ได้ปรับลดคำแนะนำลงทุนในหุ้นสหรัฐฯ มาเป็นระดับ “Neutral” (คงน้ำหนักการลงทุน) จากความไม่แน่นอนด้านนโยบายภาษีของทรัมป์ และปรับเพิ่มคำแนะนำลงทุนในหุ้นยุโรป (ไม่รวมหุ้นสหราชอาณาจักร) จาก “Underweight” (ลดน้ำหนักการลงทุน) เป็น “Overweight” (เพิ่มน้ำหนักการลงทุน) หลังเยอรมนีผ่อนปรนกฎเกณฑ์ทางการคลัง

HSBC ระบุว่ามาตรการของรัฐบาลทรัมป์เกี่ยวกับนโยบายการค้าและนโยบายอื่น ๆ สร้างความไม่แน่นอนหลายด้าน ในขณะที่มาตรการกระตุ้นเศรษฐกิจของยุโรปที่มีมูลค่าสูงถึง 1.2 ล้านล้านดอลลาร์ รวมทั้งและการที่จีนก้าวขึ้นมาเป็นผู้นำในการแข่งขันด้านเทคโนโลยี อาจเป็นจุดเปลี่ยนที่ทำให้เงินทุนไหลออกจากสหรัฐฯ

ดัชนี S&P 500 ปรับตัวลดลงประมาณ 6.1% จากระดับสูงสุดเป็นประวัติการณ์เมื่อวันที่ 19 ก.พ. เนื่องจากความกังวลเกี่ยวกับสงครามการค้าจะกระทบกำไรของบริษัทและทำให้การเติบโตชะลอตัว

“สิ่งสำคัญที่ต้องเน้นย้ำคือเราไม่ได้มีมุมมองที่เป็นลบต่อหุ้นสหรัฐฯ แต่ในเชิงกลยุทธ์ เราเห็นโอกาสที่ดีกว่าในตลาดอื่น” อลาสแตร์ พินเดอร์ นักกลยุทธ์หุ้นโลกจาก HSBC กล่าว

ไมเคิล วิลสัน นักกลยุทธ์หุ้นจาก Morgan Stanley มองว่าดัชนี S&P 500 อาจลดลงอีก 5% มาอยู่ที่ 5,500 จุดภายในกลางปีนี้ ก่อนที่จะสิ้นสุดปีที่ประมาณ 6,500 จุด ซึ่งเป็นการเพิ่มขึ้น 12.7% จากราคาปิดล่าสุดของดัชนี Benchmark

กองทุนหุ้นจีน แนะนำโดย Finnomena Funds

- Mr.Messenger แนะนำเข้าลงทุน “ONE-EUROEQ” กองทุนหุ้นยุโรป บริหารจัดการโดย ELEVA Capital ซึ่งเป็นบริษัทที่มีความชำนาญในการลงทุนในหุ้นยุโรป

- มีกระบวนวิเคราะห์หุ้นลักษณะ Bottom up โดยลงทุนในบริษัทที่มีศักยภาพการเติบโตระยะยาวและมีความสามารถในการแข่งขัน

- เศรษฐกิจยุโรปกำลังฟื้นตัว พร้อมทั้งตลาดหุ้นยุโรปที่ Outperform ตลาดหุ้นสหรัฐฯในช่วงนี้ ขณะที่ Valuation ยังไม่แพงพร้อมทั้งยังถูกปรับประมาณการกำไรขึ้น

- ดูรายละเอียดกองทุนเพิ่มเติมได้ที่ https://www.finnomena.com/fund/ONE-EUROEQ/

📌 อ่านคำแนะนำ Mr.Messenger Call เพิ่มเติมได้ที่ https://www.finnomena.com/opportunity-hub/investment-call/mr-messenger/europe-mar-2025

คำเตือน: การลงทุนมีความเสี่ยง ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | กองทุนอาจลงทุนกระจุกตัวในอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FinnomenaPort”

การเปลี่ยนแปลงอันดับความน่าเชื่อถือของบริษัทต่าง ๆ ส่งผลกระทบอย่างมีนัยสำคัญต่อตลาดการลงทุน โดยเฉพาะ “ตลาดตราสารหนี้” เมื่อบริษัทยักษ์ใหญ่ที่เคยมีสถานะทางการเงินที่แข็งแกร่งถูกปรับลดอันดับเครดิตสูงสุดในรอบหลายปี คำถามที่ตามมาคือ นี่เป็นสัญญาณของ “ความเสี่ยง” ที่เพิ่มขึ้น หรือเป็น “โอกาส” ในการลงทุนหุ้นกู้กันแน่?

เพื่อตอบคำถามนี้กับนักลงทุน Definit by Finnomena จึงจัดงานสัมมนาพิเศษ “บริษัทยักษ์ใหญ่ถูกดาวน์เกรดสูงสุดในรอบหลายปี โอกาสหรือความเสี่ยง? ของการลงทุนหุ้นกู้” เมื่อวันเสาร์ที่ 1 มีนาคม 2568 ที่ผ่านมา โดยบทความนี้จะสรุปประเด็นสำคัญในงานสัมมนาที่นักลงทุนหุ้นกู้ควรทราบ เพื่อนำข้อมูลไปใช้ประกอบการตัดสินใจลงทุนหุ้นกู้ต่อไป

สถานการณ์ตลาดหุ้นกู้ไทย

ปี 2024 ที่ผ่านมา ตลาดหุ้นกู้ไทยเผชิญกับความท้าทายครั้งใหญ่ ด้วยมูลค่าหุ้นกู้ที่ผิดนัดชำระหนี้และเลื่อนกำหนดชำระรวมกันสูงถึงกว่า 40,000 ล้านบาท จากผู้ออกถึง 22 ราย โดยแบ่งเป็นหุ้นกู้ผิดนัดชำระหนี้ 3,172 ล้านบาท จาก 5 ราย และหุ้นกู้เลื่อนกำหนดชำระ 37,963 ล้านบาท จาก 17 ราย

ไม่เพียงเท่านั้น สถานการณ์การปรับลดอันดับเครดิตของบริษัทต่าง ๆ ก็อยู่ในระดับที่น่ากังวล โดยมีจำนวนบริษัทที่ถูกปรับลดอันดับเครดิตมากที่สุดในรอบ 6 ปี หรือตั้งแต่ปี 2018 รวมทั้งสิ้น 46 ราย และที่น่าตกใจคือไม่ใช่แค่บริษัทขนาดเล็กเท่านั้นที่ได้รับผลกระทบ แต่บริษัทขนาดใหญ่ก็ถูกปรับลดอันดับเครดิตมากขึ้นเช่นกัน โดยมีบริษัทที่ถูกปรับลดอันดับเครดิตถึง 26 ราย และมีบริษัทที่ได้รับการปรับเพิ่มอันดับเครดิตเพียง 8 รายเท่านั้น (ข้อมูลจาก ThaiBMA)

ท่ามกลางความผันผวนและความไม่แน่นอนเหล่านี้ Definit เข้าใจถึงความกังวลของนักลงทุน จึงได้พัฒนา “Bond Health Check” บริการตรวจสุขภาพหุ้นกู้ วิเคราะห์และคัดเลือกหุ้นกู้ที่มีประสิทธิภาพ เพื่อช่วยให้นักลงทุนสามารถประเมินความเสี่ยงและตัดสินใจลงทุนได้อย่างมั่นใจยิ่งขึ้นผ่านเครื่องมือต่าง ๆ ดังนี้

Bloomberg default probability

ความน่าจะเป็น % ที่บริษัทจะมีการผิดนัดชำระหนี้ (default) ภายในระยะเวลา 1 ปีข้างหน้า วิเคราะห์จากสถิติข้อมูลในอดีตกว่า 65,000 บริษัทจดทะเบียนใน 10 อุตสาหกรรมทั่วโลก ตั้งแต่ 1998-2018 โดยปัจจัยที่ใช้กำหนดค่า Default Probability ได้แก่

- Interest Coverage (อัตราส่วนความสามารถในการจ่ายดอกเบี้ย): เป็นตัวชี้วัดความสามารถของบริษัทในการชำระดอกเบี้ยจากหนี้สิน คำนวณโดยการนำกำไรก่อนดอกเบี้ยและภาษี (EBIT) หารด้วยค่าใช้จ่ายดอกเบี้ย ค่าที่สูงกว่าแสดงว่าบริษัทมีความสามารถในการชำระดอกเบี้ยได้ดีกว่า

- ROA (อัตราผลตอบแทนต่อสินทรัพย์): เป็นตัวชี้วัดความสามารถของบริษัทในการสร้างผลกำไรจากสินทรัพย์ทั้งหมด คำนวณโดยการนำกำไรสุทธิหารด้วยสินทรัพย์รวม ค่าที่สูงกว่าแสดงว่าบริษัทสามารถใช้สินทรัพย์ในการสร้างผลกำไรได้อย่างมีประสิทธิภาพ

- NPL (หนี้ที่ไม่ก่อให้เกิดรายได้): เป็นตัวชี้วัดคุณภาพหนี้ของบริษัท หมายถึงหนี้ที่บริษัทไม่สามารถชำระคืนได้ตามกำหนด ค่าที่สูงกว่าแสดงว่ามีความเสี่ยงด้านหนี้สูง

- Distance to Default (ระยะห่างจากภาวะผิดนัดชำระหนี้): เป็นตัวชี้วัดความน่าจะเป็นที่บริษัทจะผิดนัดชำระหนี้ คำนวณโดยพิจารณาจากปัจจัยต่าง ๆ เช่น มูลค่าสินทรัพย์ หนี้สิน และความผันผวนของราคาหุ้น ค่าที่สูงกว่าแสดงว่าบริษัทมีความเสี่ยงที่จะผิดนัดชำระหนี้ต่ำ

- Volatility (ความผันผวน): เป็นตัวชี้วัดความเปลี่ยนแปลงของราคาหรือผลตอบแทนของสินทรัพย์ในช่วงเวลาหนึ่ง ค่าที่สูงกว่าแสดงว่าสินทรัพย์มีความเสี่ยงสูง

คำแนะนำจาก Definit: ค่า Bloomberg default probability ควรต่ำกว่า 1.5% (ยิ่งต่ำ ยิ่งดี)

Altman Z-Score

แบบจำลองทำนายบริษัทล้มละลาย สร้างโดย deward Altman ศาสตราจารย์ด้านการเงินที่ NYU ในปี 1968 ใช้ข้อมูลทางบัญชีของบริษัทในสหรัฐฯ ตั้งแต่ปี 1970-1999

Altman Z-Score สามารถคาดการณ์การล้มละลายภายในระยะเวลา 2 ปีข้างหน้า ได้ถึง 80-90% โดยปัจจัยที่ใช้กำหนดค่า Z-Score มาจากอัตราส่วนทางการเงินที่สามารถสะท้อนผลประกอบการ โดยมีสูตรดังนี้

Z = 1.2A + 1.4B + 3.3C + 0.6D + 0.99E

A = Working capital / Total assets

B = Retained Earnings / Total assets

C = EBITDA / Total assets

D= Market Cap / Total liabilities

E = Revenue / Total assets

ความหมายของอัตราส่วนทางการเงินในสูตร Altman Z-Score

- Working Capital (เงินทุนหมุนเวียน) แสดงถึงสภาพคล่องของบริษัทและความสามารถในการชำระหนี้ระยะสั้น

- Rerained Earnings (กำไรสะสม) คือกำไรสุทธิที่บริษัทเก็บสะสมไว้หลังจากการจ่ายเงินปันผลแสดงถึงกำไรที่บริษัทนำกลับมาลงทุนในกิจการ

- EBITDA (กำไรก่อนหักดอกเบี้ย ภาษี ค่าเสื่อมราคา และค่าตัดจำหน่าย) เป็นตัวชี้วัดความสามารถในการทำกำไรของบริษัทก่อนผลกระทบจากค่าใช้จ่ายทางการเงิน ภาษี และค่าเสื่อมราคา ใช้ในการเปรียบเทียบความสามารถในการทำกำไรของบริษัทต่าง ๆ ในอุตสาหกรรมเดียวกัน

- Market Cap (มูลค่าตลาด) คือมูลค่ารวมของหุ้นที่บริษัทออกจำหน่ายทั้งหมด แสดงถึงขนาดของบริษัทในตลาดหลักทรัพย์

- Revenue (รายได้) คือจำนวนเงินทั้งหมดที่บริษัทได้รับจากการขายสินค้าหรือบริการ แสดงถึงยอดขายรวมของบริษัทในช่วงเวลาหนึ่ง

คำแนะนำจาก Definit: หุ้นกู้คุณภาพควรมี Altman Z-Score ไม่ต่ำกว่า 0.50 (ยิ่งสูง ยิ่งดี)

เนื่องจากค่า Altman Z-Score คำนวณจากข้อมูลในอดีตที่ปรากฏในงบการเงิน ซึ่งเป็นการมองภาพระยะยาว จึงจำเป็นต้องใช้ค่า Bloomberg default probability เพื่อวิเคราะห์ความเสี่ยงในระยะสั้นควบคู่กันไปด้วย โดยเฉพาะอย่างยิ่งหากราคาหุ้นมีความผันผวนผิดปกติค่า Bloomberg default probability จะสามารถบ่งชี้ความเสี่ยงที่อาจเกิดขึ้นได้อย่างทันท่วงที

Business Momentum

Definit สร้าง indicator ในการติดตามการเปลี่ยนแปลงของ default probability หากเพิ่มขึ้นมากกว่าที่ Definit กำหนดภายในช่วงระยะเวลาหนึ่ง ถือว่าบริษัทมีความเสี่ยงที่เพิ่มขึ้น

คำแนะนำจาก Definit: หุ้นกู้คุณภาพดีต้องไม่มีการเพิ่มขึ้นของ Default Probability อย่างรวดเร็วเกินไป

บริการ Bond on Demand

บริการแนะนำจัดพอร์ตตราสารหนี้ ที่ออกแบบมาเพื่อตอบโจทย์นักลงทุนที่ต้องการลงทุนในตราสารหนี้ได้อย่างยืดหยุ่น โดยไม่จำเป็นต้องรอการออกตราสารหนี้ออกใหม่ บริการนี้ช่วยให้นักลงทุนสามารถกำหนดผลตอบแทนและความเสี่ยงที่เหมาะสมกับเป้าหมายทางการเงินของคุณได้อย่างอิสระ ไม่ว่าคุณจะต้องการผลตอบแทนที่มั่นคง หรือต้องการผลตอบแทนที่สูงขึ้น บริการ Bond on Demand จะช่วยให้คุณสามารถปรับแต่งพอร์ตการลงทุนหุ้นกู้ให้สอดคล้องกับความต้องการของคุณได้อย่างลงตัว

กลยุทธ์จัดพอร์ตการลงทุนหุ้นกู้ของ Definit

- ล็อกผลตอบแทนระยะยาว: ลงทุนหุ้นกู้อายุยาวดอกเบี้ยสูง เพื่อล็อกผลตอบแทนในภาวะดอกเบี้ยขาลง

- กระจายความเสี่ยง: ลงทุนหุ้นกู้บริษัทหนึ่งไม่เกิน 10% อุตสาหกรรมหนึ่งไม่เกิน 25% ของพอร์ต

- ผ่านเกณฑ์ตรวจสุขภาพ: หุ้นกู้ทุกตัวผ่านเกณฑ์สุขภาพ และตรวจเช็กเป็นประจำทุกเดือน พร้อมคำแนะนำต่อเนื่อง

📌 สนใจรับคำแนะนำหุ้นกู้ พร้อมรับบริการ Bond Health Check และ Bond on Demand สามารถติดต่อที่ผู้แนะนำการลงทุนของท่านได้แล้ววันนี้ หรือ สามารถกรอกแบบฟอร์มรับข้อมูลเพิ่มเติมเพื่อให้เจ้าหน้าที่ติดต่อกลับได้ที่ https://www.finnomena.com/bond/

คำเตือน: ผู้ลงทุนโปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | การลงทุนในหุ้นกู้ไม่ใช่การฝากเงิน | การจัดอันดับความน่าเชื่อถือของหุ้นกู้เป็นเพียงข้อมูลประกอบการตัดสินใจลงทุนเท่านั้น มิใช่สิ่งชี้นำการซื้อขายตราสารหนี้ที่เสนอขาย และไม่ได้เป็นการรับประกันความสามารถในการชำระหนี้ของผู้ออกหุ้นกู้

ติดต่อสอบถามข้อมูลได้ที่ บลป.เดฟินิท 02-109-9933

เมื่อคืนวันที่ 10 มีนาคม 2025 ตลาดหุ้นสหรัฐฯ (S&P500) และ ดัชนี NASDAQ 100 ปรับตัวลงแรงกว่า -2.7% และ -3.81% ตามลำดับ ส่งผลให้ตลาดหุ้นเอเชียปรับตัวลงยกแผง นำโดยตลาดหุ้นญี่ปุ่น (TOPIX) -1.6% ตลาดหุ้นเกาหลีใต้ (KOSPI) -1.17% ดัชนี HSCEI หรือ หุ้นจีน H-Shares -0.76% ตลาดหุ้นไทย (SET Index) -0.6% และตลาดหุ้นเวียดนาม (VN Index) -0.45%

การปรับตัวลงครั้งนี้ได้รับแรงกดดันจากหุ้นกลุ่มเทคโนโลยี นำโดยหุ้น Tesla -15.43, Nvidia -5.07%, Apple -4.85%, Google -4.6%, Meta -4.42% และ Microsoft -3.34% โดยเกิดขึ้นเนื่องจากความกังวลเศรษฐกิจสหรัฐฯ กำลังเข้าสู่ภาวะเศรษฐกิจถดถอย หลังจากที่โดนัลด์ ทรัมป์ เข้ารับตำแหน่งประธานาธิบดีสหรัฐฯ โดยได้ประกาศเดินหน้าขึ้นภาษีนำเข้า 25% สำหรับเม็กซิโกและแคนาดา ซึ่งมีผลบังคับใช้ในวันที่ 4 มีนาคม 2025 โดยทรัมป์ให้เหตุผลว่าทั้งสองประเทศยังไม่สามารถควบคุมการลักลอบขนยาเสพติดข้ามพรมแดนได้เพียงพอ นอกจากนี้ เขายังส่งสัญญาณว่าอาจเพิ่มภาษีนำเข้าจากจีนอีก 10% และขู่ว่าจะเก็บภาษีนำเข้าจากยุโรป 25% ซึ่งยังต้องติดตามรายละเอียดเพิ่มเติมเกี่ยวกับมาตรการดังกล่าว อย่างไรก็ตามทรัมป์ได้มีคำสั่งยกเว้นผู้ผลิตรถยนต์จากการขึ้นภาษี 25% ในแคนาดาและเม็กซิโกเป็นเวลา 1 เดือน

Finnomena Funds มองว่าเศรษฐกิจสหรัฐฯจะยังคงเผชิญกับความผันผวน เนื่องจากสงครามการค้าและนโยบายที่ยังไม่แน่นอนของโดนัลด์ ทรัมป์ นอกจากนี้จากตัวเลขเศรษฐกิจที่ประกาศออกมาอ่อนแอกว่าที่คาด ทั้งนี้เงินเฟ้อยังมีแนวโน้มปรับตัวลงในอีก 4-5 เดือนข้างหน้า จึงทำให้ธนาคารกลางสหรัฐฯ มีโอกาสปรับลดอัตราดอกเบี้ยนโยบายในปี 2025 อีก 2 รอบ ในส่วนของผลประกอบการของบริษัทจดทะเบียนแม้ประกาศออกมาดีกว่าคาด แต่นักวิเคราะห์ได้ปรับประมาณการกำไรลดลงต่อเนื่อง ถึงแม้ราคาปรับตัวย่อลงมา แต่ Valuation ของตลาดหุ้นยังตึงตัว

เราแนะนำ Selective หุ้นเล็ก คุณภาพ และ Laggard ในกองทุน ASP-USSMALL-A และแนะนำ “ซื้อ” กองทุน MEGA10-A ตามมุมมองของ Fundtalk Call

ด้านตลาดหุ้นเอเชีย Finnomena Funds มองว่าตลาดมีโอกาสฟื้นตัว โดยการปรับตัวลงของตลาดจึงเป็นจังหวะในการเข้าทยอยสะสมการลงทุนในหุ้นเอเชียอย่าง UOBSA ที่ใช้ AI ร่วมกับผู้จัดการกองทุนในการคัดเลือกหุ้น สร้างผลตอบแทนระยะยาวโดดเด่นกว่ากองเอเชียอื่น ๆ

สำหรับนักลงทุนที่ต้องการ hedge ความเสี่ยงพอร์ตจากความไม่แน่นอนด้านนโยบายภาษีของสหรัฐฯ แนะนำลงทุนในกองทุนตราสารหนี้สกุลเงินดอลลาร์ตามคำแนะนำของ Mr.Messenger Call อย่างกองทุน AGBFIX-A และกองทุน SCBFST ซึ่งได้อานิสงส์จากค่าเงินดอลลาร์ที่มีโอกาสแข็งค่าในระยะสั้น รวมถึงยังรับโอกาสจาก Bond Yield สหรัฐฯ ตัวสั้นที่อยู่ในระดับสูง

จัดทำโดยบลป. เดฟินิทสำหรับบลน. ฟินโนมีนา (Finnomena Funds)

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

ตลาดหุ้นยุโรปกำลังเขย่าโลกการลงทุนด้วยแรงบวกแข็งแกร่งที่สุดในรอบทศวรรษ

ยังไม่จบไตรมาสแรกของปี 2025 ดัชนีหุ้นเยอรมัน สเปน อิตาลี และฝรั่งเศส ต่างพุ่งทะยานไปแล้วกว่า 15-25% เมื่อรวมกับการแข็งค่าของเงินยูโรเทียบกับดอลลาร์อีก 3.2% ตั้งแต่ต้นปี ยิ่งทำให้การลงทุนในทวีปนี้น่าสนใจขึ้นไปอีก

เกิดอะไรขึ้นกับหุ้นยุโรปและควรลงทุนอย่างไร เป็นเรื่องที่ผมอยากชวนให้นักลงทุนไทยรู้เท่าทันตลาด

เหตุผลที่ทำให้ยุโรปต้องปรับตัวครั้งใหญ่ คือการกลับมาของ Trump

จุดเปลี่ยนสำคัญเกิดขึ้นในงาน Munich Security Conference เมื่อรองประธานาธิบดี JD Vance วิจารณ์ยุโรปอย่างรุนแรงเรื่องการไม่ร่วมมือกับพรรคฝ่ายขวา สร้างความไม่แน่นอนและไม่มั่นใจในความสัมพันธ์ระหว่างสหรัฐและยุโรป

ว่าที่นายกรัฐมนตรีเยอรมัน Friedrich Merz ใช้โอกาสนี้ปรับเปลี่ยนนโยบายครั้งสำคัญ ด้วยการเสนอแผนการคลังขนาดใหญ่ประกอบด้วย การลงทุนโครงสร้างพื้นฐานมูลค่ากว่า 5 แสนล้านยูโรใน 10 ปี การเพิ่มเพดานขาดดุลเชิงโครงสร้างต่อปีเป็น 0.35% ต่อ GDP และยกเว้นข้อจำกัดสำหรับการใช้จ่ายด้านกลาโหม

ผลลัพธ์ที่คาดว่าจะเกิดขึ้นคือ GDP เยอรมันจากที่ไม่เติบโต มีโอกาสจะขยายตัว 1.5-2.0% ต่อปีใน 10 ปีข้างหน้า

ด้วยขนาดเศรษฐกิจเยอรมนีที่คิดเป็นกว่า 25% ของยุโรป ผลบวกจะกระจายไปทั่วทั้งทวีปและอาจเป็นแม่แบบการเปลี่ยนแปลงของเศรษฐกิจยุโรปอื่น ๆ ในอนาคต

นอกจากนโยบายเศรษฐกิจ ตลาดการเงินก็กลับทิศมาสนับสนุนในเวลาเดียวกัน

ปรากฏการณ์ที่น่าสนใจคือการฟื้นตัวของเงินยูโร (EUR) จากที่มีแนวโน้มอ่อนค่า ตอนนี้กำลังแข็งค่าขึ้นอย่างมีนัยสำคัญ

แรงบวกสำคัญมาจากส่วนต่างของบอนด์ยีลด์ระหว่างยุโรปกับสหรัฐที่แคบลงอย่างรวดเร็ว

ต้นปีที่ผ่านมา บอนด์ยีลด์สหรัฐอายุ 10 ปี อยู่ที่ระดับ 4.6% ขณะที่บอนด์ยีลด์เยอรมันต่ำเพียง 2.3% ทำให้เงินลงทุนส่วนใหญ่เลือกที่จะอยู่ฝั่งสหรัฐ

แต่ความแตกต่างนี้ลดลงอย่างรวดเร็ว เมื่อเศรษฐกิจสหรัฐมีแนวโน้มผันผวนจากนโยบายลดค่าใช้จ่ายภาครัฐ สวนทางกับยุโรปที่ตั้งเป้ากระตุ้นทางการคลังเพิ่ม

ล่าสุดบอนด์ยีลด์เยอรมันและสหรัฐอายุ 10 ปี ขยับไปที่ 2.8% และ 4.3% ทำให้ส่วนต่างของยีลด์แคบที่สุดนับตั้งแต่กลางปี 2023 และมีแนวโน้มแคบลงไปอีก

ไม่เพียงแค่นั้น ตลาดหุ้นสหรัฐก็กำลังเผชิญกับแรงขายทำกำไรในหุ้น Tech ที่มูลค่าแพง เมื่อตลาดมีหุ้นจีนที่สร้าง AI มาแข่งขัน และตลาดหุ้นยุโรปที่มีแรงบวกจากนโยบายเศรษฐกิจ ก็ยิ่งทำให้แรงขายเกิดขึ้นเร็ว เงินดอลลาร์อ่อนค่า หนุน EUR แข็ง สนับสนุนเงินทุนให้เคลื่อนตัวมาที่ยุโรปมากขึ้นไปอีก

ตลาดหุ้นยุโรปจะไปต่อได้อีกแค่ไหน ผมมองว่าอยู่ที่ Valuation และทิศทางการเติบโตของรายได้ในอนาคต

การปรับตัวขึ้นในช่วงต้นปีที่ผ่านมา ส่วนหนึ่งมาจากตลาดหุ้นยุโรป STOXX 600 มี NTM P/E เริ่มต้นปีที่ 14 เท่า ถูกกว่าค่าเฉลี่ย 5 อดีต (15.5เท่า) และหุ้นสหรัฐ (S&P 500 21เท่า) จึงมีการปรับสมดุลที่สะท้อนมูลค่าใหม่อย่างรวดเร็ว

ในอนาคตหุ้นยุโรปจะมีโอกาสปรับสมดุลต่อเนื่องถ้านักลงทุนทยอยลดสัดส่วนการลงถทนหุ้นสหรัฐที่มี Valuation สูง และหันไปลงทุนนอกสหรัฐฯ หรือหุ้นในยุโรปเริ่มกลับมามีรายได้เติบโตจากการกระตุ้นเศรษฐกิจที่กำลังจะเกิดขึ้น

ถ้าสนใจลงทุนในยุโรป ผมแนะนำธีมลงทุนและหุ้นยุโรปที่น่าจับตา 3 ธีม

- Euro High Dividend – หุ้นปันผลสูง คาดว่าจะได้รับแรงหนุนมากที่สุด เมื่อดอกเบี้ยสหรัฐเป็นขาลง พร้อมกับ EUR แข็งค่า หนุนเงินทุนไหลเข้า การลงทุนธีมนี้ประกอบด้วย หุ้นสาธารณูปโภคและการเงิน มีปันผลสูงกว่า 5% ต่อปี

- Euro Defenses – เทคโนโลยีป้องกันประเทศในทวีปยุโรปที่คาดว่าจะได้รับคำสั่งซื้อและลงทุนมหาศาล เช่น Rheinmetall (RHM GR) บริษัทเยอรมัน ผู้ผลิตยานพาหนะทางทหาร Thales Group (HO FP) บริษัทฝรั่งเศสที่มีความเชี่ยวชาญในระบบอิเล็กทรอนิกส์สำหรับการป้องกันการบินอวกาศ Leonardo (LDO IM) บริษัทอิตาลี ดำเนินธุรกิจในด้านการป้องกันประเทศและผลิตเฮลิคอปเตอร์ทางทหาร หรือ SHLD (Global X Defense Tech) ETF ที่ลงทุนในหุ้นของบริษัทในธุรกิจป้องกันประเทศ มีสัดส่วนการลงทุนในยุโรปกว่า 40%

- GRANOLAS – Goldman Sachs รวมหุ้นใหญ่พื้นฐานดีในยุโรป เช่น GlaxoSmithKline (GSK LN) บริษัทเวชภัณฑ์และชีวเวชภัณฑ์ชั้นนำของโลก Roche (ROG SW) บริษัทเทคโนโลยีชีวภาพจากสวิตเซอร์แลนด์ ASML (ASML01) ผู้นำด้านการผลิตเครื่องจักรสำหรับการผลิต Semiconductor Novo Nordisk (NOVOB80) ผู้ผลิตยารักษาโรคเบาหวานจากเดนมาร์ก L’Oreal (LOREAL80) บริษัทเครื่องสำอางและผลิตภัณฑ์ดูแลผิวชั้นนำจากฝรั่งเศส LVMH (LVMH01) กลุ่มธุรกิจสินค้าแบรนด์หรู AstraZeneca (AZN LN) บริษัทเวชภัณฑ์ที่มีความเชี่ยวชาญด้านการรักษาโรคมะเร็งและโรคทางเดินหายใจ และ Sanofi (SANOFI80) บริษัทยาและวัคซีนจากฝรั่งเศสที่เชี่ยวชาญด้านโรคเรื้อรังและภูมิคุ้มกัน

สำหรับปี 2025 แม้ความเสี่ยงสงครามรัสเซียยูเครน สงครามการค้า และความไม่แน่นอนของนโยบายเศรษฐกิจทั่วโลกจะยังคงอยู่ แต่ถ้าการปฏิรูปเกิดขึ้นจริง หุ้นยุโรปจะเป็นทางเลือกที่น่าสนใจสำหรับนักลงทุนที่ต้องการกระจายความเสี่ยงออกจากตลาดหุ้นสหรัฐฯ แน่นอนครับ

ดร.จิติพล พฤกษาเมธานันท์

![สรุปกองทุนแนะนำ: ทรัมป์ป่วนโลก โยกหาโอกาสที่ไหนดี !? [อัปเดต 11 มี.ค. 2025]](https://scontent.finnomena.com/sites/1/2025/03/59e6c3a2-cover.jpg)

Finnomena Funds มองตลาดปรับฐานแรง เป็นจังหวะซื้อมากกว่าหลบเลี่ยง แนะนำเข้าเก็บทะยอยสะสมในช่วงที่ย่อตัวลงมา โดยเชื่อว่าสหรัฐฯ ไม่ได้กำลังเข้าสู่ Recession ในขณะที่หุ้นใหญ่รับรู้ข่าวร้ายไปมากแล้ว

ดูคำแนะนำทั้งหมดได้ที่ 👉 Opportunity Hub แหล่งรวมโอกาสการลงทุนจาก Finnomena

สัปดาห์ที่ผ่านมา ตลาดหุ้นสหรัฐอเมริกายังคงโดนกดดันต่อเนื่อง ดัชนี S&P500 ปรับตัวต่ำสุดในรอบเกือบ 6 เดือน ซึ่งแรงกดดันที่ว่าเป็นเพราะความกังวลเรื่องเศรษฐกิจจะเกิด Recession จากการให้สัมภาษณ์ของ Donald Trump ที่บอกว่าเรากำลังอยู่ในช่วงเปลี่ยนผ่าน ซึ่งสร้างความคลุมเครือให้แก่นักลงทุน

อย่างไรก็ดี เรายังคงกลับมามีมุมมองเชิงบวกต่อการลงทุน โดยมองว่าเป็นโอกาสกลับเข้าซื้อในช่วงที่ตลาดปรับฐาน จึงแนะนำเก็บหุ้นอเมริกาขนาดใหญ่ พร้อมกระจายความเสี่ยงยังไปตลาดอื่น ๆ เช่น ยุโรป เอเชีย และตราสารหนี้โลก ซึ่งยังคงมีอัพไซด์เปิดกว้าง

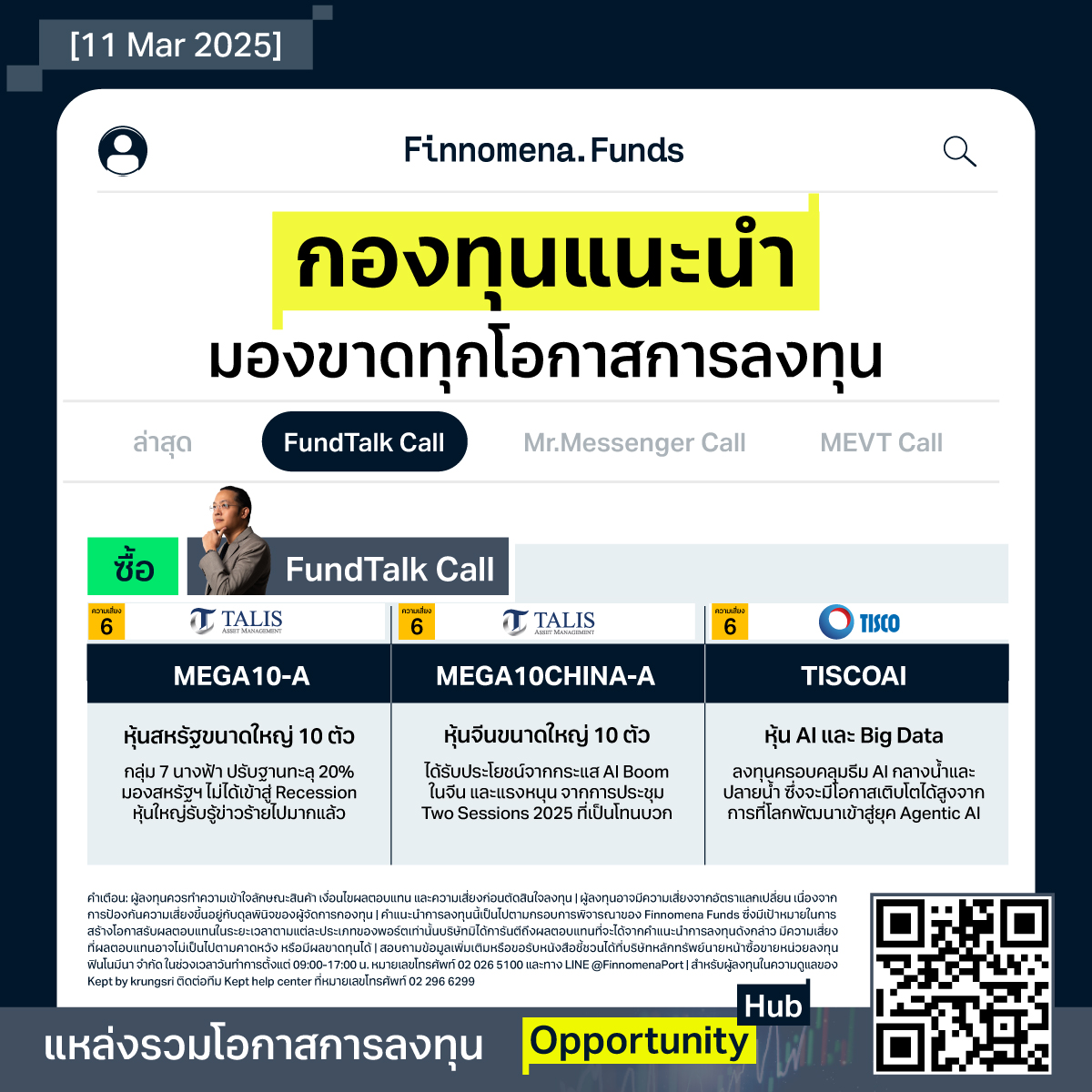

FundTalk Call “มองสหรัฐฯ ไม่ได้เข้าสู่ Recession หุ้นใหญ่รับรู้ข่าวร้ายไปมากแล้ว”

คำแนะนำการลงทุนในรูปแบบ The Contrarian Investor เน้นกลยุทธ์การลงทุนหาสินทรัพย์ที่ถูกทิ้ง จนราคาปรับตัวลงลึกมากจนเกินไป แต่ศักยภาพการเติบโตยังดี ประกอบกับมีลมหนุนที่ทำให้เริ่มเห็นสัญญาณการกลับตัวขึ้นได้ ทำให้มีโอกาสได้เข้าลงทุนในสินทรัพย์ที่ดี ราคาถูก ตอนที่คนไม่เหลียวแล

1.) MEGA10-A (ความเสี่ยงระดับ 6)

กองทุนหุ้นสหรัฐฯ ขนาดใหญ่ 10 ตัว มองเป็นจังหวะเข้าลงทุนหลังกลุ่ม 7 นางฟ้า ปรับฐานทะลุ 20% โดยเชื่อว่าเศรษฐกิจสหรัฐฯ ไม่ได้กำลังเข้าสู่ Recession ในขณะที่หุ้นขนาดใหญ่รับรู้ข่าวร้ายไปมากแล้ว

2.) MEGA10CHINA-A (ความเสี่ยงระดับ 6)

กองทุนหุ้นจีนขนาดใหญ่ 10 ตัว ได้รับประโยชน์จากกระแส AI Boom ในประเทศจีน และมีแรงหนุนจากการประชุม Two Sessions 2025 ที่ออกมาเป็นโทนบวก ทางการจีนประกาศเป้าหมายที่ท้าทายในการยกระดับการเติบโตทางเศรษฐกิจ

3.) TISCOAI (ความเสี่ยงระดับ 6)

กองทุนหุ้น AI และ Big Data โดยลงทุนครอบคลุมธีม AI กลางน้ำและปลายน้ำ ซึ่งจะมีโอกาสเติบโตสูงในอนาคต จากการที่โลกพัฒนาเข้าสู่ยุค Agentic AI และยังเป็นกองทุนหุ้นเทคโนโลยีที่ไม่ได้กระจุกตัวอยู่กับหุ้นบิ๊กเทค Magnificent-7

Mr.Messenger Call “ทรัมป์ป่วนโลกแบบนี้ ต้องกระจายเงิน กระจายการลงทุน”

คำแนะนำการลงทุนในรูปแบบ Trend Follower Investor มุ่งสร้างโอกาสทำกำไรในระยะสั้น-กลาง เน้นใช้ปัจจัยทางเทคนิคจับจังหวะตลาด ศึกษาพฤติกรรมของราคาสินทรัพย์ในอดีต โดยใช้หลักสถิติคาดการณ์พฤติกรรมการเคลื่อนไหวของราคาสินทรัพย์ในอนาคต และหาจังหวะการลงทุนที่เหมาะสม

1.) ONE-EUROEQ (ความเสี่ยงระดับ 6)

กองทุนหุ้นยุโรป ซึ่งราคาหุ้นมีโมเมนตัมเชิงบวก พร้อมบริษัทจดทะเบียนถูกปรับประมาณการกำไรขึ้น จึงถือเป็นแหล่งหลบภัยชั้นดีในยามที่ Trump ป่วนโลก และเศรษฐกิจสหรัฐฯ ยังดูอ่อนแอ

2.) DAOL-KOREAEQ (ความเสี่ยงระดับ 6)

กองทุนหุ้นเกาหลีใต้ เริ่มมีทิศทางการฟื้นตัวที่ดีขึ้น ประกอบกับราคาหุ้นยังถูก อัพไซด์สูง พร้อมกับมีโอกาสเติบโต เนื่องจากหุ้นผู้นำในดัชนี KOSPI ล้วนเป็นผู้ผลิตชิปหน่วยความจำชั้นนำของโลก ซึ่งจะเป็นกลุ่มที่ได้รับประโยชน์จากกระแส AI รายถัดไป

2.) ABGFIX-A และ SCBFST (ความเสี่ยงระดับ 4)

กองทุนตราสารหนี้ระยะสั้นสกุลเงินดอลลาร์ คาดว่าจะได้รับประโยชน์จากมุมมองค่าเงินบาทที่มีแนวโน้มอ่อนค่าต่อจากนี้ นอกจากนี้ ยังเป็นทางเลือกการกระจายความเสี่ยงที่น่าสนใจจาก Bond Yield ที่อยู่ในระดับสูง

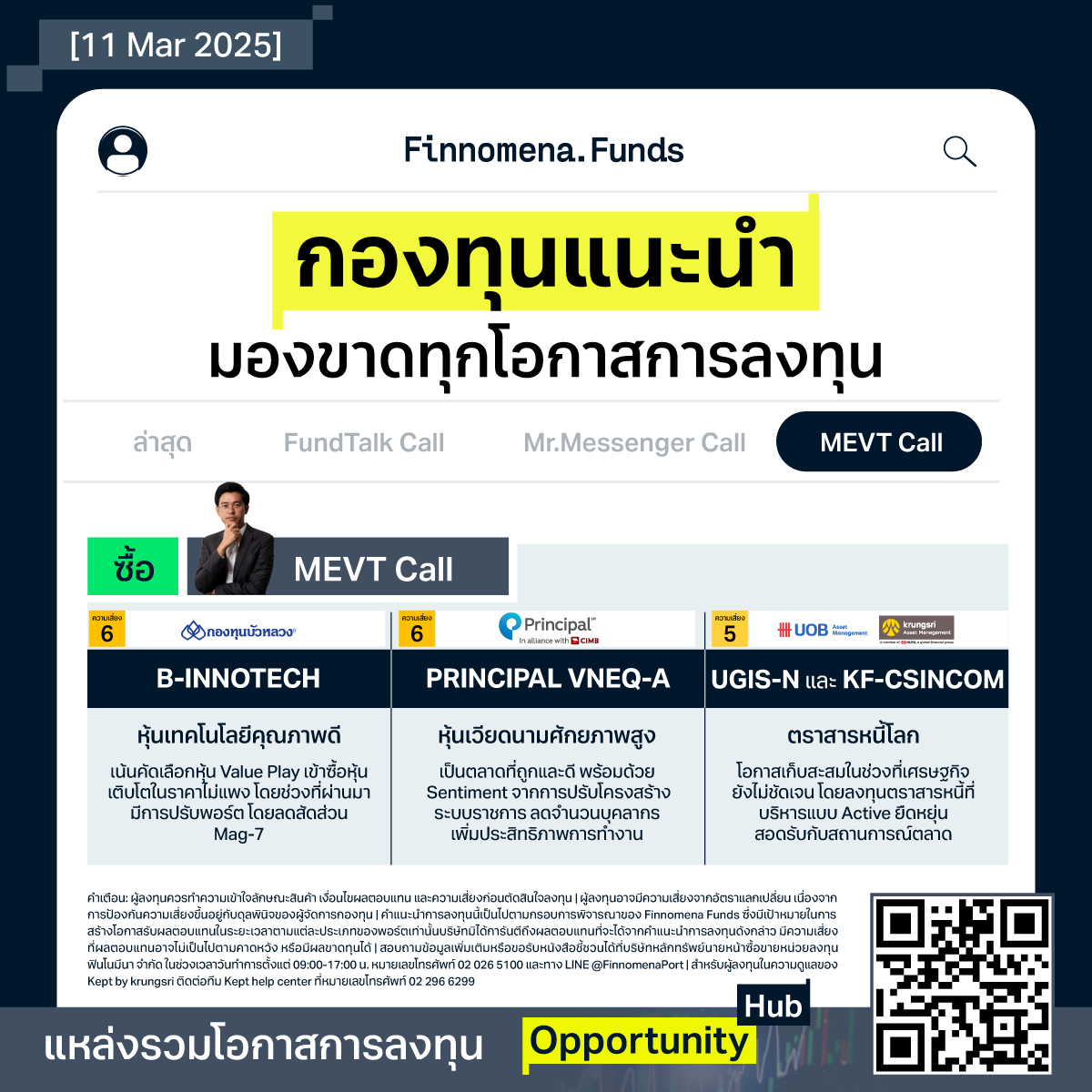

MEVT Call “เก็บสะสมสินทรัพย์คุณภาพสูง สร้างโอกาสทำผลตอบแทนในระยะยาว”

คำแนะนำการลงทุนในรูปแบบ The Long-Term Growth เพื่อสร้างโอกาสทำผลตอบแทนได้ดีในระยะกลาง-ยาว โดยพิจารณาปัจจัยรอบด้านตาม MEVT Framework ได้แก่ Macro ปัจจัยเชิงมหภาค, Earnings วิเคราะห์การเติบโตของกำไร, Valuation การวิเคราะห์มูลค่าของสินทรัพย์ที่ลงทุน และ Technical

1.) B-INNOTECH (ความเสี่ยงระดับ 6)

กองทุนหุ้นเทคโนโลยีคุณภาพดี เน้นคัดเลือกหุ้น Value Play โดยเข้าซื้อหุ้นเติบโตในราคาไม่แพง ทั้งนี้ ช่วงที่ผ่านมากองทุนหลักได้มีการปรับพอร์ต ลดสัดส่วน Magnificent-7 และเข้าลงทุนในหุ้นเทคโนโลยีจีนที่ได้รับประโยชน์จากการเปลี่ยนแปลงอุตสาหกรรม AI

2.) PRINCIPAL VNEQ-A (ความเสี่ยงระดับ 6)

กองทุนหุ้นเวียดนามศักยภาพสูง เป็นตลาดที่ถูกและดี พร้อมด้วย Sentiment จากการปรับโครงสร้างระบบราชการ ลดจำนวนบุคลากร เพิ่มประสิทธิภาพการทำงาน นอกจากนี้ เวียดนามยังมีปัจจัยหนุนในการเตรียมเข้าสู่ EM Market ของดัชนี FTSE ในปีนี้

3.) UGIS-N และ KF-CSINCOM (ความเสี่ยงระดับ 5)

กองทุนตราสารหนี้โลก ถือโอกาสเก็บสะสมในช่วงที่เศรษฐกิจยังไม่ชัดเจน และ Bond Yield อยู่ในระดับสูง โดยเป็นกองทุนที่มีนโยบายการคัดเลือกตราสารหนี้แบบ Active ยืดหยุ่น สอดรับกับสถานการณ์ตลาด

ดูคำแนะนำทั้งหมดได้ที่ 👉 Opportunity Hub แหล่งรวมโอกาสการลงทุนจาก Finnomena

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | กองทุนรวมนี้ลงทุนกระจุกตัวในผู้ออกตราสารหรือประเทศใดประเทศหนึ่ง จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของ พอร์ตการลงทุนโดยรวมของตนเองด้วย | คำแนะนำการลงทุนนี้เป็นไปตามกรอบการพิจารณาของ Finnomena Funds ซึ่งมีเป้าหมายในการสร้างโอกาสรับผลตอบแทนในระยะเวลาตามแต่ละประเภทของพอร์ตเท่านั้น บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE @FinnomenaPort | สำหรับผู้ลงทุนในความดูแลของ Kept by krungsri ติดต่อทีม Kept help center ที่หมายเลขโทรศัพท์ 02 296 6299

เคยได้ยินไหมว่า “ผลประกอบการคือเจ้ามือตัวจริงของตลาดหุ้น” ความหมายของคำนี้ต้องการจะสื่อว่าแม้ในระยะสั้นราคาหุ้นอาจถูกขับเคลื่อนด้วยปัจจัยต่าง ๆ มากมาย เช่น Sentiment ของตลาด, กระแสข่าว หรือแรงเก็งกำไรจากนักลงทุน แต่ท้ายที่สุดแล้วกำไร-ขาดทุนของบริษัท จะเป็นสิ่งที่กำหนดทิศทางของราคาหุ้นอยู่ดี

การเฝ้าหาหุ้นที่ถูกปรับประมาณการกำไรเพิ่มขึ้นจากนักวิเคราะห์ จึงเป็นหนึ่งในกลยุทธ์การลงทุนที่เรียบง่าย เต็มไปด้วยประสิทธิภาพ และเหมาะกับการขุดหาหุ้นรายตัวที่ยังมีโอกาสในตลาดที่ยังไม่ฟื้นตัวเต็มที่ เช่น ตลาดหุ้นไทย เป็นต้น

สนใจรับบริการ Stock Health Check ตรวจสุขภาพการลงทุนในหุ้นของคุณ

สิทธิพิเศษสำหรับนักลงทุนที่ต้องการคำแนะนำจากผู้แนะนำการลงทุนส่วนตัว คลิกเลย

หุ้นไทยลงต่อ หุ้นใหญ่ถูกคอร์เนอร์

Source: TradingView, Finnomena Funds as of 21/02/2025

ตั้งแต่เปิดปี 2025 ตลาดหุ้นไทยยังไม่ไปไหน SET Index ลงมาทดสอบ 1,200 จุด และให้ผลตอบแทนติดลบ -13.70% (ข้อมูล ณ วันที่ 25/02/2025) โดยมีแรงกระแทกมาจากหุ้นขนาดใหญ่ที่มีอิทธิพลต่อความเคลื่อนไหวของดัชนีได้ปรับตัวลงอย่างรุนแรง ในลักษณะของการถูกคอร์เนอร์

คอร์เนอร์หุ้น คือ เป็นพฤติกรรมการลงทุนที่กลุ่มนักลงทุนพยายามควบคุมการเคลื่อนไหวของราคาหุ้น ด้วยการเข้ามาถือครองสินทรัพย์นั้นไว้จำนวนมาก พร้อมกับสร้างสตอรี่การเติบโตจนเกินพื้นฐานที่ควรเป็น ทำให้เมื่อความจริงปรากฏ ราคาหุ้นจึงร่วงรุนแรงในเวลาอันรวดเร็ว ประสบกับภาวะ “คอร์เนอร์แตก” เป็น Moment of Truth ที่ต้องเผชิญสำหรับคนที่ถือหุ้นตัวนั้นไว้

ดร.นิเวศน์ เหมวชิรวรากร ต้นแบบนักลงทุนแบบเน้นคุณค่า (Value Investor) ของไทย เขียนไว้ในบทความ “เมื่อหุ้นยักษ์คอร์เนอร์แตก ตลาดหุ้นจะมีชีวิตใหม่” ว่าสิ่งที่ทำให้หุ้นคอร์เนอร์แตกนั้น มากที่สุดก็คือการประกาศผลประกอบการที่น่าผิดหวัง ซึ่งบ่งบอกถึงแนวโน้มว่าอนาคตก็จะยังไม่สดใสหรือแย่ลงอย่างถาวร ถ้าให้ผมทำนายคิดว่าภายในปีนี้ หุ้นตัวใหญ่ระดับยักษ์จะประสบกับการ คอร์เนอร์แตกเกือบหมด และน่าจะกระทบกับดัชนีตลาดหุ้นไม่น้อย แต่ก็จะเป็นโอกาสที่การลงทุนในหุ้นไทยจะดีและยั่งยืนขึ้น เข้าทำนอง “ฟ้าหลังฝน” ชีวิต “เริ่มต้นใหม่”

เหตุผลก็เพราะว่าสิ่งดี ๆ เล็ก ๆ กำลังกลับมา เริ่มตั้งแต่บริษัทจดทะเบียนที่มีกำไรเพิ่มขึ้น แม้จะยังไม่มาก แต่ก็ค่อนข้างมั่นคง บางทีอาจจะเป็นเพราะพวกเขาไม่ไปทำอะไรใหม่มากมายที่ต้องเสียเงินสร้างสตอรี่ืที่นักลงทุนในตลาดหุ้นไม่ต้องการ แต่การสร้างกำไรคือสิ่งที่จะดีต่อหุ้นมากที่สุดในยุคนี้

ข้อสรุปทั้งหมดก็คือ เตรียมตัวรับกับการที่หุ้นขนาดยักษ์คอร์เนอร์แตก ที่จะทำให้ดัชนีตกลงมาแรง แต่ไม่ต้องหนีออกจากตลาด เพราะยังมีหุ้นจำนวนมากราคาไม่แพงและสามารถลงทุนได้ โดยเฉพาะถ้ามีการกระจายความเสี่ยงดีพอ คือถือไว้หลายตัว ก็จะเป็นพอร์ตลงทุนในระยะยาวที่ให้ผลตอบแทนปีละ 6-7% แบบทบต้น โดยแต่ละปีพอร์ตจะไม่ค่อยขาดทุน

(ที่มา: https://www.finnomena.com/dr-niwes/corner-stock-new-life/ as of 17/02/2025)

หลบหุ้นใหญ่คอร์เนอร์แตก โอกาสสร้างผลตอบแทนเหนือตลาด

Source: Definit as of 28/02/2025

ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | ผลตอบแทน Detfinit SET Select ใช้ตัวเลขผลตอบแทนสุทธิจากบัญชีตัวแทนของนักลงทุนท่านหนึ่ง ผลตอบแทนที่แสดงอาจไม่ตรงกับผลตอบแทนที่นักลงทุนแต่ละคนได้รับจริงเนื่องจากผลของค่าธรรมเนียม ราคาซื้อขายหุ้นที่เกิดขึ้นจริง และปัจจัยอื่นๆ | การลงทุนอาจมีการกระจุกตัวสูงทั้งในรายหุ้นและรายอุตสาหกรรม | การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน

ผลตอบแทนย้อนหลังของพอร์ตหุ้นไทย Definit SET Select เดือนกุมภาพันธ์ 2025 สามารถสร้างผลตอบแทนเป็นบวก 1.90% ในขณะที่ SET TRI ติดลบ -7.9% สะท้อนว่ากลยุทธ์การเลือกหุ้นที่มีประสิทธิภาพ สามารถเพิ่มโอกาสการเติบโตเหนือตลาดได้

หนึ่งในสาเหตุที่ทำให้ Definit SET Select แกร่งกว่าตลาดในปี 2025 เกิดจากการคัดเลือกหุ้นที่หนีเหตุการณ์คอร์เนอร์แตกของหุ้นขนาดใหญ่ในช่วงที่ผ่านมาได้ ทั้ง DELTA, AOT และ WHA ส่วนหุ้นที่ถูกคัดเลือกเข้ามาก็มีการเคลื่อนไหว Outperform SET โดยมีหุ้นที่ปรับตัวเพิ่มขึ้นโดดเด่น คือ TFG, CPF และ MINT

Stock Health Check: หุ้น TFG

Source: Definit, Finnomena, Bloomberg as of 26/02/2025

บริษัท ไทยฟู้ดส์ กรุ๊ป จำกัด (มหาชน) หรือ TFG ประกอบธุรกิจผลิตและจำหน่ายไก่สด ไก่แช่แข็ง และผลิตภัณฑ์แปรรูปจากไก่ สุกร อาหารสัตว์

- ปัจจัยด้าน Earning: ถูกปรับคาดการณ์กำไรขึ้น

- ปัจจัยด้าน Valuation: P/E ถูกกว่าหุ้นในอุตสาหกรรมเดียวกัน

- ปัจจัยด้าน Technical: ราคาหุ้นมีโมเมนตัมเชิงบวกในระยะสั้น

สรุป DSS Rating ของหุ้น TFG โดยรวมอยู่ในเกณฑ์ดีที่ระดับ Strong

Stock Health Check: หุ้น CPF

Source: Definit, Finnomena, Bloomberg as of 26/02/2025

บริษัท เจริญโภคภัณฑ์อาหาร จำกัด (มหาชน) หรือ CPF ประกอบธุรกิจเกษตรอุตสาหกรรมและอาหาร แบ่งเป็น 1. ธุรกิจอาหารสัตว์ (Feed) 2. ธุรกิจเลี้ยงสัตว์-แปรรูป (Farm-Processing) 3. ธุรกิจอาหาร (Food)

- ปัจจัยด้าน Earning: ถูกปรับคาดการณ์กำไรขึ้น

- ปัจจัยด้าน Valuation: P/E ถูกกว่าหุ้นในอุตสาหกรรมเดียวกัน

- ปัจจัยด้าน Technical: ราคาหุ้นมีโมเมนตัมเชิงบวกในระยะสั้น

สรุป DSS Rating ของหุ้น CPF โดยรวมอยู่ในเกณฑ์ดีที่ระดับ Strong

Stock Health Check: MINT

Source: Definit, Finnomena, Bloomberg as of 26/02/2025

บริษัท ไมเนอร์ อินเตอร์เนชั่นแนล จำกัด (มหาชน) หรือ MINT ผู้ดำเนินธุรกิจอาหารและเครื่องดื่ม ธุรกิจโรงแรม ซึ่งรวมถึงโครงการพัฒนาที่อยู่อาศัยเพื่อขาย โครงการพักผ่อนแบบปันส่วนเวลา และให้เช่าศูนย์การค้าและอสังหาริมทรัพย์ และธุรกิจบันเทิงและธุรกิจจัดจำหน่าย

- ปัจจัยด้าน Earning: ถูกปรับคาดการณ์กำไรขึ้น

- ปัจจัยด้าน Valuation: P/E แพงกว่าหุ้นในอุตสาหกรรมเดียวกัน

- ปัจจัยด้าน Technical: ราคาหุ้นมีโมเมนตัมเชิงบวกในระยะสั้น

สรุป DSS Rating ของหุ้น MINT โดยรวมอยู่ในเกณฑ์ดีที่ระดับ Strong

ทั้งนี้ จากกระบวนการคัดเลือกหุ้นอันเข้มข้นที่ผสมผสานระหว่างปัจจัยพื้นฐานและปัจจัยทางเทคนิค ตามกรอบ EVT Model ซึ่งเน้นหุ้นที่ถูกปรับคาดการณ์กำไรขึ้น, Valuation ต่ำกว่าหุ้นอุตสาหกรรม และราคาหุ้นมีโมเมนตัมเชิงบวก ทำให้ผลลัพธ์โดยรวมในพอร์ต Definit SET Select ออกมาดีกว่าตลาด ท่ามกลางภาวะตลาดที่ยากลำบาก และหนีจากหุ้นใหญ่ที่ถูกคอร์เนอร์ได้

*Definit SET Select เป็นบริการที่เกิดจากความร่วมมือระหว่าง บริษัทหลักทรัพย์ที่ปรึกษาการลงทุน เดฟินิท จำกัด (เลขใบอนุญาต 0105565129248) ซึ่งเป็นบริษัทในเครือฟินโนมีนา (Finnomena) ดูแลด้านโมเดลและคำแนะนำพอร์ต กับบริษัทหลักทรัพย์ หยวนต้า (ประเทศไทย) จำกัด ดูแลด้านบัญชีหุ้นและการบริหารพอร์ต

Definit SET Select พลิกกลยุทธ์ลงทุนหุ้นไทย ช่วยคัดเลือกหุ้นไทยเน้น ๆ ไม่เกิน 20 ตัว พิจารณา 3 ปัจจัย

Earnings หุ้นที่ถูกปรับประมาณการกำไรขึ้น

Valuation หุ้นที่มูลค่าถูกกว่าอุตสาหกรรม

Technical หุ้นที่มีโมเมนตัมเชิงบวกของราคาในระยะสั้น

คำเตือน: ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต | บริษัทมิได้การันตีถึงผลตอบแทนที่จะได้จากคำแนะนำการลงทุนดังกล่าว มีความเสี่ยงที่ผลตอบแทนอาจไม่เป็นไปตามคาดหวัง หรือมีผลขาดทุนได้ | การลงทุนอาจมีการกระจุกตัวสูงทั้งในรายหุ้นและรายอุตสาหกรรม

ข้อมูลในเอกสารฉบับนี้รวบรวมมาจากแหล่งข้อมูลที่น่าเชื่อถือ อย่างไรก็ดี บริษัทหลักทรัพย์ที่ปรึกษาการลงทุน เดฟินิท จำกัด (บริษัท) ไม่สามารถยืนยันหรือรับรองความถูกต้องของข้อมูลเหล่านี้ได้ ไม่ว่ากรณีใดๆ บทวิเคราะห์ในเอกสารนี้จัดทำขึ้นโดยอ้างอิงหลักเกณฑ์ทางวิชาการเกี่ยวกับหลักการวิเคราะห์ และมิได้เป็นการชี้นำ หรือเสนอแนะให้ซื้อหรือขายหลักทรัพย์ใดๆ การตัดสินใจซื้อหรือขาย หลักทรัพย์ใดใดของผู้อ่าน ไม่ว่าจะเกิดจากการอ่านบทความในเอกสารนี้หรือไม่ก็ตาม ล้วนเป็นผลมาจากวิจารณญาณของผู้อ่าน โดยไม่มีส่วนเกี่ยวข้องหรือพันธะผูกพันใด ๆ กับ บริษัท

โปรโมชั่นพิเศษ! ตั้งแต่วันที่ 10 – 31 มีนาคม 2568

รับหน่วยลงทุน TCINC มูลค่า 100 บาท เมื่อมียอดลงทุนตามเงื่อนไขที่

คำเตือน

การลงทุนมีความเสี่ยง ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน | การลงทุนในกองทุนรวมไม่ใช่การฝากเงิน | กองทุนอาจลงทุนกระจุกตัวในอุตสาหกรรมและประเทศที่ลงทุน จึงมีความเสี่ยงที่ผู้ลงทุนอาจสูญเสียเงินลงทุนจำนวนมาก ผู้ลงทุนจึงควรพิจารณาการกระจายความเสี่ยงของพอร์ตการลงทุนโดยรวมของตนเองด้วย | ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน เนื่องจากการป้องกันความเสี่ยงขึ้นอยู่กับดุลพินิจของผู้จัดการกองทุน | สอบถามข้อมูลเพิ่มเติมหรือขอรับหนังสือชี้ชวนได้ที่บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน ฟินโนมีนา จำกัด ในช่วงเวลาวันทำการตั้งแต่ 09:00-17:00 น. ที่หมายเลขโทรศัพท์ 02 026 5100 และทาง LINE “@FINNOMENAPORT”

สำหรับนักลงทุนแนว VI รวมถึงผมเองนั้น นอกเหนือจากความรู้เรื่อง “จิตวิทยา” การลงทุนหรือจิตวิทยาสังคมอื่น ๆ ที่ได้ศึกษาร่ำเรียนมานั้น ถึงวันนี้คงต้อง “อัปเดต” ความรู้ใหม่อีกข้อหนึ่งที่ผมคิดว่าสำคัญและจะสำคัญขึ้นเรื่อย ๆ ในโลกที่ข้อมูลข่าวสารกระจายไปรวดเร็วทั่วโลกผ่านเครือข่ายสื่อสังคมดิจิทัลซึ่งสามารถ “สร้างกระแส” หรือกระตุ้นความรู้สึกหรือความคิดของคนให้รุนแรงขึ้นมากจนทำให้เกิดการตัดสินใจทำอะไรบางอย่างที่อาจจะกระทบกับการลงทุนของเราทั้งในทางที่ดีและร้าย แต่ในบทความนี้ผมจะพูดในทางที่ร้ายเป็นหลัก เพราะผลกระทบมันแรงเนื่องจากคนจะตอบสนองกับเรื่องที่ร้ายมากกว่าดี

ประเด็นที่จะพูดก็คือเรื่องของ “Hate Speech” หรือคำพูดที่โจมตี ใส่ร้าย คนอื่นหรือกลุ่มคนอื่นในประเด็นสารพัดทั้งทางร่างกาย จิตใจ ความคิด เชื้อชาติ ไม่ว่าสิ่งที่พูดหรือเขียนในสื่อนั้นจะจริงหรือถูกต้องหรือไม่ หรือเป็นการพูดที่อคติหรือเป็นเรื่องของการอิจฉาริษยาหรือไม่ โดยในเวอร์ชันของไทยซึ่งเรารู้จักกันดีก็คือ ปรากฏการณ์ที่เรียกว่า “ทัวร์ลง” นั่นก็คือ มีคอมเมนต์จำนวนมากมายที่ด่าว่าคนบางคนที่พวกเขา “เกลียด” ไม่เห็นชอบกับสิ่งที่เจ้าตัวทำหรือแสดงความคิดเห็น บ่อยครั้งพวกเขาก็จะเรียกร้องให้ “แอนตี้” กิจกรรมหรือกิจการที่เจ้าตัวทำอยู่

ในกรณีที่รุนแรง ผลกระทบกับเจ้าตัวก็จะหนักจนแทบ “หายนะ” ตัวอย่างเช่น หากเจ้าตัวเป็น “ดารา” ที่ต้องอาศัยลูกค้าที่เป็น “คนดู” จำนวนมาก คนจำนวนหนึ่งซึ่งบางทีก็อาจจะมากที่ “เกลียด” เขาก็จะไม่ดูและเลิกดู ผู้สร้างภาพยนตร์ก็กลัวว่าหนังจะไม่ได้รับการยอมรับเพราะมีดาราคนนั้นก็จะเลิกจ้าง บริษัทที่ต้องการโฆษณาก็จะไม่จ้างดาราที่ถูกคนจำนวนมากแอนตี้แม้ว่าเจ้าตัวจะมีความสามารถและเหมาะสมกับงาน แต่บังเอิญไปทำให้คนเกลียดและแสดงออกผ่านสื่อสังคมที่กระจายออกไปอย่างกว้างขวาง

ตัวอย่างของธุรกิจหรือบริษัทเองนั้น ในกรณีของไทยก็มีปรากฏการณ์ “ทัวร์ลง” อยู่บ้าง แต่ก็มักจะไม่รุนแรงเท่ากับกรณีของบุคคลธรรมดา เหตุผลอาจจะเป็นเพราะมัน “ไม่มีตัวตน” หรือ “ชีวิต” ที่คนทั่ว ๆ ไปจะ “เกลียด” ได้มากเท่ากับคน แต่บางครั้งมันก็ส่งผลต่อธุรกิจได้บ้างโดยที่ผู้บริหารบริษัทอาจจะไม่รู้หรือไม่ยอมรับ

แต่เรื่องราวของอีลอน มัสก์และบริษัทเทสลาที่กำลังเกิดขึ้นในช่วงนี้คงจะทำให้ความคิดเกี่ยวกับ “จิตวิทยาของความเกลียด” ในหมู่นักธุรกิจและนักลงทุนเปลี่ยนไปมาก และวันหนึ่งอาจจะเป็น “บทเรียน” ที่ถูกสอนในมหาวิทยาลัยฮาร์วาร์ดว่าทำไมบริษัทที่ยิ่งใหญ่ที่สุดในโลกบริษัทหนึ่งประสบกับ “ภัยพิบัติ” จนเอาตัวแทบไม่รอดเนื่องจากความคิดและกิจกรรมของผู้บริหารที่ไม่ได้เกี่ยวกับงานของบริษัทเลย แต่เป็นสิ่งที่กระทบหรือทำร้ายจิตใจของลูกค้า “ทั่วโลก” ทำให้พวกเขา “เกลียด” และไม่ยอมซื้อหรือใช้สินค้าของเทสลาที่เขาเป็นเจ้าของและผู้บริหาร

คนในเน็ตหรือในสื่อสังคมที่มีความคิดแบบเสรีนิยมประชาธิปไตยที่ “รุนแรง” ที่ “เกลียดมัสก์” มากพอ เพราะเขาแสดงตัวเป็นฝ่าย “ขวาจัด” ตั้งแต่เริ่มเข้าไปช่วยเหลือประธานาธิบดีทรัมป์หาเสียงและเข้ามาเป็นทีมงานที่ขจัดความด้อยประสิทธิภาพของรัฐบาลโดยการปลดคนและข้าราชการออก ต่างก็เข้ามาคอมเมนต์และด่าว่ามัสก์และชักชวนให้คนประท้วงโดยการไม่ซื้อรถเทสลา บางคนถึงขนาดทำลายหรือขายรถทิ้งในราคาขาดทุน สิ่งเหล่านี้ทำให้คนที่เห็นด้วยและมีความคิดรุนแรงซึ่งมีจำนวนมาก “เกลียด” มัสก์และเทสลาที่เป็นตัวแทนที่พวกเขาจะแก้แค้นและทำลายได้

ยอดขายรถเทสลาในเยอรมันซึ่งเป็นตลาดที่ใหญ่ที่สุดในยุโรปเดือนกุมภาพันธ์ปีนี้ตกลงมาถึง 76% เทียบกับปีก่อน เช่นเดียวกับยอดขายในยุโรปอื่น ๆ ที่ตกลงมาหลายสิบเปอร์เซ็นต์ และแม้แต่ในสหรัฐที่คนเลือกทรัมป์เป็นประธานาธิบดี ยอดขายรถเทสลาก็ตกลงมาติดต่อกัน 2 เดือนแล้ว ดังนั้น กำไรของบริษัทเทสลาคงจะลดลงมากในช่วงต่อไป คนคงมีความรู้สึกว่า ความเกลียดนั้นมีมากกว่าการที่จะได้รถที่ดีขึ้นจากการซื้อรถเทสลา สุภาษิตไทยที่ว่า “เกลียดตัว กินไข่” นั้นใช้ไม่ได้ ในกรณีนี้ต้องเป็น “เกลียดมัสก์-ไม่ซื้อรถเทสลา”

ราคาหุ้นเทสลาเองก็ถูกขาย นอกจากเกลียดมัสก์แล้ว ยังเกลียดหุ้นเทสลาด้วย แต่คนที่ขายหุ้นเทสลานั้นมักจะเป็นนักลงทุนที่ “ไม่ลำเอียง” พวกเขาอาจจะไม่ได้ขายหุ้นเพราะเกลียดมัสก์ หลายคนอาจจะเชียร์มัสก์เพราะเขาโปร์หรือสนับสนุนธุรกิจและตลาดหุ้น แต่ที่ขายก็เพราะกำไรบริษัทเทสลาตกหนักและพื้นฐานอาจจะเปลี่ยนไปด้วย เพราะคนเกลียดและเกลียดแรง มีมากเกินไป ในขณะที่รถคู่แข่งก็ดีขึ้นเรื่อย ๆ ดังนั้น เลิกใช้รถเทสลาดีกว่า

ราคาหุ้นเทสลาตกจากช่วงพีคในเดือนธันวาคมปี 2024 กว่า 40% และนับจากต้นปีนี้ก็ตกลงมาประมาณ 30% ในขณะที่ดัชนี NASDAQ 100 ลดลงเพียง 5-6% และดัชนี S&P 500 ลดลงแค่ 1-2% แสดงให้เห็นอย่างชัดเจนว่า คนน่าจะ “เกลียด” มัสก์ และคอมเมนต์ในสื่อสังคมเป็นลักษณะ “ทัวร์ลง” ทำให้คนลดการซื้อรถเทสลาซึ่งทำให้ธุรกิจ “เจ๊ง” กำไรของบริษัทลดลงอย่างแรง ซึ่งทำให้นักลงทุนขายหุ้นอย่างแรงซึ่งทำให้ “หุ้นตก” ลงไปมาก

หุ้น “ระดับโลก” อีกตัวหนึ่งที่มีอาการ คน “เกลียด” “ทัวร์ลง” ธุรกิจ “เจ๊ง” และ “หุ้นตก” แต่ในระดับที่อ่อนกว่าเทสลามาก อาจจะพูดได้ว่า คนไม่ได้ถึงกับเกลียดแต่อาจจะ “อิจฉาริษยา” แต่ทัวร์ก็ลง แต่อาจจะเฉพาะใน “กลุ่มคนพิเศษเฉพาะกลุ่มหนึ่งที่สำคัญ” ทำให้ธุรกิจไม่ถึงกับเจ๊ง แต่ก็ถดถอยลงบ้างจากที่ดีเลิศ และสุดท้ายก็คือหุ้น ที่ไม่ถึงกับหายนะแต่ก็หนักเมื่อเทียบกับคู่แข่งในระดับเดียวกันที่ไม่ได้มีปัญหา

และนั่นก็คือหุ้น LVMH เจ้าของสินค้าหรูหลุยส์วิตตองที่เริ่มปรากฏข่าวที่เชื่อถือได้เมื่อซักประมาณ 1 ปี มาแล้วว่าลูกเจ้าของบริษัทเป็นแฟนกับนักร้อง K-Pop ระดับซุปตาร์ของโลก เรื่องนี้คงไม่ได้มีปัญหาอะไรเลยเพราะทั้งคู่ต่างก็มีสถานะที่โดดเด่นในระดับโลกอยู่แล้ว

แต่ปัญหาอาจจะอยู่ที่ว่านักร้องคนนั้นเป็นแบรนด์แอมบาสซาเดอร์ของหลุยส์อยู่แล้วและก็ทำโฆษณาให้กับสินค้าของหลุยส์อย่างต่อเนื่อง ซึ่งก็มีส่วนทำให้กลุ่ม “แฟนคลับ” ของตนเองซื้อสินค้าหลุยส์เพิ่มขึ้นมากมาอย่างต่อเนื่อง ซึ่งนี่ก็ยังไม่มีปัญหาอะไร ว่าที่จริงแฟนคลับอาจจะซื้อสินค้าหลุยส์เพิ่มขึ้นด้วยซ้ำ เพราะตอนนี้คนอาจจะคิดว่าไอดอลของตนเองกำลังจะกลายเป็นเจ้าของสินค้าด้วยซ้ำ ดังนั้น ก็ต้องช่วยกันอุดหนุนเพิ่มขึ้นไปอีก

ถึงจุดนี้ ชื่อเสียงของนักร้องยิ่งโดดเด่นขึ้นไปอีก และก็ได้ออกงานหรือมีงานประชาสัมพันธ์สินค้าในเครือข่ายของหลุยส์เพิ่มขึ้นมาก รวมถึงงานอีเวนต์ต่าง ๆ ที่หลุยส์เป็นสปอนเซอร์ เช่น งานแข่งขันกีฬาดัง งานเกี่ยวกับรถยนต์ และงานในแวดวงบันเทิงระดับโลกต่าง ๆ

และนั่นก็อาจจะทำให้เกิดปัญหา โดยเฉพาะกับ “แฟนคลับของนักร้องและดารากลุ่มอื่น” ที่เคยซื้อสินค้าของหลุยส์เพราะนักร้องและดาราเหล่านั้นก็เป็นแบรนด์แอมบาสซาเดอร์ให้กับหลุยส์เหมือนกัน เพราะหลุยส์นั้นใหญ่มากหรือเรียกว่ายักษ์เลยก็ได้ในด้านของสินค้าแบรนด์หรู ว่าที่จริงนักร้องดังนั้นเป็นเพียงหนึ่งในคนดังจำนวนมากที่โฆษณาให้หลุยส์

แฟนคลับของนักร้องดาราดังแต่ละกลุ่มนั้น ว่ากันว่าต่างก็เชียร์ไอดอลของตนเอง และก็แข่งขันกับไอดอลของกลุ่มอื่น วิธีเชียร์ก็คือการช่วยอุดหนุนสินค้าที่ไอดอลตนเองเป็นแบรนด์แอมบาสซาเดอร์ การซื้อสินค้าคือการสนับสนุนไอดอลของตนเองให้เด่นดังขึ้น