จากสถานการณ์ความไม่แน่นอนที่เกิดขึ้นในดัชนีที่ชี้วัดปัจจัยมหภาคล่วงหน้า (leading indicators) และการศึกษาลักษณะของวิกฤติในอดีต FINNOMENA Investment Team มีมุมมองว่า “ภาวะเศรษฐกิจถดถอย” อาจอยู่ใกล้เรากว่าที่คิดและอาจเกิดขึ้นได้

แต่ “ในวิกฤติย่อมมีโอกาสเสมอ” FINNOMENA Investment Team จึงได้เตรียม Playbook คู่มือในการรับมือสถานการณ์ดังกล่าว ภายใต้กลยุทธ์ Predict (คาดการณ์) Prepare (เตรียมพร้อม) และ Perform (ทำผลงาน) ซึ่งมาพร้อมกับความมุ่งมั่นในการช่วยนักลงทุนพลิกพอร์ตจากโอกาสยามวิกฤติที่อาจเกิดขึ้นได้

อ่านบทความฉบับเต็มได้ ที่นี่

Playbook หน้าที่ 1: Predict

ก่อนอื่นมาเริ่มที่ปัจจัยจากดัชนีประเภท Leading indicators หรือดัชนีที่มักส่งสัญญาณล่วงหน้าก่อนเหตุการณ์เลวร้ายจะเกิดขึ้นกันก่อน ว่ามีปัจจัยอะไรที่อาจบ่งบอกถึงการชะลอตัวของเศรษฐกิจในอนาคตได้บ้าง?

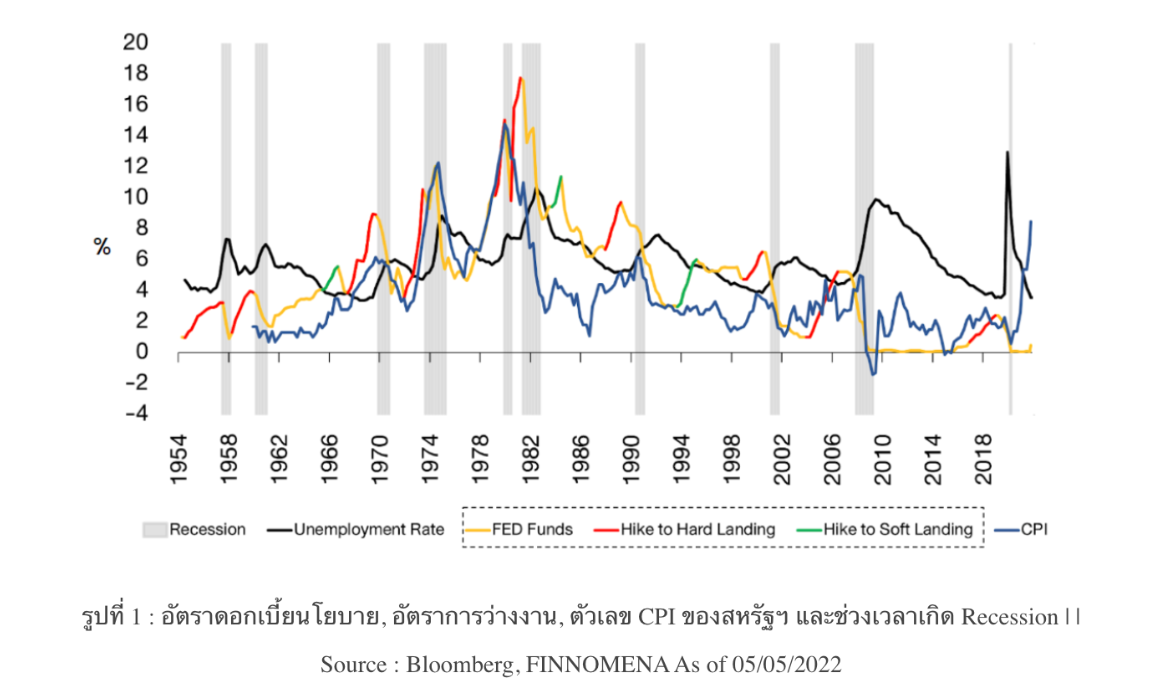

สถิติชี้ 10 จาก 13 ครั้ง การขึ้นดอกเบี้ยแตะเบรคชะลอเงินเฟ้อของ Fed ก่อให้เกิดการถดถอย

สถิติย้อนหลังนับตั้งแต่ปี 1954 จนถึงปัจจุบัน ชี้ให้เห็นว่าหากธนาคารกลางสหรัฐฯ (Fed) ปรับขึ้นดอกเบี้ยเพื่อชะลอเงินเฟ้อ 10 จาก 13 ครั้งจะเกิดภาวะเศรษฐกิตถดถอย (recession)

ดัชนีชี้วัดแบบส่งสัญญาณล่วงหน้า (leading indicator) ราคาโภคภัณฑ์ และดัชนีชี้วัดความตึงตัวด้านการเงินของสหรัฐฯ อาจบ่งชี้ภาวะเศรษฐกิจถดถอย

ดัชนียอดคำสั่งซื้อใหม่ภาคการผลิต (Philadelphia FED New Orders) ที่มักเคลื่อนไหวในทิศทางคล้ายกันกับดัชนีชี้วัดภาคการผลิต (ISM Manufacturing PMI) ปรับตัวลงอย่างมีนัยสำคัญจากระดับประมาณ 65 จุด มายังระดับราว ๆ -15 จุด ในขณะที่ดัชนี ISM Manufacturing PMI ยังปรับตัวลงเพียงเล็กน้อย จึงอาจสื่อเป็นนัยได้ว่าภาคการผลิตอาจหดตัวตาม leading indicator ดังกล่าว (Business Outlook Survey)

นอกจากนั้นยังมี Leading indicators อื่น ๆ อาทิ University of Michigan Consumer Sentiment (ดัชนีชี้วัดแนวโน้มผู้บริโภค) กับ Unemployment rate (อัตราการว่างงาน) ดอกเบี้ยสินเชื่อบ้าน (U.S. mortgage rates) กับ อัตราการเติบโตของราคาบ้าน (house price growth) อัตราดอกเบี้ยนโยบายและดัชนีวัดความตึงตัวด้านการเงินของสหรัฐฯ (Chicago Fed Adjusted Financial Conditions Index) ที่มีความสัมพันธ์ในแบบตรงกันข้ามและสอดคล้อง เริ่มส่งสัญญาณชี้นำเช่นเดียวกัน

ทางด้านราคาโภคภัณฑ์ทั้งพลังงาน สินค้าเกษตรและเนื้อสัตว์ โลหะอุตสาหกรรม เริ่มมีการปรับตัวลงมาในช่วงล่าสุดเช่นเดียวกัน สะท้อนความต้องการ (demand) ที่ลดลงและอาจชี้นำภาวะเศรษฐกิจถดถอยในอนาคต

ทางด้านการประมาณการกำไรของนักวิเคราะห์จาก Bloomberg (มีความสัมพันธ์สอดคล้องกับดัชนีตลาดหุ้น) ได้มีการปรับตัวขึ้นต่อเนื่องในช่วงที่ผ่านมา แต่การประมาณการดังกล่าวมักปรับลงหลังจากเกิดภาวะเศรษฐกิจถดถอยหลังได้รับผลกระทบจากปัจจัยมหภาคที่ชะลอตัวซึ่งเริ่มส่งสัญญาณตามดัชนีต่าง ๆ ก่อนหน้า

สัญญาณการยอมแพ้ของนักลงทุนยังไม่ชัดเจน

สัญญาณการยกธงขาวยอมแพ้ (capitulation) ของนักลงทุนยังไม่ชัดเจน อาจเริ่มเห็นการยอมแพ้ในกลุ่มของสัญญาณ Sentiment เช่น ดัชนี CNN Fear & Greed Index ซึ่งใช้วัดอารมณ์ของนักลงทุนในตลาดได้เคลื่อนไหวในระดับกลัวสุดขีด (extreme fear) อย่างต่อเนื่อง แต่ในทางกลับกันหลายสัญญาณยังบ่งชี้ว่านักลงทุนในบางกลุ่มยังไม่ได้ยอมจำนนต่อตลาด ทั้งเม็ดเงินลงทุนไหลออกจากกองทุนหุ้นเทียบกับขนาดทรัพย์สิน (total equity outflow to AUM) ของนักลงทุนสถาบันปรับตัวขึ้นมาที่ระดับราว 0.5% ซึ่งยังต่ำมากเมื่อเทียบกับขนาดของเงินไหลออกในช่วงวิกฤติการเงินปี 2008 ที่ระดับราวเกือบ 7% และวิกฤติโควิด-19 ที่ระดับราว 2.5%

รวมถึงระดับการถือครองหุ้นของนักลงทุนรายย่อยที่ยังอยู่สูงเมื่อเทียบกับระดับในช่วงวิกฤติเศรษฐกิจในอดีต และกิจกรรมการใช้ตลาด option เพื่อป้องกันความเสี่ยงขาลงที่ยังไม่ได้ปรับเพิ่มขึ้นอย่างมีนัยสำคัญ

จากปัจจัยชี้นำในเชิงมหภาคต่าง ๆ ข้างต้น จึงอาจสะท้อนได้ว่าเราอาจเผชิญภาวะเศรษฐกิจถดถอย (GDP ติดลบติดต่อกัน 2 ไตรมาส) ในอนาคต ในขณะที่นักลงทุนอาจจะยังไม่ได้ปรับพอร์ตเตรียมพร้อมวิกฤติจากสัญญาณยอมจำนนดังกล่าว FINNOMENA จึงได้วิเคราะห์กลยุทธ์สำหรับการเตรียมพร้อมรับมือ (prepare) ภาวะที่อาจเกิดขึ้นได้ดังกล่าว

Playbook หน้าที่ 2: Prepare

สถิติจากการประมาณการกำไรชี้ ดัชนี S&P 500 อาจปรับตัวลงได้อีก

หลังจากที่ได้กล่าวไว้ก่อนหน้าถึงเรื่องประมาณการกำไรที่ยังปรับตัวขึ้นต่อเนื่อง แต่อาจปรับตัวลงได้หลังปัจจัยมหภาคเริ่มสั่นคลอน FINNOMENA จึงได้ทำการประมาณการระดับราคาของดัชนี S&P500 ที่อาจปรับตัวลงได้ จากค่าเฉลี่ยของการปรับตัวลงในช่วงวิกฤติ ซึ่งผลลัพธ์ที่ได้ก็คือดัชนี S&P500 อาจปรับตัวลงได้อีกราว ๆ 25% จากสมมติฐานประมาณการกำไรที่ปรับตัวลดลง -20% และค่า PE ที่ลดลงสู่ระดับ -1 S.D. คิดเป็นที่ระดับ 14.6 เท่า

ธนาคารกลางเริ่มเก็บของ… “ทองคำ” สินทรัพย์โดดเด่นกลางวิกฤติ

ทองคำยังถือเป็นสินทรัพย์ที่ได้ประโยชน์จากภาวะวิกฤติ โดยสถิติย้อนหลังบ่งชี้ว่าในช่วงวิกฤติ ทองคำเป็นสินทรัพย์ที่ปรับตัวลงน้อยกว่าหุ้นและอาจสร้างผลตอบแทนเป็นบวกได้ในบางช่วง

โดยผลสำรวจชี้ว่า 61% ของธนาคารกลางที่ตอบแบบสำรวจเชื่อว่าธนาคารกลางอื่น ๆ ทั้งโลกน่าจะสะสมทองคำเพิ่มขึ้นใน 12 เดือนข้างหน้า สะท้อนให้เห็นถึงสัญญาณเตรียมการเชิงรับของธนาคารกลางทั่วโลก

ตราสารหนี้ อีกสินทรัพย์ปะทะขาลงหุ้น

หากนับย้อนไปตั้งแต่ปี 1900 ตราสารหนี้จะสร้างผลตอบแทนเป็นบวกหากดัชนีหุ้น S&P 500 ปรับตัวลง โดยตราสารหนี้โลกจะมีความผันผวนมากกว่าตราสารหนี้ไทย แต่ให้ผลตอบแทนในระดับที่สูงกว่า

อีกทั้งในช่วงล่าสุดอัตราผลตอบแทนพันธบัตรและตราสารหนี้ปรับสูงขึ้นค่อนข้างมากหากเทียบกับช่วงปีที่แล้ว ตราสารหนี้จึงอาจเป็นอีกสินทรัพย์ที่น่าสนใจในยามวิกฤติ โดยทาง FINNOMENA Investment Team มีมุมมองว่าตราสารหนี้คุณภาพสูงอาจมีความน่าสนใจ

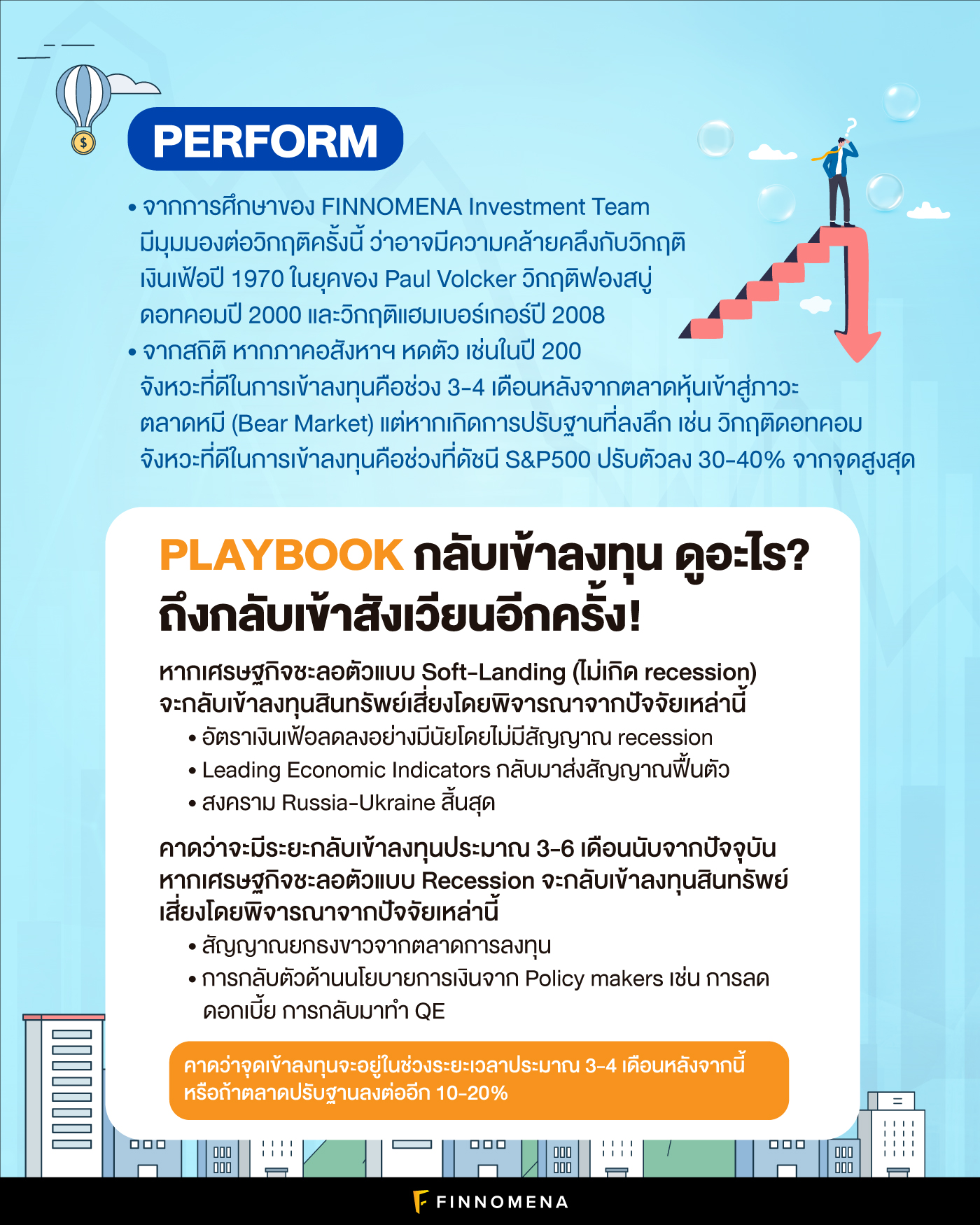

Playbook หน้าที่ 3: Perform

เข้าใจอดีตเพื่อมองอนาคต

จากการศึกษาของ FINNOMENA Investment Team มีมุมมองต่อวิกฤติครั้งนี้ว่าอาจมีความคล้ายคลึงกับวิกฤติเงินเฟ้อปี 1970 ในยุคของ Paul Volcker วิกฤติฟองสบู่ดอทคอมปี 2000 และวิกฤติแฮมเบอร์เกอร์ปี 2008 จึงมีการนำค่าสถิติจาก 3 วิกฤติดังกล่าวมาประกอบการคาดการณ์จังหวะลงทุน

จังหวะลงทุนจากการศึกษาอดีต

จากสถิติ หากภาคอสังหาฯ หดตัว เช่นในปี 2008 จังหวะที่ดีในการเข้าลงทุนคือช่วง 3-4 เดือนหลังจากตลาดหุ้นเข้าสู่ภาวะตลาดหมี (Bear Market) แต่หากเกิดการปรับฐานที่ลงลึก เช่น วิกฤติดอทคอม จังหวะที่ดีในการเข้าลงทุนคือช่วงที่ดัชนี S&P500 ปรับตัวลง 30-40% จากจุดสูงสุด

Playbook กลับเข้าลงทุน ดูอะไร? ถึงกลับเข้าสังเวียนอีกครั้ง!

หากเศรษฐกิจชะลอตัวแบบ Soft-Landing (ไม่เกิด recession) จะกลับเข้าลงทุนสินทรัพย์เสี่ยงโดยพิจารณาจากปัจจัยเหล่านี้

- อัตราเงินเฟ้อลดลงอย่างมีนัยโดยไม่มีสัญญาณ recession

- Leading Economic Indicators กลับมาส่งสัญญาณฟื้นตัว

- สงคราม Russia-Ukraine สิ้นสุด

คาดว่าจะมีระยะกลับเข้าลงทุนประมาณ 3-6 เดือนนับจากปัจจุบัน หากเศรษฐกิจชะลอตัวแบบ Recession จะกลับเข้าลงทุนสินทรัพย์เสี่ยงโดยพิจารณาจากปัจจัยเหล่านี้

- สัญญาณยกธงขาวจากตลาดการลงทุน

- การกลับตัวด้านนโยบายการเงินจาก Policy makers เช่น การลดดอกเบี้ย การกลับมาทำ QE

คาดว่าจุดเข้าลงทุนจะอยู่ในช่วงระยะเวลาประมาณ 3-4 เดือนหลังจากนี้หรือถ้าตลาดปรับฐานลงต่ออีก 10-20%

บทสรุป The Recession Playbook: Predict, Prepare, and Perform คาดการณ์ เตรียมพร้อมและทำผลงาน

จากการศึกษาสัญญาณของดัชนีชี้วัดต่าง ๆ ที่มักจะส่งสัญญาณล่วงหน้าก่อนภาวะถดถอยจะเกิดขึ้น FINNOMENA Investment Team จึงมีมุมมองว่าภาวะเศรษฐกิจถดถอยอาจเกิดขึ้นได้ในวันข้างหน้า และอาจส่งผลต่อกำไรของบริษัทจดทะเบียนในตลาดหุ้น ซึ่งอาจก่อให้เกิดการปรับฐานของหุ้นต่อเนื่อง

อย่างไรก็ดีทาง FINNOMENA Investment Team ได้มีการศึกษาอดีตและพิจารณาปัจจัยในด้านต่าง ๆ อย่างถี่ถ้วนและเตรียมกลยุทธ์รับมือพร้อมสร้างผลตอบแทนจากวิกฤติที่อาจเกิดขึ้นได้

“ในวิกฤติย่อมมีโอกาสเสมอ” ประโยคนี้อาจไม่ใช่ประโยคขายฝันแต่อย่างใด พิสูจน์ได้จากนักลงทุนหลาย ๆ ท่านที่พลิกชีวิตได้จากวิกฤติในตลาดหุ้นและสร้างผลตอบแทนได้อย่างงดงามในวันที่เลวร้ายที่สุด

ฟ้าหลังฝนย่อมงดงามเสมอ…

Be prudent, rational and stay positive for opportunities 🙂

อ่านบทความฉบับเต็มได้ ที่นี่

คำเตือน ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน